「相続した不動産を売却する流れは?」

「相続不動産を売却する際の注意点を知りたい。」

相続した不動産の売却を考える際は、どのような手続きを踏めばよいか、税金の負担がどうなるか、不安を抱える方も多いのではないでしょうか?

相続人の範囲や法定相続分は、民法で定められているため、確定する際は注意が必要です。

相続した不動産を売却するまでの流れは以下の通りです。

- 遺言書の有無を確認し相続人(名義人)を確定する

- 遺産分割協議書を作成する

- 相続登記の実施

- 不動産会社に査定・売却依頼

- 売買契約を締結し引き渡しを行う

- 売却代金の分配と経費の清算

- 確定申告

本記事では、相続不動産の「売却方法・分割の仕方・税金に関する詳しい情報」まで、初めての方にもわかりやすく解説します。

相続による不動産売却は重要な決断ですので、基本的な手順を理解して、適切な対応を行いましょう。

相続した不動産を売却するまでの流れを解説

相続不動産を売却する際は、以下の流れに沿って進めましょう。

- 遺言書の有無を確認し相続人(名義人)を確定する

- 遺産分割協議書を作成する

- 相続登記の実施

- 不動産会社に査定・売却依頼

- 売買契約を締結し引き渡しを行う

- 売却代金の分配と経費の清算

- 確定申告

それぞれの項目について詳しく解説します。

遺言書の有無を確認し相続人(名義人)を確定する

相続が発生したら、まず遺言書の有無を確認し、相続人(名義人)を確定します。

| 遺言書が存在する場合 | 内容が相続手続きを進める基準 |

|---|---|

| 遺言書がない場合 | 遺産分割を行う必要がある |

遺言書が存在する場合、記述内容が相続手続きを進める基準となり、財産の配分方法が明確になります。

一方、遺言書がない場合には、法定相続人に基づき遺産分割を行う必要があります。

相続人の範囲は、以下の通りです。

| 順位 | 相続人の範囲 | 相続する条件 | 備考 |

|---|---|---|---|

| 第1順位 | 子(直系卑属) | 被相続人に子がいる場合 | 子が既に死亡している場合は 孫が代襲相続 |

| 第2順位 | 父母・祖父母など(直系尊属) | 子がいない場合 | 父母が健在であれば祖父母には 相続権なし |

| 第3順位 | 兄弟姉妹 | 子・父母・祖父母がいない場合 | 兄弟姉妹が死亡している場合は その子(甥・姪)が代襲相続 |

| 配偶者 | 常に相続人 | 他の順位の相続人と共同相続になる | 法律婚の配偶者のみ (内縁関係は含まれない) |

遺言書の有無にかかわらず、家庭裁判所や専門家に相談しながら相続人を正確に特定することが大切です。

遺言書がある場合、開封には家庭裁判所の立会いが必要で、違法に開封すると無効になる可能性もあるため注意が必要です。

参考:自筆証書遺言書保管制度|法務省

参考:知っておきたい遺言書のこと。無効にならないための書き方、残し方 | 政府広報オンライン

遺産分割協議書の作成をする

遺産分割協議書は、相続人が相続財産をどのように分割するかを話し合い、合意の内容を文書化するための書類です。

遺産分割協議書は、相続人全員が納得の上で署名捺印を行うことで法的に有効になります。

遺産分割協議による相続登記申請の流れは、以下の通りです。

- 戸籍関係書類の取得

相続開始の証明と法定相続人の特定 - 遺産分割協議・協議書の作成

協議・話し合いによる土地・建物の所有者の確定とその書面化 - 登記申請書の作成

法務局(登記所)提出書類の作成 - 登記申請書の提出

法務局(登記所)へ提出 - 登記完了

法務局(登記所)から登記完了証・登記識別情報通知書の交付

万が一相続人の中で意見がまとまらない場合、家庭裁判所の調停を申請する方法もあります。

協議書が完成すると、次の所有権移転登記や不動産売却手続きに進むことができます。

参考:登記申請手続のご案内 (相続登記①/遺産分割協議編|法務局

被相続人から相続人への所有権移転登記を行う

所有権移転登記は、不動産を売却する前に必ず行わなければならない手続きです。

所有権移転登記は被相続人名義から相続人名義に不動産を移転する登記で、法務局で行います。

所有権が移転されていないと、売却が法的に認められないため、所有権移転登記は売却手続きを進める上で重要です。

登記手続きは司法書士に依頼することも一般的で、費用や必要書類に関して事前に確認しておくとスムーズです。

登記が完了すると、次の売却活動に進む準備が整います。

不動産会社に仲介を依頼し査定・売却活動を行う

所有権移転登記が完了したら、不動産会社に売却の仲介を依頼します。

不動産会社は物件の査定を行い、適正な売却価格を提案してくれます。

査定価格をもとに売出価格を決め、広告や案内を通じて買主を探す売却活動を進めます。

不動産会社選びの際は、相続不動産の売却経験が豊富な会社を選ぶことで、スムーズに売却活動を進められる可能性が高まります。

複数の不動産会社から査定を受ける「一括査定サービス」を利用するのも効果的です。

買主が決まったら売買契約を結び引き渡しを行う

買主が決まると、売買契約を締結し、売却の最終段階である引き渡しへ進みます。

契約締結時には、不動産会社と協力して重要事項説明書や契約書を準備し、双方が内容に同意する必要があります。

契約後は、物件の鍵や必要書類を買主に引き渡す手続きが行われます。

引き渡し時に発生する費用や手続きに関しても事前に確認し、スムーズに進められるよう準備しておきましょう。

売却代金から経費を差し引き相続人で分配する

売却代金が手元に入ったら、仲介手数料や登記費用などの経費を差し引き、その残額を相続人で分配します。

分配の際は、遺産分割協議書に基づいて各相続人へ配分を行います。

不動産会社や専門家と連携しながら、トラブルのないように分配を進めると良いでしょう。

また、場合によっては銀行手続きが必要になることもあるため、事前に確認しておくことをおすすめします。

譲渡所得が発生した場合は翌年に確定申告を行う

不動産売却で譲渡所得が発生した場合、翌年に確定申告を行い、譲渡所得税を納付する必要があります。

譲渡所得は売却額から取得費や譲渡にかかる経費を差し引いた額で計算され、税金がかかる場合には特例を活用して節税を図ることも可能です。

確定申告の際には、譲渡所得の計算や特例の適用が正確に行われるよう、税理士などの専門家に相談するのも効果的です。

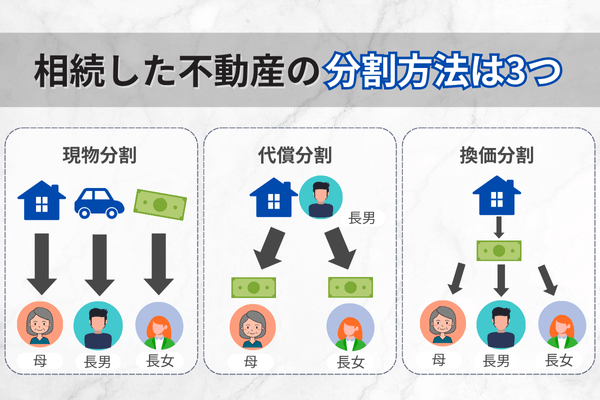

相続した不動産の分割方法は3つ

相続不動産の分割には「現物分割」「代償分割」「換価分割」の3つの方法があり、家族構成や相続人の希望に応じて最適な方法を選択することが大切です。

| 現物分割 | 不動産をそのまま分割する方法で、各相続人が所有権を持つ形 |

|---|---|

| 代償分割 | ある相続人が不動産を取得し、他の相続人に代償として現金を支払う方法 |

| 換価分割 | 不動産を売却し、その売却金を相続人間で分割する方法 |

現物分割とは不動産をそのまま分ける方法

現物分割は、不動産をそのままの形で分割する方法です。

現物分割では、各相続人が物理的に物件の一部を取得するか、同一物件内で区分所有のように分ける形になります。

例えば、建物を複数の相続人で共有する形や、土地を分割するケースが一般的です。

メリットとして、不動産を現状のまま保持できる点が挙げられますが、物件の形状によっては物理的に分割が難しく、維持費や管理方法が複雑化することもあるため、相続人間での話し合いが重要です。

参考:共有物の分割|国税庁

代償分割とは1人が取得し代償金を支払う方法

代償分割とは、特定の相続人が不動産を単独で取得し、その代わりに他の相続人へ代償金を支払う方法です。

代償分割を選択することで、相続人全員が納得できる形で不動産を分割することが可能です。

例えば、Aさんが不動産を相続し、Bさんにその代償として現金を支払うケースが該当します。

代償分割は、不動産を手放したくない相続人がいる場合や、相続人間で柔軟な資金調整が可能な場合に有効です。

参考:代償分割|国税不服審判所

換価分割とは不動産を売却し現金で分ける方法

換価分割は、不動産を売却して得られた現金を相続人間で分割する方法です。

そのため換価分割は、不動産の維持管理が難しい場合や、相続人全員が現金化を希望する際に最適です。

換価分割により、物件の現金価値を明確に分配できるため、公平な分割が実現します。

ただし、不動産市場や物件の状態によっては売却がスムーズに進まないケースもあり、時間がかかる場合があります。

相続した不動産を売却する際にかかる税金

相続不動産の売却では、譲渡所得税、住民税、印紙税などの税金が発生します。

| 税金の種類 | 概要 |

|---|---|

| 譲渡所得税 | 売却益に対して課される税金 |

| 住民税 | 譲渡所得に課される地方税 |

| 印紙税 | 売買契約書に課される税金 |

これらを把握しておくことで、売却後の納税準備や売却計画を立てやすくなります。

各税金の詳細を確認し、税負担を減らすための準備を整えましょう。

譲渡所得税は売却益に対して課される税金

譲渡所得税は、不動産を売却した際に利益が発生した場合、その利益に課せられる税金です。

譲渡所得は、売却額から取得費や売却費用を差し引いて計算され、長期・短期の所有期間で税率が異なります。

長期所有(5年以上)であれば税率が下がり、負担が軽減されます。

譲渡所得税には税負担を軽減する特例も適用可能なため、売却計画時には事前に専門家と相談し、適切な対策を講じるとよいでしょう。

住民税は譲渡所得に課される地方税

住民税は譲渡所得に課せられる地方税で、譲渡所得税と合わせて納付が必要です。

譲渡所得が多いほど住民税も高くなるため、負担が大きくなるケースもあります。

税額計算のタイミングは譲渡所得税と同じ確定申告時で、税額が確定するため、計画的な準備が推奨されます。

また、譲渡所得税と住民税の合計額を減らすため、特例を活用して課税所得を減らすことも効果的です。

参考:地方税制度|総務省

印紙税は不動産売買契約書に課される税金

印紙税は、不動産売買契約書に対して課される税金です。

契約金額に応じて、異なる額の印紙が必要となります。

例えば、売却金額が500万円を超え1,000万円以下であれば、1万円の印紙税が発生します。

契約書に印紙を貼付し、納税することで手続きが完了します。

印紙税は一度の納付で済むため、売却計画時にあらかじめ金額を確認し、用意しておくとスムーズです。

参考:印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

相続した不動産を売却した際に適用できる特例

相続不動産を売却する際に利用できる特例を活用することで、税負担の軽減が期待できます。

代表的な特例には、「取得費加算の特例」「居住用不動産の3,000万円特別控除」「空き家に係る譲渡所得の特別控除」があり、条件を満たすことで譲渡所得にかかる税額を抑えることが可能です。

| 特例名 | 内容 | 適用条件 |

|---|---|---|

| 取得費加算の特例 | 相続税の一部を取得費に加算し、譲渡所得を減額できる | 相続発生から3年10か月以内に売却すること |

| 居住用不動産の3,000万円特別控除 | 譲渡所得から最大3,000万円を控除し、税負担を軽減する | 被相続人が居住していた物件であること、新たな居住者がいないこと |

| 空き家に係る譲渡所得の特別控除 | 空き家の売却時に譲渡所得から3,000万円を控除する | 被相続人が一人で居住していたこと、売却時に耐震基準を満たしていること |

以下に、それぞれの特例について詳しく解説します。

相続財産を譲渡した場合の取得費の特例

取得費加算の特例は、相続発生から3年10か月以内に不動産を売却した場合に適用できる制度です。

相続に関連する費用(相続税納付分や登記費用など)を取得費として加算することで、譲渡所得額が減り、結果として税負担が軽減されます。

適用には期限があるため、早めに売却計画を立てて期限内に売却を完了させることが重要です。

詳細は税理士などに相談し、適用可能か確認することをお勧めします。

マイホームを売ったときの特例

居住用不動産の3,000万円特別控除は、被相続人が住んでいた不動産を売却する際に利用できる制度です。

- 被相続人が居住していたこと

- 相続後、他の住人がいないこと

譲渡所得から3,000万円が控除されるため、売却益が控除額以内であれば税負担が発生しません。

適用には、相続前に被相続人が居住していたことや、相続後に新たな住人がいないことなどが条件です。

売却前に条件を満たしているか確認し、利用可能な場合は早めに準備を進めましょう。

被相続人の居住用財産(空き家)を売ったときの特例

空き家に係る譲渡所得の特別控除は、相続した空き家を売却する場合に利用できる制度で、譲渡所得から3,000万円の控除が受けられます。

- 被相続人が一人で住んでいたこと

- 耐震基準を満たす、もしくはリフォーム済み

被相続人が一人で居住していたこと、売却時に新しい居住者がいないこと、物件が耐震基準を満たしていることなど、いくつかの条件を満たす必要があります。

築年数の経過した物件は耐震改修が必要になることもあるため、早めに条件を確認して売却計画を立てましょう。

参考:被相続人の居住用財産(空き家)を売ったときの特例|国税庁

10年超所有軽減税率の特例

相続した不動産を売却する際に「所有期間が10年超」の場合は、軽減税率が適用されます。

長期保有資産に対しては、保有コストや資産形成の貢献を考慮し、税率を軽減することで適正な課税が行われるからです。

そのため、軽減税率の特例が適用される場合は、譲渡所得にかかる税率を低く抑えられます。

たとえば、被相続人が所有していた不動産を相続し、相続人がすぐに売却した場合でも、被相続人の所有期間を引き継ぐことが可能です。

合計で10年を超えていた場合は、軽減税率の対象となります。

| 譲渡所得 | 通常の税率 | 軽減税率(10年超) |

|---|---|---|

| 6,000万円以下の部分 | 20.315% | 14.21% |

| 6,000万円超の部分 | 20.315% | 20.315%(据え置き) |

軽減税率の特例は、自動適用ではなく申告時に適用を選択する必要があります。

軽減税率の特例を適用する際は、相続時から売却計画までを見越して、保有年数を確認しておきましょう。

相続した不動産を名義変更するための必要書類

相続した不動産を売却するには、まず相続登記による名義変更をします。

名義変更には、法的に相続人であることを証明し、不動産の所有権を自分の名義に移す手続きが必要になります。

相続した不動産の名義変更する際は、以下の必要書類を準備しておきましょう。

- 被相続人の戸籍

出生から亡くなられるまで - 相続人全員の戸籍謄本・住民票

- 被相続人名義の登記簿謄本・固定資産評価証明書

- 遺言書または遺産分割協議書(+相続人全員の署名・印鑑証明)

- 登記申請書類

基本的に司法書士が作成

参考:相続による所有権の登記の申請に必要な書類とその入手先等

相続した不動産を売却するための必要書類

相続した不動産を売却する際には、名義変更済みであることを前提に、売買契約や登記に必要な書類を準備する必要があります。

売却手続きには法的な証明や権利移転が伴い、不備があると契約が無効になる恐れがあるからです。

相続した不動産を売却する際は、以下の必要書類を準備しておきましょう。

- 登記済権利証または登記識別情報

- 固定資産評価証明書

- 身分証明書・印鑑証明書(発行後3ヶ月以内)

- 実印

- 仲介業者との媒介契約書

- 買主との売買契約書

- 必要に応じて、遺産分割協議書の写し

また、売却後には譲渡所得に関する確定申告が必要になる場合もあります。

スムーズに売却を進めるためにも、不動産会社や司法書士と連携し、書類不備や漏れがないよう事前に確認を徹底しましょう。

売却時の書類準備は、信頼できる専門家に相談することをおすすめします。

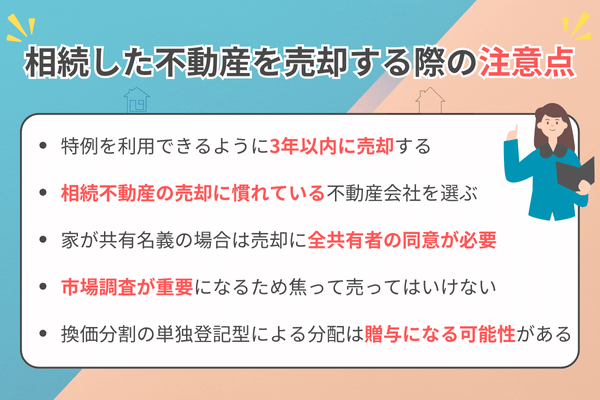

相続した不動産を売却する際の注意点

相続不動産の売却には、いくつかの注意点を押さえることが大切です。

- 3年以内に売却して特例を利用する

- 相続不動産の売却に慣れている不動産会社を選ぶ

- 共有名義の場合は全共有者の同意が必要

以下のポイントを参考に、スムーズな売却を目指しましょう。

3年以内に売却することで特例を利用できる

相続した不動産を売却する際、相続開始から3年以内に売却を完了すると、税負担を軽減する特例が適用される場合があります。

| 取得費加算の特例 | 相続税納付分を取得費に加算し、譲渡所得を減額 |

|---|---|

| 空き家に係る譲渡所得の特別控除 | 譲渡所得から3,000万円を控除(条件あり) |

特例には、相続税を取得費に加算する「取得費加算の特例」や、空き家の売却に伴う「空き家に係る譲渡所得の特別控除」などが含まれます。

期限を超えるとこれらの特例が利用できなくなるため、早めに売却計画を立てることが推奨されます。

特例を利用するためには、以下のポイントを押さえて計画的に進めましょう。

特例適用には条件もあるため、税理士などの専門家に相談し、適用方法を確認しておくと良いでしょう。

相続不動産の売却に慣れている不動産会社を選ぶ

相続不動産の売却は通常の売却よりも手続きが複雑なため、相続や税務に詳しい不動産会社を選ぶことが重要です。

相続に関する知識が豊富な会社は、税制特例の利用や必要な書類準備など、適切なアドバイスを提供してくれるため、手続きがスムーズに進みやすくなります。

不動産会社を選ぶ際のポイントは以下の通りです。

| 相続不動産の取扱実績 | 同様の案件を多く取り扱っている会社を選ぶと安心です |

|---|---|

| 税務や手続きのサポート | 書類準備や特例利用についてアドバイスを受けられること |

| 信頼性と評判 | 口コミや評価を参考に信頼できる会社を見つけましょう |

一括査定サービスを利用して複数の会社に見積もりを依頼し、比較検討するのも効果的です。

家が共有名義の場合は売却に全共有者の同意が必要

不動産が複数の相続人で共有名義になっている場合、売却を行うには全共有者の同意が必要です。

共有者の一部が同意しないと売却が進まないため、トラブルを避けるために早めに話し合いを行い、意思を一致させることが大切です。

以下のポイントを押さえて、スムーズに協議を進めましょう。

| 全員の同意を得ること | 売却に反対者がいないよう、事前に意見を調整 |

|---|---|

| 話し合いの場を設ける | 共有者間でスケジュールや条件を確認する機会を作る |

| 第三者の立会い | 話し合いが難航する場合、専門家を交えた協議も有効です |

共有名義の不動産売却では、円滑な意思疎通が成功の鍵となります。協議をスムーズに進め、売却を完了させましょう。

市場調査が重要になるため焦って売ってはいけない

相続した不動産を売却する際は、市場調査が重要になるため、焦って売ってはいけません。

不動産の相場は地域や時期によって大きく変動するため、適正価格を把握しないまま売ると損をする可能性があるからです。

不動産の市場調査は、主に以下の方法で確認できます。

| 方法 | 内容 | 特徴・注意点 |

|---|---|---|

| 国土交通省「土地総合情報システム」 | 過去の取引事例をエリアごとに確認可能です。 | 実際の売買価格に基づくため信頼性があります。 |

| レインズマーケットインフォメーション | 実際の成約事例や価格を確認できます。 | 仲介業者経由で閲覧可能な情報もあるため相談が必要です。 |

| 路線価の確認(国税庁) | 相続税評価額の基準。市価の7〜8割程度になります。 | 税務の参考にはなるが、実勢価格とは乖離が発生する場合もあります。 |

| 地元の不動産会社に相談 | 地域特性に詳しいため、細かな価格帯を把握しています。 | 複数社に相談して比較することが大切です。 |

不動産を売却する際は、自身で市場調査をしておくことで、不動産会社と対等に話し合いができます。

焦らずに市場調査を行い、より有利な条件で売却できる可能性が高めましょう。

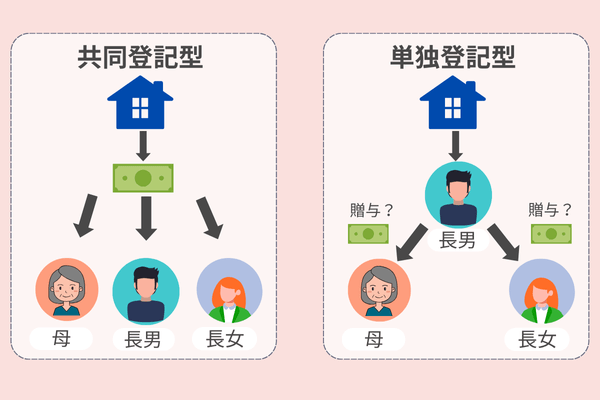

換価分割の単独登記型による分配は贈与になる可能性がある

換価分割の単独登記型による分配は、贈与になる可能性があります。

実際には複数人の相続人が所有しているにもかかわらず、一人の名義に登記したうえで売却・分配する場合、税務署から贈与と認定されることがあるからです。

たとえば、相続人3人のうち1人(長男)だけに不動産登記をしたとします。

その後、長男から売却分のお金を2人に分配した場合は、他2人に「贈与があった」とみなされて贈与税の課税対象になるケースがあります。

贈与になる可能性を回避するには、共有名義で登記してから換価売却するか、税理士や司法書士に事前相談のうえ、書面や契約の形を整えることが重要です。

形式によって課税区分が変わるため、慎重に対応しましょう。

相続した不動産の売却に関するよくある質問

相続した不動産の売却に関しては、手続きや税制、トラブルの不安など、さまざまな疑問が生まれます。

特に売却できなかった場合の対処法や、売却に伴うデメリットについて疑問を抱く方もいるかもしれません。

ここでは、よくある2つの疑問にお答えします。

- 相続した不動産が売却できなかった場合はどうなる?

- 相続した不動産を売却する際のデメリットはある?

- 相続した不動産が売却できなかった場合はどうなる?

-

相続した不動産が売却できなかった場合、その不動産を保有し続けるか、他の活用方法を検討する必要があります。

なぜなら、売れ残りの原因が「価格設定」「立地」「物件の状態」などにある場合は、ただ待つだけでは状況が改善されないからです。

また、固定資産税や維持費などのコストは相続人が負担し続ける必要があります。

売却が難航する場合は、価格の見直しや賃貸・管理委託、空き家対策制度の活用などの戦略を検討しましょう。

- 相続した不動産を売却する際のデメリットはある?

-

相続した不動産を売却することには、税負担や手続き面でのデメリットが存在します。

特に節税を考慮せずに進めると、損をする可能性があります。

相続した不動産を売却する際の主なデメリットは、以下の通りです。

相続した不動産を売却する際のデメリット- 譲渡所得税がかかる(※特例で軽減可能)

- 売却益が出た場合は確定申告が必要

- 名義変更や遺産分割協議などの手続きが煩雑

- 感情的に売りづらい(実家・思い出のある家など)

売却前には、不動産の取得費や適用できる特例(3000万円控除や取得費加算など)を確認することで税率を抑えられる場合があります。

相続した不動産を売却する際は、税理士や不動産会社と連携し、損をしない売却計画を立てることが大切です。

まとめ

相続した不動産の売却は、流れや手続き、税金に関する理解が必要です。

適切なプロセスを踏んで売却を進めることで、税負担を抑え、円滑に不動産を売却できます。

初めて相続不動産の売却を検討する方も、手続きの基本をしっかりと理解しておくことで、スムーズな売却が実現できるでしょう。

必要に応じて、専門家に相談しながら、安心して進めていくことをおすすめします。