「ファクタリングで即日資金調達したい」

「今日中に資金調達する方法は?」

など、ファクタリングで即日入金を希望する企業や個人事業主も少なくありません。

即日の資金確保には即日入金可能なファクタリング会社を選べば、銀行などから借りる融資よりも早く現金化できます。

また審査通過率が高く・手数料が安い会社なら、早期にファクタリングできる確率が上がり調達可能な金額が高くなります。

そこで今回は今すぐに事業資金が必要という方のために、即日ファクタリングが可能な会社20選をまとめました。

個人事業主や少額利用が可能なファクタリング会社もありますので、ぜひ参考にしてください。

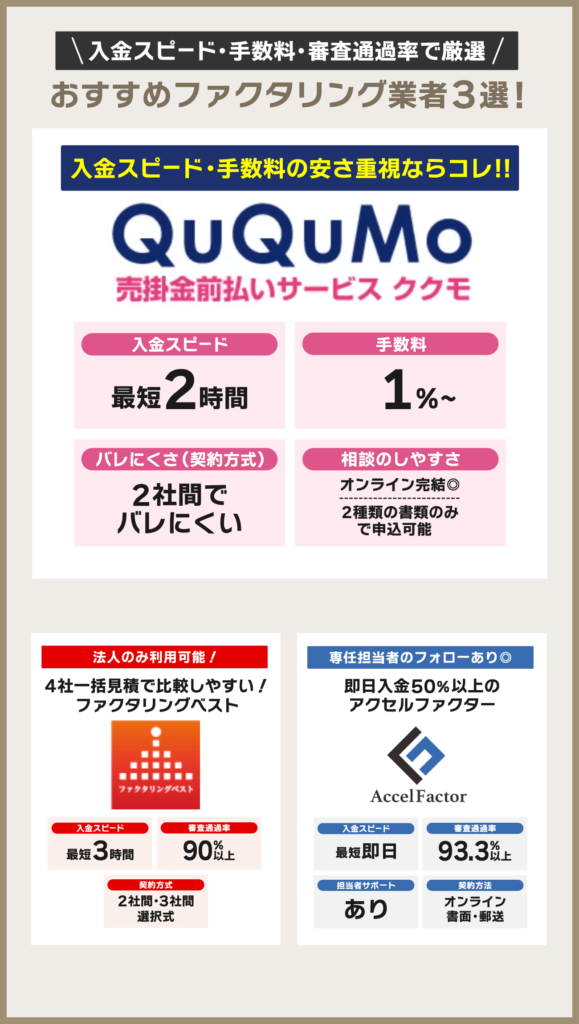

\手数料1%~!個人事業主・法人も可能/ 最短2時間入金 QuQuMoでお見積り | |

\法人限定!一括見積りサイト/ 審査通過率90%超! 詳細はこちら |  \専任担当者のサポート付き!/ 原則即日入金! 詳細はこちら |

記事の後半では、ファクタリングの基礎知識やファクタリング会社選びのポイント、即日ファクタリングの注意点についても徹底的に解説します。

- 即日ファクタリングが可能な会社20選

- ファクタリングの基礎知識

- 即日ファクタリングの会社選びのポイント

- 即日ファクタリングで資金調達するためのコツ

- 即日ファクタリングの注意点

ファクタリングの仕組みとメリット・デメリットを理解し、資金調達を成功させましょう!

即日ファクタリング20社!対応可能時間と入金スピードで比較

ここからは、即日入金が可能なファクタリング会社20選をご紹介します。

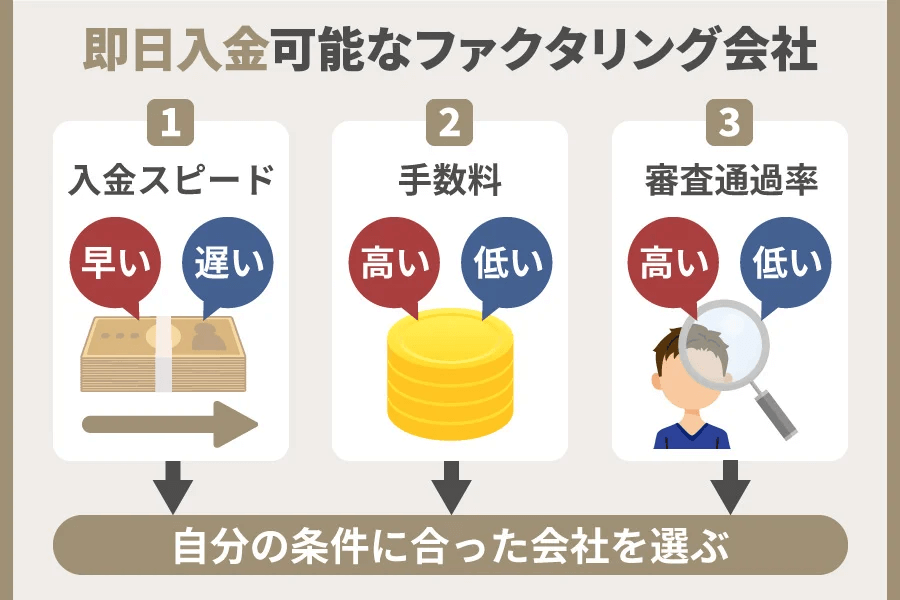

ファクタリング会社を選ぶ際は、まず以下項目を比較してみましょう。

- 入金スピード…早いと即日入金が可能

- 手数料…低いとお得に資金調達が可能

- 審査通過率…高いと入金までスムーズに進む

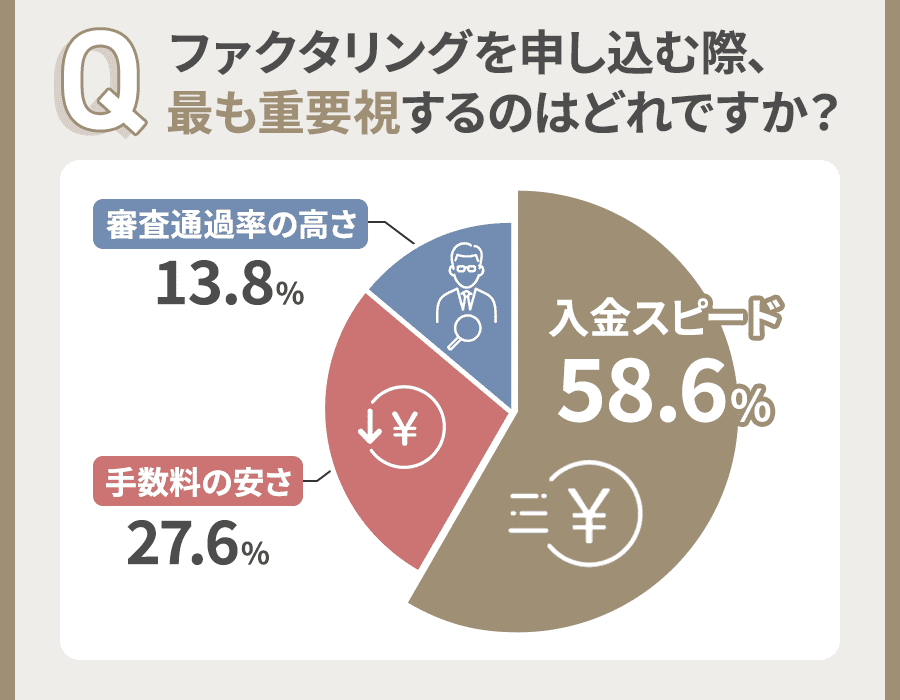

実際にファクタリングを利用した29名のユーザーに対して「ファクタリングを申し込む際、最も重要視するのは次のうちどれか」のアンケート調査を行った結果、以下のような結果となりました。

参考元:実際に利用した人に聞いたファクタリング(売掛債権譲渡)に関するアンケート

この結果からも特に「入金スピード」を重要視している人が多いことが伺えます。

ファクタリング会社は、それぞれ特徴や強み、ターゲットが異なります。

| 会社名 | 入金スピード | 手数料 | 審査通過率 | 契約方式 | 営業時間 | オンライン |

|---|---|---|---|---|---|---|

QuQuMo \最短2時間入金/詳細はこちら | 最短2時間 | 1%~ | 非公開 | 2社間 | 平日9:00-19:00 | 〇 |

| ファクタリング ベスト  \4社一括見積り可/ 詳細はこちら | 最短3時間 | – | 90%以上 | 2社間・3社間 | 9:00-18:00 | 〇 |

アクセルファクター \審査通過率93%超/ 詳細はこちら | 最短即日 | 2%〜 | 93.3%以上 | 2社間・3社間 | 平日9:30-19:00 | 〇 |

一般社団法人日本中小企業金融サポート機構 詳細はこちら | 最短3時間 | 1.5%~ | – | 2社間・3社間 | 平日9:30-18:00 | 〇 |

ビートレーディング 詳細はこちら | 最短2時間 | 2~12% | 98%以上 | 2社間・3社間 | 平日9:30-18:00 | 〇 |

ベストファクター 詳細はこちら | 最短1時間 | 2~20% | 92.2% | 2社間 | 平日10:00-19:00 | 〇 |

| ペイトナー ファクタリング 詳細はこちら | 最短10分 | 10% | 非公開 | 2社間 | 平日10:00-19:00 | 〇 |

| 日本ビジネスリンクス 詳細はこちら | 最短2時間 | 2.0%~14.9% | 90%以上 | 2社間・3社間 | 平日9:00-19:00 | 〇 |

トップ・マネジメント 詳細はこちら | 最短1時間 | 3.5%〜12.5% | 90%以上 | 2社間・3社間 | 10:00-19:00 | 〇 |

| PayToday 詳細はこちら | 最短30分 | 1.0%~9.5% | 非公開 | 2社間 | 平日10:00-17:00 | 〇 |

| labol 詳細はこちら | 最短30分 | 10% | 非公開 | 2社間 | – | 〇 |

| 株式会社No.1詳細はこちら | 最短即日 | 1%~ | 非公開 | 2社間 | 平日9:00-18:00 | 電話・メール |

| SOKULA 詳細はこちら | 最短2時間 | 2~15% | 93%超 | 2社間 | 平日10:00-19:00 | 〇 |

| ジャパンマネジメント詳細はこちら | 最短当日 | 3%~ | 95%以上 | 2社間 | 9:00-19:00 | 〇 |

| 事業資金エージェント詳細はこちら | 最短2時間 | 1.5%~ | 90%以上 | 2社間 | 9:00-19:00 | 〇 |

| 株式会社JPS詳細はこちら | 最短当日 | 2%~ | 非公開 | 2社間・3社間 | 平日9:30-19:00 | 〇 |

| ネクストワン詳細はこちら | 最短即日 | 1.5%~7% (3社間) ※2社間の場合は5%~10% | 96% | 2社間・3社間 | 平日9:00-19:00 | 電話・メール |

| 西日本ファクター詳細はこちら | 最短即日 | – | 非公開 | 2社間・3社間 | 平日9:00-18:00 | 〇 |

| S-COM 詳細はこちら | 最短即日 | 5%~12% | 非公開 | 2社間・3社間 | – | 〇 |

| OLTA 詳細はこちら | 最短即日 | 2~9% | 非公開 | 2社間 | 平日10:00-18:00 | 〇 |

もし比較しても難しい場合は、下記診断で自分にあったファクタリング会社を選ぶことができます。

法人特化型や個人向けなどさまざまなサービスが展開されているため、自分の条件に合った会社を選びましょう。

QuQuMoは24時間・土日も対応!最短30分で審査完了

- 24時間対応&土日も受付

- 審査が最短30分で完了

- 手数料は1%~と低め

- 必要書類2種類・面談なしで契約可能※

- WEB・LINEでも書類提出・相談可能

\【最短】審査30分・入金2時間で資金調達/

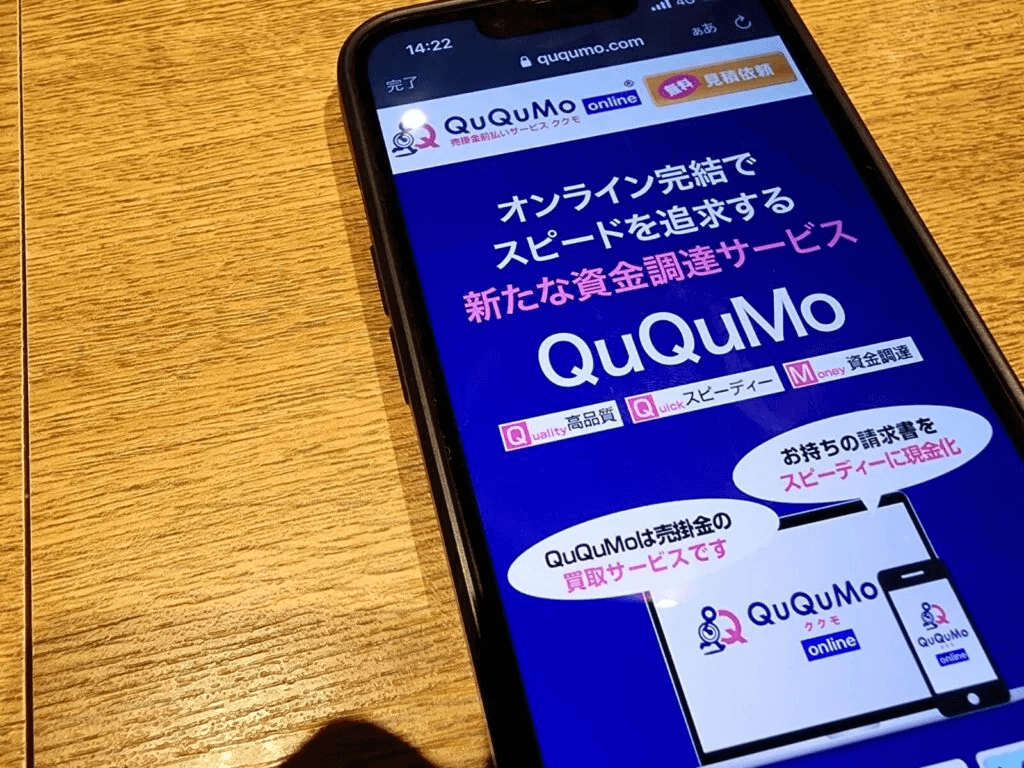

QuQuMoは、入金スピード最短2時間を掲げているファクタリングサービスです。

申込から入金まで最速2時間 急な入用に最適

QuQuMo公式サイト

電子契約サービス・クラウドサインの導入により、オンライン上で申し込みから審査までが最短30分で可能です。

法人だけでなく個人事業主やフリーランスも利用可能で、24時間・土日も対応してもらえるためスムーズに資金調達できるでしょう。

申込みによる必要書類は入出金明細と請求書の2種類のみで、面談も不要※です。

QuQuMoはオンライン完結のサービスで、2社間取引に特化しているため必要な時に早く手続きを進められます。

ファクタリング業界の中でも入金スピードが早いので、少しでも早く資金化したい方には特におすすめです。

法人・個人を問わず、買取可能額の上限がないため、さまざまな方にとって利用しやすいサービスといえるでしょう。

| 入金スピード | 最短2時間 |

|---|---|

| 買取手数料 | 1%~ |

| 買取可能額 | 上限なし |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・身分証明書 ・請求書 ・銀行通帳のコピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アクティブサポート |

ファクタリングベストは審査通過率90%超◎最大4社の見積もり可能なサービス

- 審査通過率が90%超

- 赤字・銀行融資で断られても利用可能

- 優良4社へ一括見積もりできる

- 申し込む前に診断機能が利用できる

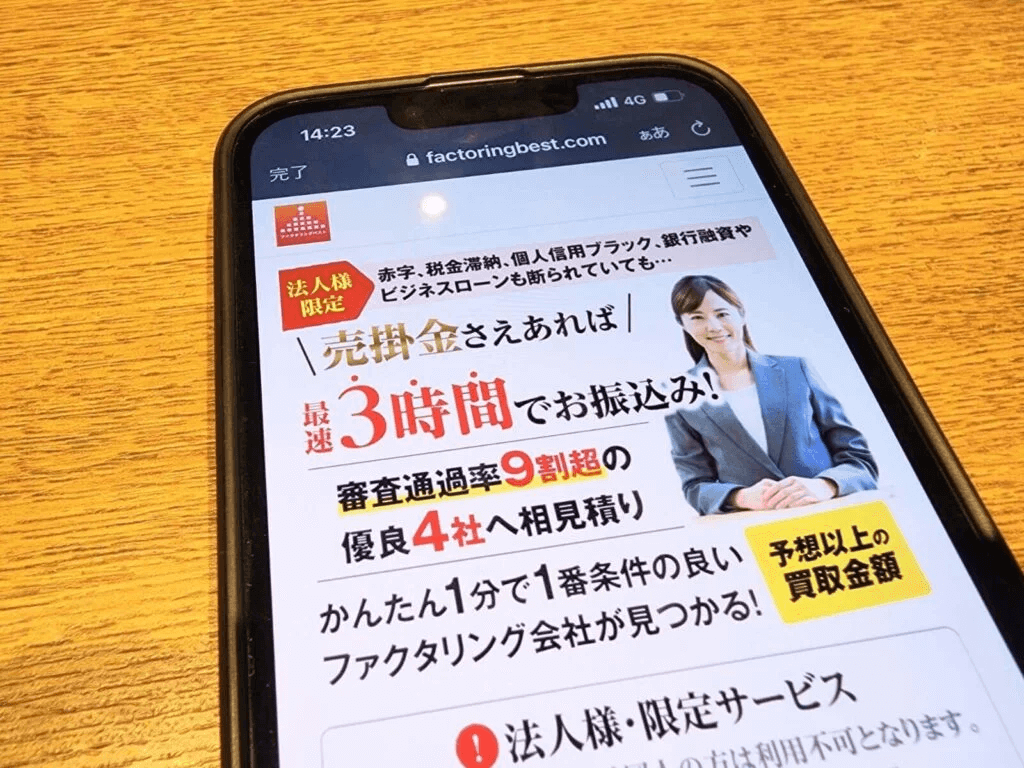

ファクタリングベストは、最大4社に相見積もりできる法人限定の紹介サービスです。

審査通過率90%を超える優良ファクタリング会社のみを扱っており、申し込みから最短数分で見積もりが届くため資金調達までの時間が短縮できます。

そのため自分で比較検討する手間が省ける他、条件に合うファクタリング会社が見つかりやすいでしょう。

審査通過率9割超の優良4社へ相見積り

ファクタリングベスト公式サイト

ファクタリングベストは赤字や銀行融資・ビジネスローンを断られた企業や、個人の信用情報がブラックでも売掛金があれば利用できます。

利用方法はとても簡単で、公式サイトにて必要事項を入力するだけで申し込みが完了します。

一方でファクタリングベストはあくまで一括見積もりサービスのため、手数料や必要書類などはファクタリング会社によって異なります。

オンライン上ですぐに診断できるため、まずは一括見積依頼で好条件のファクタリング会社を探してみてはいかがでしょう。

| 入金スピード | 最短3時間 |

|---|---|

| 買取手数料 | – |

| 買取可能額 | – |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | – |

| 必要書類 | – |

| 対象事業者 | 法人 |

| 運営会社 | – |

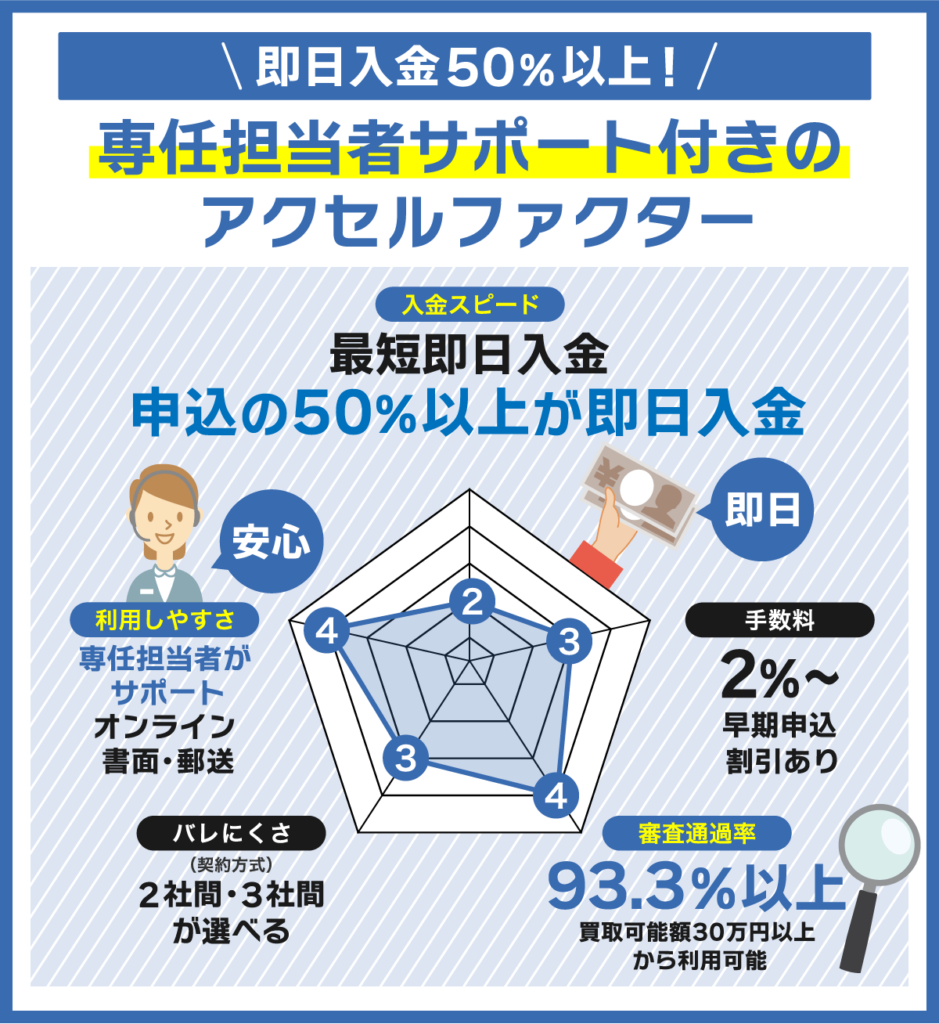

アクセルファクターは原則即日入金!専任担当者のサポートあり

- 申込の50%以上が即日入金されている

- 審査通過率が93.3%以上

- 買取額30万~で少額でも利用できる

- 個人事業主も利用が可能

アクセルファクターは、中小企業庁認定経営革新等支援機関の認定を受けた大手ファクタリング会社です。

審査通過率は93.3%以上、申込の50%以上が即日入金という優れた実績を持っています。

即日入金・審査通過率93%のファクタリング AccelFactor

アクセルファクター公式サイト

最短3時間で審査・即日入金が可能なため、急な資金調達にも役立つでしょう。

アクセルファクターは最低30万円からの買取りが可能で、他社では対応が難しい小規模な資金需要にも柔軟に応えられます。

またアクセルファクターは経営革新等支援機関のため、資金調達だけでなく事業再生のサポートも提供しています。

直近赤字があっても利用できるほか、今後の資金資金繰りなど経営課題解決についてもアドバイスをもらえるでしょう。

経営革新等支援機関とは

国から認定された中小企業の経営支援を行う機関を指す

高度な税務や金融知識・実務経験が一定レベル以上あると認められた場合のみ認定される

個人事業主・30万からの少数債権にも原則即日入金で対応しているため、すぐに資金を調達したい方は選択肢に入れておきたい会社のひとつです。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 2%〜 |

| 買取可能額 | 30万円以上 |

| 審査通過率 | 93.3%以上 |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・書面・郵送 |

| 債権譲渡登記 | 要相談 |

| 必要書類 | ・身分証明書 ・請求書 ・銀行通帳のコピー ・確定申告書 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アクセルファクター |

一般社団法人日本中小企業金融サポート機構は手数料が低く買取可能額の制限なし

- 手数料が1.5%~と低め

- 経営サポートも可能

- 17時までに契約完了すれば即日入金を受けられる

日本中小企業金融サポート機構は、一般社団法人が運営している信頼度の高いファクタリングサービスです。

17時までに契約完了すれば即日入金が可能のため、今すぐ資金が必要という方にです。

また手数料は1.5%〜と低水準で、上限は10%と決められている点も安心できます。

買取可能額が上限・下限ともに設定されていないのが特徴で、さまざまな用途に利用できます。

公式ホームページで即日調達診断を利用できるので、申込み前に試してみると良いでしょう。

簡単な2つの質問に回答し、ご自身の調達可能額がご確認いただけます。

一般社団法人日本中小企業金融サポート機構 即日調達診断ページ

また日本中小企業金融サポート機構は経営革新等支援機関として認定されており、補助金申請支援や信用保証協会の保証料減額なども行っています。

資金調達はもちろん経営全体のサポートも可能なため、長期的な経営改善を目指す中小企業や個人事業主にもおすすめです。

| 入金スピード | 最短3時間 |

|---|---|

| 買取手数料 | 1.5%~ |

| 買取可能額 | 無制限 |

| 審査通過率 | – |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・書面・電話 |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・身分証明書 ・売掛金に関する資料(請求書・注文書など) ・銀行通帳のコピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

ビートレーディングは月に800件超、累計7.1万社以上※の取引実績あり

- 月800件超・累計7.1万社以上※の取引実績がある

- 審査通過率が98%

- 申込~入金が最短2時間で完了

ビートレーディングは、申込から入金まで最短2時間で完了するスピード感を重視したファクタリングサービスです。

即日の資金調達も可能

ビートレーディング公式サイト

スピード審査最短2時間

審査は最短30分・審査通過率は98%と高水準で、月に800件以上・累計7.1万社以上※の素晴らしい取引実績を持っています。

必要書類は、売掛金に関する資料と通帳コピーの2つだけで済むのも大きなメリットです。

2社間ファクタリングの実施やオンライン・LINE相談に対応していることも、契約までスムーズな理由と言えるでしょう。

またビートレーディングは会員登録なしでも利用できるため、可能な限り早く現金化したい方にも向いています。

提出書類は注文書にも対応しているため、手間や時間をかけずにすぐ現金化したい方はぜひご検討ください。

※2025年3月時点

| 入金スピード | 最短2時間 |

|---|---|

| 買取手数料 | 2~12% |

| 買取可能額 | 無制限 |

| 審査通過率 | 98%以上 |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・書面 |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・注文書 ・銀行通帳のコピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社ビートレーディング |

ベストファクターは他社に断られた場合も柔軟な審査が期待できる

- 他社で断られていても利用できる可能性が高い

- 赤字経営の場合でも対応してもらえる可能性がある

- 1,000万円までならオンライン上で契約手続きが完結できる

ベストファクターは、1,000万円までなら契約手続きまでオンラインで完結します。

買取可能額は30万円〜1億円と幅広く、法人から個人事業主まですべての方が利用できるファクタリングサービスです。

ベストファクターは審査に柔軟性があることも特徴で、赤字経営や債務超過のある事業者や起業したばかりの会社でも対応してもらえる可能性があります。

金融機関から融資を断られてしまった方はもちろん、節税対策のために赤字決算をされている事業者の方も、売掛金があればファクタリングで早期の資金調達ができます。

ベストファクター公式サイト

平均買取率は92.2%と非常に高いため、他社で断られた方も検討してみてはいかがでしょう。

| 入金スピード | 最短1時間 |

|---|---|

| 買取手数料 | 2~20% |

| 買取可能額 | 30万円~1億円 |

| 審査通過率 | 92.2% |

| 契約方式 | 2社間 |

| 契約方法 | 電話・オンライン・訪問 |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・身分証明書 ・請求書 ・見積書 ・銀行通帳コピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アレシア |

ペイトナーファクタリングは個人事業主に強いオンライン専用サービス

- オンライン完結、入金までが最短10分

- 手数料が固定のため管理がしやすい

- 事業計画書は提出不要

ペイトナーファクタリングは、主に個人事業主を対象としたファクタリングサービスです。

手数料は10%固定、買取可能額は1〜150万円とシンプルな設定となっています。

申込から契約まですべてオンラインで完結し、審査&入金は最短10分で完了。

報酬を最短10分でお支払い

ペイトナーファクタリング公式サイト

最短10分で審査結果をメールでお返しします。入金も審査完了と同時に行われるため、待ち時間はありません。

※営業時間内(平日10:00〜19:00)

初回は25万円までしか利用できませんが、少額の売掛金を即日現金化したいときに頼りになるサービスです。

| 入金スピード | 最短10分 |

|---|---|

| 買取手数料 | 10% |

| 買取可能額 | 1~150万円 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・本人確認書類 ・請求書 ・銀行通帳コピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | ペイトナー株式会社 |

日本ビジネスリンクスはオンライン完結で10万円の少額債権の利用も可能

- オンライン完結・10万円からの利用が可能

- ファクタリング手数料以外の費用は一切かからない

- AI事前診断でおおよその買取可能額を把握できる

日本ビジネスリンクスは、10万円から1億円の高額債権まで利用できるファクタリングサービスです。

事前におおよその買取可能額を診断できるAI審査や、クラウドサインを利用したオンライン契約に対応しています。

必要書類が多い点だけがデメリットですが、書類が揃ってさえいれば審査通過率は非常に高いです。

また、日本ビジネスリンクスはコンサルティング業務にも特化しており、ファクタリング乗り換えにも対応しています。

ファクタリング乗換えならJBLにお任せください!

日本ビジネスリンクス公式サイト

JBL のファクタリングを是非ご利用ください。

すでに他社を利用していて資金繰りを改善したいと考えている方は、一度相談してみてはいかがでしょう。

| 入金スピード | 最短2時間 |

|---|---|

| 買取手数料 | 2.0%~14.9% |

| 買取可能額 | 10万円~1億円 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 原則必要 |

| 必要書類 | ・請求書 ・身分証明書 ・通帳全て ・当座通帳照合表(過去6ヶ月分) ・決算書 ・成因資料 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社日本ビジネスリンクス |

トップ・マネジメントは30万円~3億円と買取可能額が幅広い

- 買取可能額の幅が30万円~3億円と広範囲

- 最短1時間のスピード入金に対応

- 個人事業主の利用も可能(法人相手の売掛金がある場合)

トップ・マネジメントは、最短1時間の即日入金に対応しているファクタリングサービスです。

スピード入金に力を入れており、夕方の申し込みでもキャッシュデリバリーで当日の夜には現金が届きます。

最短で申し込んだその日の内に売掛金を資金化する事も可能

トップ・マネジメント公式サイト

急場の資金繰りを凌ぐにはお勧めのサービスです。

利用可能額は30万円から3億円までと幅広く、法人相手の売掛金があれば個人事業主でも対応可能です。

3〜6ヶ月の支払いサイトも買取してくれるため、他社では難しい長期の売掛金でも依頼できるでしょう。

| 入金スピード | 最短1時間 |

|---|---|

| 買取手数料 | 3.5%〜12.5% |

| 買取可能額 | 30万円~3億円 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・書面 |

| 債権譲渡登記 | 原則必要 |

| 必要書類 | ・身分証明書 ・請求書 ・決算書 ・銀行通帳コピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社トップ・マネジメント |

PayTodayはAI審査制度導入で即日の資金調達が可能

- 独自AIの導入により入金スピードが最短30分まで短縮

- 買取可能額に上限が設定されていない

- 手数料が1.0%〜9.5%と低めに設定されている

PayTodayは、その名前の通り最短即日入金が可能なファクタリングサービスです。

独自AIを導入することで審査時間を短縮し、オンライン完結で資金調達が完了します。

AI審査により、⾯談不要でオンラインのみでの即日ファクタリングが可能。WEB申し込みと、必要に応じた電話⾯談のみで契約できるため、最短30分での即日着⾦を実現します。*

*対⾯形式をご希望の方は別途対応可能です。

PayToday公式サイト

(対⾯時お客様負担:出張費実費+事務⼿数料3万円)

また、PayTodayは買取手数料が1.0%〜9.5%と安く設定されているのも魅力です。

上限を開示することで透明性が確保されているため、安心してファクタリングを利用できるでしょう。

| 入金スピード | 最短30分 |

|---|---|

| 買取手数料 | 1.0%~9.5% |

| 買取可能額 | 10万円~上限なし |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・身分証明書 ・決算書(確定申告書) ・請求書 ・銀行通帳コピー |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | Dual Life Partners株式会社 |

labolは1万円から利用可能◎支払期日の延長も可能で調節できる

- 入金額が1万円単位で申請できる

- フリーランス・個人事業主に適している

- 土日祝の対応可能・入金スピードが最短30分

labolは、WEB完結で申込可能なフリーランス・個人事業主向けのファクタリングサービスです。

最短30分で入金することができ、土日祝日でも取引に対応してくれます。

入金額は1万円単位で申請できるため、初めてファクタリングを利用する方にもおすすめです。

またlabolは、独立したばかりの方でも業種・職種に関係なく取引してくれます。

独立直後でも新規取引でも業種・職種問わずOK

labol公式サイト

実績の少なさでファクタリングを断られた経験がある方も、場合によっては契約できるかもしれません。

| 入金スピード | 最短30分 |

|---|---|

| 買取手数料 | 10% |

| 買取可能額 | 1万円~ |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | – |

| 必要書類 | ・本人確認書類 ・請求書 ・取引を示すエビデンス(取引先とのメール等) |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社ラボル |

株式会社No.1は乗り換え特化型ファクタリングが利用できる

- 他社からの乗り換えに特化したファクタリングが利用できる

- 公式サイトの「スピード査定依頼」で調達可能金額を確認できる

- 建設業・個人事業主などに特化したさまざまなファクタリングサービスがある

株式会社No.1では、他社からの乗り換え特化型ファクタリングサービスが利用できます。

利用しているファクタリングから乗り換えることで、契約手数料の節約を図ることが可能です。

ファクタリングの条件をより良い条件へ変更したい時にも、株式会社No.1は役立ちます。

また株式会社No.1は、建設業・個人事業主・フリーランス特化型のファクタリングもありサービスの種類が豊富です。

スピード感も重視しているので、現在利用しているファクタリングの条件に不満がある方は、ぜひ相談を検討してみてください。

非常に難しい問題に悩まされている事業主様のために

株式会社No.1公式サイト

当社では最短即日で事業資金を調達できるスピード対応を強みとしています。

まずは悩まず、お電話・メールにてご相談ください。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 1%~ |

| 買取可能額 | 10万円~5000万円 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間 |

| 契約方法 | 電話・メール・FAX |

| 債権譲渡登記 | – |

| 必要書類 | ・過去直近の取引入金が確認できる書類(入金通帳・当座通帳・当座照合表) ・決算書直近二期分(勘定科目明細付で税務申告済みの捺印のあるもの) ・成因資料(請求書・発注書・納品書など) ・取引先企業との基本契約書 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社 No.1 |

SOKULAは独自の審査基準で高い通過率を誇る

- 独自審査基準で高い通過率を誇る

- 他社でファクタリングを断られていても契約できる可能性がある

- 3ステップで簡単に申し込める

SOKULAは、自社独自の観点で審査を実施してくれるファクタリングサービスです。

他社でファクタリングを断られた経験がある方でも、申込内容によっては契約できる場合があります。

最短2時間・原則即日振込が可能なので、当日中に資金を用意したい時にも便利です。

またSOKULAは、3ステップでファクタリング審査を申し込みできます。

SOKULAなら簡単3ステップで完了!

SOKULA公式サイト

- お申込み:電話かお問い合わせフォームからお申込み

- 審査:申込から審査までは最短3時間程度で完了

- ご入金:契約後、すぐに指定の口座へ振り込み

申し込み・審査・入金の順でスムーズに手続きを進められるので、取引に手間がかかる心配もありません。

| 入金スピード | 最短2時間 |

|---|---|

| 買取手数料 | 2~15% |

| 買取可能額 | 記載なし |

| 審査通過率 | 93%超 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 原則必要 |

| 必要書類 | 記載なし |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アクセルファクター |

ジャパンマネジメントは土曜日でも電話相談に対応

- 土曜日でも電話相談が可能

- 出張取引・オンライン面談・電子契約などで申し込める

- 診療報酬債権ファクタリングにも対応

ジャパンマネジメントは、平日だけでなく土曜日も電話相談が可能なファクタリングサービスです。

「平日は忙しくて相談する暇がない」という方も、9:00~19:00までの時間帯ならいつでも相談が行えます。

最短即日で資金が調達できるため、なるべく早くお金を用意したい時にもおすすめです。

他社で数日かかる審査も、当社スペシャリストがお客様に応じた資金調達プランをご提案いたします!

最短即日で審査完了。翌日には資金調達可能です。

ジャパンマネジメント公式サイト

またジャパンマネジメントは、出張取引・オンライン面談・電子契約などにも対応できます。

近くにオフィスが存在しない場合でも、それぞれの要望に合った方法で契約・取引を行うことが可能です。

| 入金スピード | 最短当日 |

|---|---|

| 買取手数料 | 3%~ |

| 買取可能額 | 30万円~5000万円 |

| 審査通過率 | 95%以上 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 記載なし |

| 必要書類 | 記載なし |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社ラインオフィスサービス |

事業資金エージェントは最大2億円まで取引可能

- 最大2億円まで取引可能

- 契約締結まで最短2時間

- LINEで簡単に申し込める

事業資金エージェントは、最大2億円まで買取可能なファクタリングサービスです。

Q. 請求書の買取はいくらからできますか?

事業資金エージェント公式サイト

A. 10万円から最大2億円迄買取可能です。

書類提出で売掛金をきちんと証明できれば、多額の資金を調達できる可能性があります。

買取手数料も最少で1.5%となっているため、手数料をなるべく低くおさえたい方にもおすすめです。

また事業資金エージェントは取引完了後、最短2時間で資金を振り込めます。

当日中に資金を調達しなければいけない場合でも、オンライン上で簡単にファクタリングを利用することが可能です。

| 入金スピード | 最短2時間 |

|---|---|

| 買取手数料 | 1.5%~ |

| 買取可能額 | 10万円~2億円 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間 |

| 契約方法 | オンライン・LINE |

| 債権譲渡登記 | 記載なし |

| 必要書類 | ・本人確認資料(免許証やマイナンバーカード等) ・ 入金内容がわかる通帳 ・売掛金がわかる請求書 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | アネックス株式会社 |

株式会社JPSは買取後にアフターサポートが利用できる

- 入金スピードが最短即日で買取後のアフターサポートにも対応

- 利用者に合わせた対策やアドバイスを受けられる

- 登記は原則不要

株式会社JPSは、買取後のアフターサポートも実施してくれるファクタリングサービスです。

ファクタリングサービス利用後のアフターサポートにも対応。

株式会社JPS公式サイト

ファクタリング利用を終えられるようお客様に合わせた対策をご提案いたします。

経営コンサルタントの紹介やアドバイスなどを受けることで、経営状況の改善を図れます。

「なるべくファクタリングの利用は避けたい」という方におすすめです。

また株式会社JPSは、買取可能額が最大1億円に設定されています。

売掛金をきちんと証明することができれば、それぞれの目的に必要な資金を調達することが可能です。

| 入金スピード | 最短当日 |

|---|---|

| 買取手数料 | 2%~ |

| 買取可能額 | 最大1億円 |

| 審査通過率 | 記載なし |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・電話 |

| 債権譲渡登記 | 不要 |

| 必要書類 | ・通帳のコピー ・請求書 ・決算書 ・代表者様の身分証明書 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社JPS |

ネクストワンは資金調達の成功率96%を記録している

- 資金調達の成功率が96%

- 取引実績が少なくても気軽に利用できる

- 売掛金があれば最短即日で資金調達可能

ネクストワンは、資金調達の成功率96%を誇るファクタリングサービスです。

資金調達の成功率96%

ネクストワン公式サイト

30万円から資金調達ができるため、取引実績の少ない個人事業主やフリーランスの方でも気軽に利用できます。

オンライン契約を利用すれば、わざわざオフィスへ来店して手続きを行う必要はありません。

またネクストワンは、売掛金があれば最短即日で資金を調達できます。

支払い期日前にまとまった額の資金が必要となっても、ファクタリングで申込日当日に資金を受け取ることが可能です。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 1.5%~7%(3社間) ※2社間の場合は5%~10% |

| 買取可能額 | 30万円~ |

| 審査通過率 | 96% |

| 契約方式 | 2社間・3社間 |

| 契約方法 | 電話・FAX・メール・郵送 |

| 債権譲渡登記 | 記載なし |

| 必要書類 | ・身分証明書(免許証・パスポートなど顔写真付き) ・会社謄本(履歴事項全部証明書)コピーでも可 ・決算書(直近2期分) ・売掛先への請求書 ・成因資料(契約書・納品書・注文書・発注書など) ・入出金の通帳 ・当座勘定表(当座をお持ちの場合) ・小切手帳 ・手形帳(当座をお持ちの場合) ・印鑑証明(買取先の件数により変わります) ・会社謄本(履歴事項全部証明書2通) ・納税証明書 ・社判 ・実印 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社ネクストワン |

西日本ファクターは医療ファクタリングが利用できる

- 医療ファクタリングが利用可能

- クラウド契約のため迅速に対応してもらえる

- 即日で1,000万円の資金調達が可能

西日本ファクターは、医療報酬・介護報酬のファクタリングにも対応できる会社です。

国民健康保険団体連合会から介護報酬を受け取るまでには、最短でも2ヵ月程かかります。

しかしファクタリングを利用すれば、最短即日で資金を調達することが可能です。

クラウド契約にも対応しているため、手続きに時間がかかる心配もありません。

また西日本ファクターの公式サイトには、買取可能額診断が用意されています。

西日本ファクターでは、年商や売掛金額をご入力いただくことで“自動的に”調達可能額を計算する診断ツールをご用意しております。

診断は完全無料でお試しいただけるので、お気軽にご利用ください。

西日本ファクター公式サイト

何度でもファクタリングの取引額を確認できるので、初めてファクタリングを利用する方にもおすすめです。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 記載なし |

| 買取可能額 | 最大3000万円(3社間) ※2社間の場合は最大1000万円 |

| 審査通過率 | 記載なし |

| 契約方式 | 2社間・3社間 |

| 契約方法 | オンライン・電話 |

| 債権譲渡登記 | 記載なし |

| 必要書類 | ・商業登記簿謄本、印鑑証明書 ・基本契約書 ・銀行通帳 ・決算書、確定申告書 ・請求書等 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社西日本ファクター |

S-COMは中小企業向けのファクタリングに特化している

- 中小企業向けのファクタリングに特化

- 最短当日で最大1億円の資金調達が可能

- 設立1年未満の会社でも相談可能

S-COMは17年の取引実績があり、中小企業に適したファクタリングサービスです。

エスコムは、中小企業様向け資金調達のパイオニアです。

創業17年の信頼を実績を基に資金調達のイノベーションに取り組んでいます。

S-COM公式サイト

2社間・3社間ファクタリングのほかに、介護報酬・診療報酬ファクタリングも取り扱っています。

地域密着型の企業や、個人営業型の医療法人におすすめです。

またS-COMは、設立1年未満の会社でも前向きに取引を検討してくれます。

企業実績が理由でファクタリングできなかった企業でも、売掛金さえあれば資金を調達することが可能です。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 5%~12% |

| 買取可能額 | 30万円~1億円 |

| 審査通過率 | 記載なし |

| 契約方式 | 2社間・3社間 |

| 契約方法 | 面談・郵送・オンライン |

| 債権譲渡登記 | 記載なし |

| 必要書類 | ・顔写真付の身分証明書(免許証、パスポートなど) ・決算書(直近2期分) ・売掛先への請求書 ・入出金の通帳 |

| 対象事業者 | 法人 |

| 運営会社 | 株式会社エスコム |

OLTAはオンライン契約で請求書をすぐ資金化できる

- オンライン契約なら最短即日で請求書を資金化できる

- 書類などの提出物はオンラインで完結

- 契約時に面談を行わない為スピーディに利用できる

OLTAは、オンライン契約で最短即日に資金調達できるファクタリングサービスです。

契約時に面談を受ける必要はなく、書類提出・振込などの手続きもすべてオンラインで完結できます。

OLTAのクラウドファクタリング とは?

OLTA公式サイト

最短即日で資金調達できるオンライン完結のファクタリングサービス

最短即日で資金を調達できるため、近くにファクタリング会社が存在しない時などに便利です。

またOLTAはさまざまなメディアに掲載されており、ファクタリング会社としての信頼性も高いといえます。

初めてファクタリングを利用する方でも、安心して契約を申し込むことが可能です。

| 入金スピード | 最短即日 |

|---|---|

| 買取手数料 | 2~9% |

| 買取可能額 | 上限なし |

| 審査通過率 | 記載なし |

| 契約方式 | 2社間 |

| 契約方法 | オンライン |

| 債権譲渡登記 | 記載なし |

| 必要書類 | ・昨年度の決算書一式 ・入出金明細 ・売却予定の請求書 ・代表者様の本人確認書類 |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | OLTA株式会社 |

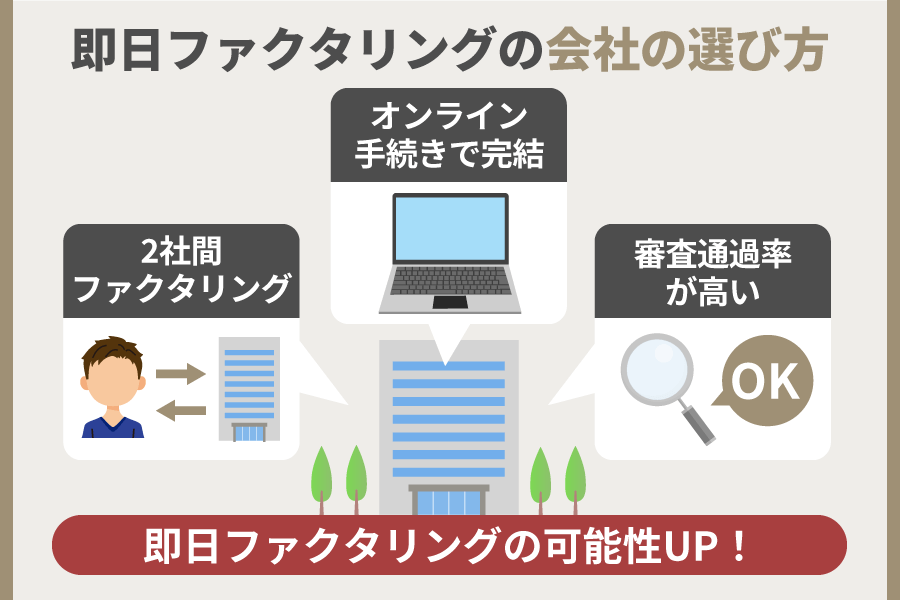

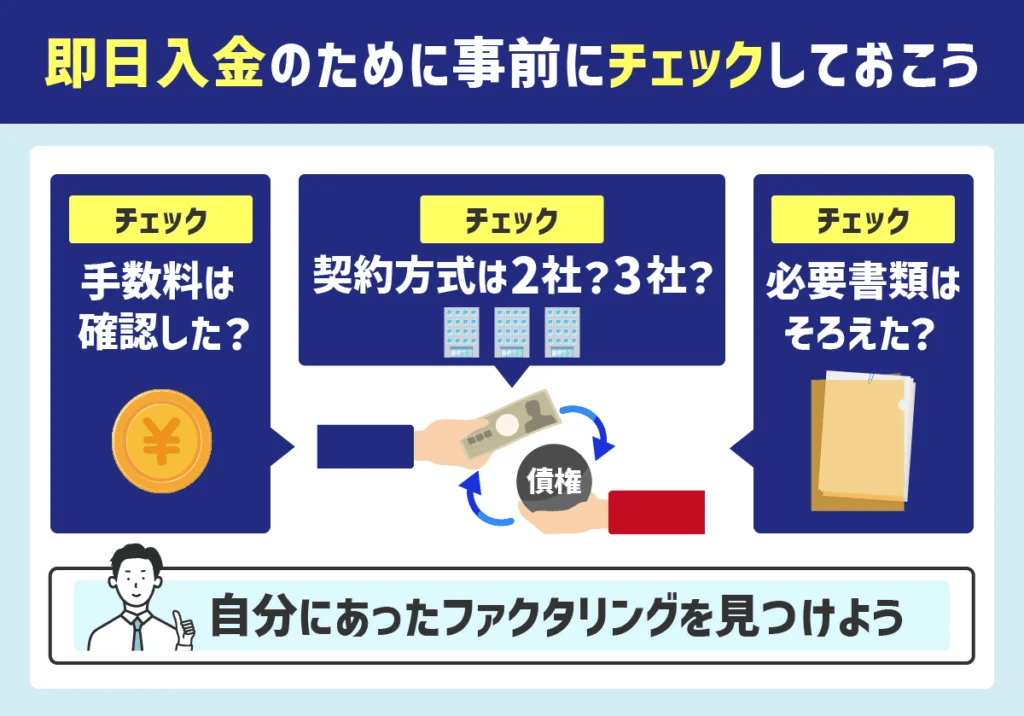

即日ファクタリングを選ぶには契約方式とオンライン完結かも確認必須

即日入金を行うためのファクタリング会社選びのポイントは以下の3つです。

- 2社間ファクタリングを選ぶ

- オンライン完結のファクタリングを選ぶ

- 審査通過率が高いファクタリングを選ぶ

先ほどファクタリング会社20選をご紹介しましたが、「即日入金を希望するならどの契約がいいの?」「比較の際に注目すべきポイントは?」など、疑問やわからないことが出てきたと思います。

ここでしっかり選び方のポイントを押さえて、入金までスムーズに手続きを進行させましょう。

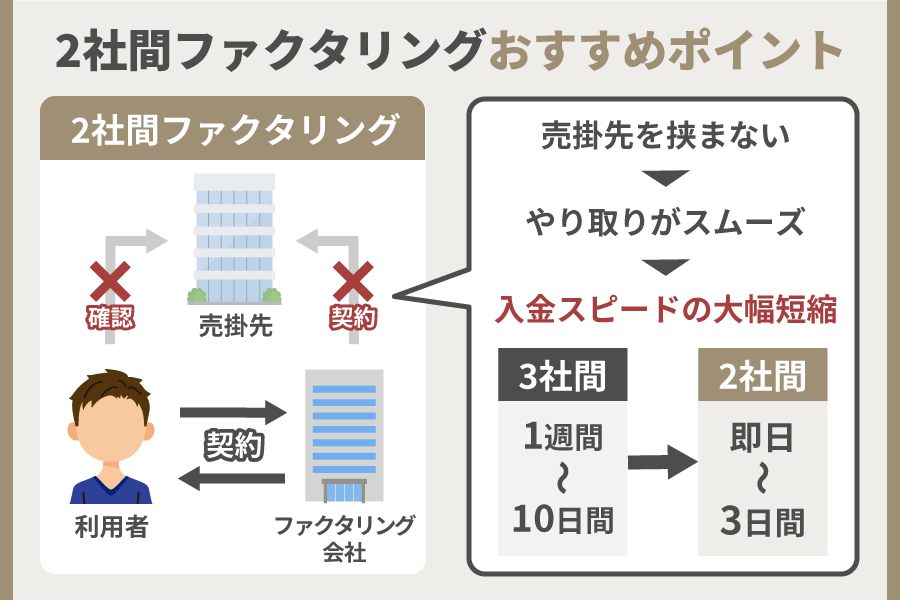

即日入金に対応できる2社間ファクタリングを選ぶ

入金スピードを重視するなら、2社間ファクタリング一択です。

2社間ファクタリングでは、利用者とファクタリング会社だけで契約が完結します。

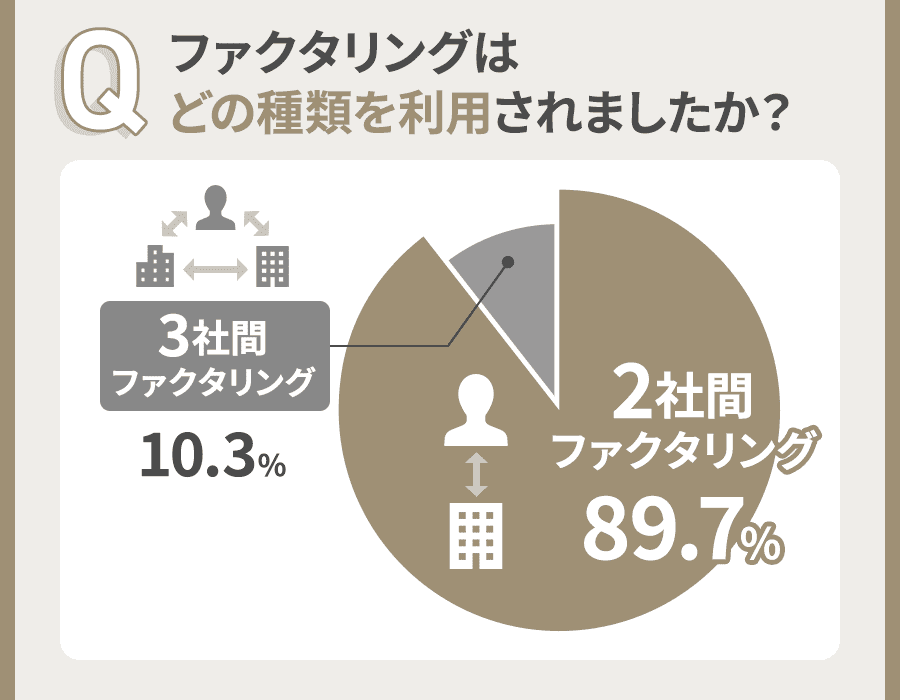

実際にファクタリングを利用した29名のユーザーに対して「ファクタリングはどの種類を利用したか」のアンケート調査を行った結果、以下のような結果となりました。

参考元:実際に利用した人に聞いたファクタリング(売掛債権譲渡)に関するアンケート

約9割の人が2社間ファクタリングを選んだという結果になりました。

2社間ファクタリングは売掛先が関与しないため、取引先への連絡・承諾といった審査フローがありません。

その結果、入金までにかかる時間も大幅に短縮できるのです。

入金までの目安は、2社間ファクタリングが最短即日〜3日、3社間ファクタリングが1週間〜10日間程度です。

3社間ファクタリングは郵送でやり取りする必要があるため、どうしても即日入金に対応できません。

今回ご紹介したファクタリング会社は、すべて2社間ファクタリングを契約できます。

中には2社間・3社間を選べる会社もありますが、即日入金を希望するなら2社間ファクタリングを契約しましょう。

オンライン完結のファクタリング業者なら即日入金が期待できる

スピーディーに手続きしたいのであれば、オンライン申込が可能なファクタリングを選びましょう。

最近は申し込みから審査、契約までオンライン完結できるファクタリング会社が増えています。

面談などがない非対面契約が可能であれば、その分早く資金調達が可能です。

ただし、オンライン申込ができても、最終的な契約には来店が必要になることがあります。

ファクタリング会社の営業所が遠方の場合、即日ファクタリングは難しくなるので注意してください。

来店が難しいのであれば、QuQuMo・ペイトナーファクタリングなど、非対面かつオンライン完結で契約できるファクタリング会社を選びましょう。

審査通過率が高いファクタリング業者を選ぶ

一部のファクタリング会社は、公式サイト上で審査通過率を公開しています。

ファクタリング会社選びに迷ったら、審査通過率で選ぶのもひとつの手です。

今回ご紹介したファクタリング会社の中でも、20社中7社が審査通過率を公表しています。

| ファクタリング会社 | 審査通過率 |

|---|---|

| ファクタリングベスト | 90%以上 |

| アクセルファクター | 93.3%以上 |

| 一般社団法人日本中小 企業金融サポート機構 | 非公開 |

| ビートレーディング | 98%以上 |

| 日本ビジネスリンクス | 90%以上 |

| トップ・マネジメント | 90%以上 |

| ベストファクター | 92.2% |

このように、審査通過率を公開しているファクタリング会社は取引実績が非常に豊富です。

提出書類や取引先の信用度に問題がなければ、審査に通る可能性はかなり高いといえます。

審査通過率が分かるだけでも安心感があるため、ファクタリング会社選びに迷ったら参考にしてみてください。

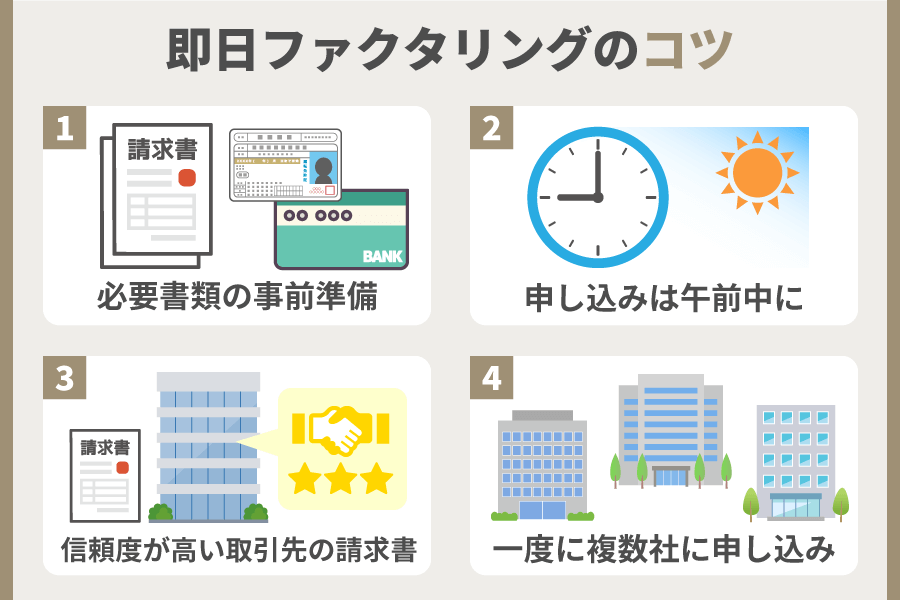

ファクタリングで即日入金を狙うには事前準備と申込む時間帯が鍵になる

ここでは、ファクタリングで即日入金を実現するためのコツを4つ解説します。

- 前もって必要書類を準備しておく

- 午前中に申込を完了する

- 信頼度が高い取引先の請求書を提供する

- 複数の即日ファクタリングへ審査申込する

即日入金が可能なファクタリング会社を選べば、絶対に即日で資金を調達できるというわけではありません。

ファクタリング会社から振込されるまでには、必ず審査と契約の手続きがあります。

ここでは手続きをスムーズに進めるための準備や、審査通過率を上げるコツなどをご紹介しますので、ぜひご覧ください。

前もって必要書類を準備しておく

ファクタリングの審査を受けるには、複数の書類を提出しなくてはなりません。

事前に必要書類を用意しておくことで、手続きがスムーズに進み資金調達しやすくなるでしょう。

必要書類はファクタリング会社によって異なりますが、一般的には以下のようなものが求められます。

- 請求書・発注書・契約書など売掛金に関する資料

- 代表者の身分証明書

- 銀行通帳のコピー

- 決算書または確定申告書

すぐに用意できるものもあれば、準備に時間がかかってしまうものもあります。

準備不足で申し込みが遅れてしまうと、その分入金まで遅くなってしまいます。

ファクタリング会社によっては2種類の書類だけで審査を受けられることもあるので、本記事で掲載している表を参考に選んでみてください。

午前中など早い時間に申込むと審査が長引いても対応できる

確実に即日で資金調達をしたいなら、午前中に申込を完了しましょう。

できるだけ早めに申し込むことで、午後の営業時間内に審査が完了する可能性が高くなります。

ファクタリング会社は入金スピードが「最短○時間」などと謳っていますが、絶対にこの時間に実行されるわけではありません。

書類に不備があったり、審査が混み合っていたりすると、審査時間が長引いてしまうことがあるのです。

ファクタリング会社の多くは18時〜19時頃まで営業しています。

| ファクタリング | 営業時間 |

|---|---|

| QuQuMo | 9:00-19:00 |

| ファクタリング ベスト | 9:00-18:00 |

| アクセルファクター | 9:30-19:00 |

| 一般社団法人日本中小企業金融サポート機構 | 9:30-18:00 |

| ビートレーディング | 9:30-18:00 |

しかし、営業時間内に審査が終わったからといって、必ずしも即日の振込を受けられるわけではありません。

振込には銀行の営業時間が関わるため、ファクタリング会社が当日中に振込処理したとしても、翌日以降になる可能性があるのです。

このような理由があるため、即日入金を希望している方は時間に余裕を持って申し込むと良いでしょう。

信頼度が高い取引先の請求書を提供する

ファクタリング会社に売却する売掛債権は、なるべく信用度の高い取引先のものを選びましょう。

ファクタリングの審査では、売掛先の信用度が最重要視されます。

万が一、倒産や不渡りによって売掛金が回収できなかった場合、ファクタリング会社が多大な損失を被ることになるからです。

特に2社間ファクタリングは契約に取引先が関与しないため、売掛先の信用力を証明することが審査通過のカギとなります。

具体的には、以下のような請求書を提供するのがおすすめです。

- 支払いサイトが短い請求書

- 取引歴が長い売掛先の請求書

支払いサイトが短い請求書ほど、すぐに売掛金が振り込まれることが分かります。

また、取引歴が長ければ長いほど信用力は高くなるため、より安心感が生まれるでしょう。

複数の即日ファクタリングへ審査申込する

いくつか候補が決まったら、複数のファクタリング会社へ審査申込するのもおすすめです。

今回ご紹介したファクタリング会社はどれも即日入金に対応していますが、申込状況によっては審査結果が遅くなることもあります。

また、ファクタリング会社によって審査基準は異なるため、同じ売掛債権でも審査結果が変わることがあるのです。

もし審査落ちの結果が出てから次のファクタリング会社に申込すると、その分時間をロスしてしまいます。

可能性を上げるためにも、同時に複数のファクタリング会社へ審査を申し込むのがおすすめです。

複数のファクタリング会社へ申し込むことは、特に問題はありません。

融資のように信用情報に履歴が残ることはないので、安心してください。

ただし、一つの売掛債権を複数のファクタリング会社に売却するのは違法行為です。

審査通過の結果が出たら、手数料などを比較してより好条件のファクタリングを選ぶと良いでしょう。

即日ファクタリングとは?即日入金を受けるための基礎知識を紹介

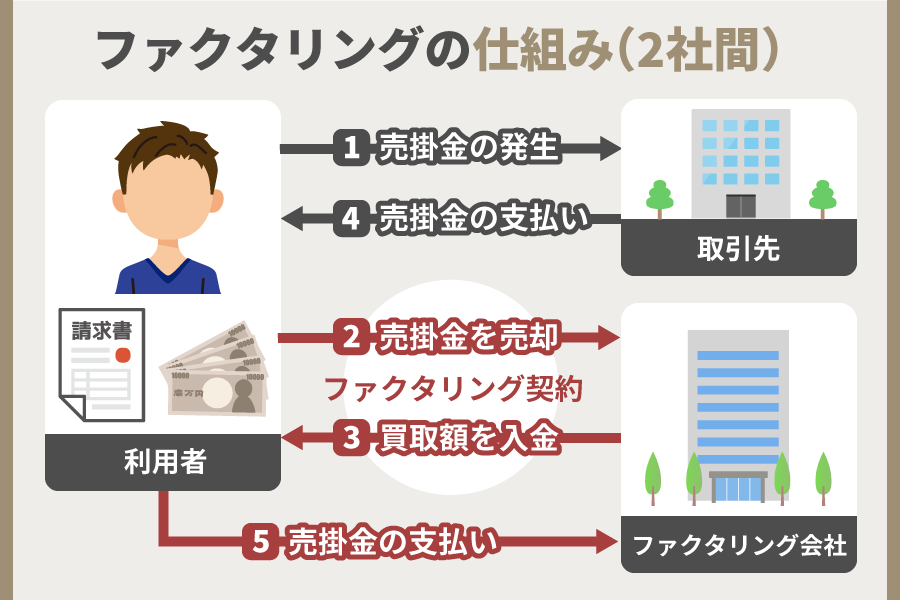

ファクタリングは、売掛金をファクタリング会社に売却し、現金化するサービスです。

ファクタリングの仕組みを理解して計画的に利用すれば、売掛金の入金サイクルが早まり、資金繰りが改善します。

ここでは、ファクタリングの種類や仕組みについて詳しく解説します。

メリットの多いファクタリングですが、もちろんデメリットも存在します。

ファクタリングについての理解を深めて上手に利用しましょう。

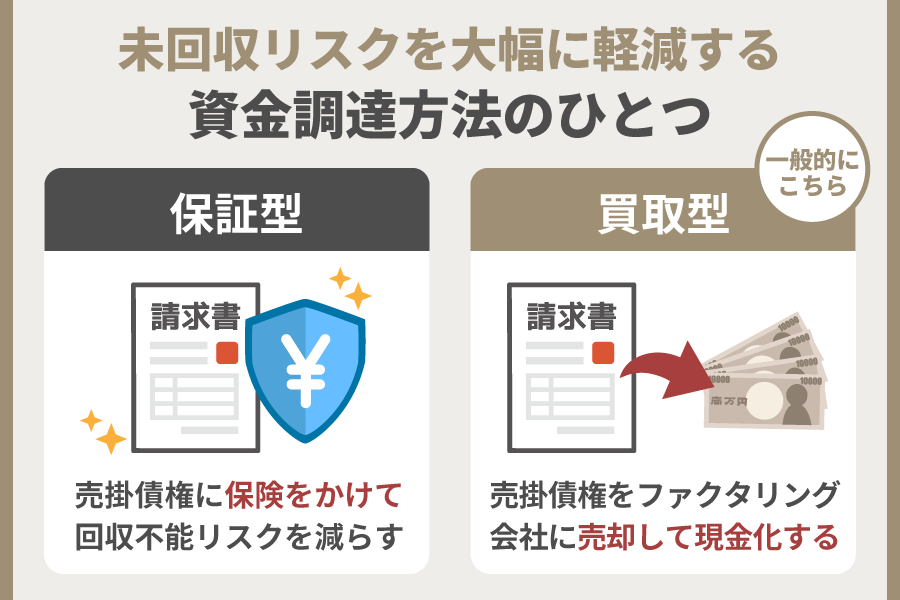

ファクタリングとは売掛債権を利用した資金調達方法のひとつ

ファクタリングとは、事業者が保有する売掛債権(売掛金・受取手形など)をファクタリング会社に売却し、手数料を差し引いた代金を現金化するサービスのことです。

日本における企業間取引では、商品やサービスを先に提供し、代金は後日支払われます。

このような取引では、現金化されるまで1〜2ヶ月かかるのが一般的です。

そのため、売掛金の回収遅れが遅れた場合、事業活動や経営成績に悪影響が生じる可能性があります。

そこでファクタリングを利用して売掛金を現金化することで、未回収リスクを大幅に軽減できるのです。

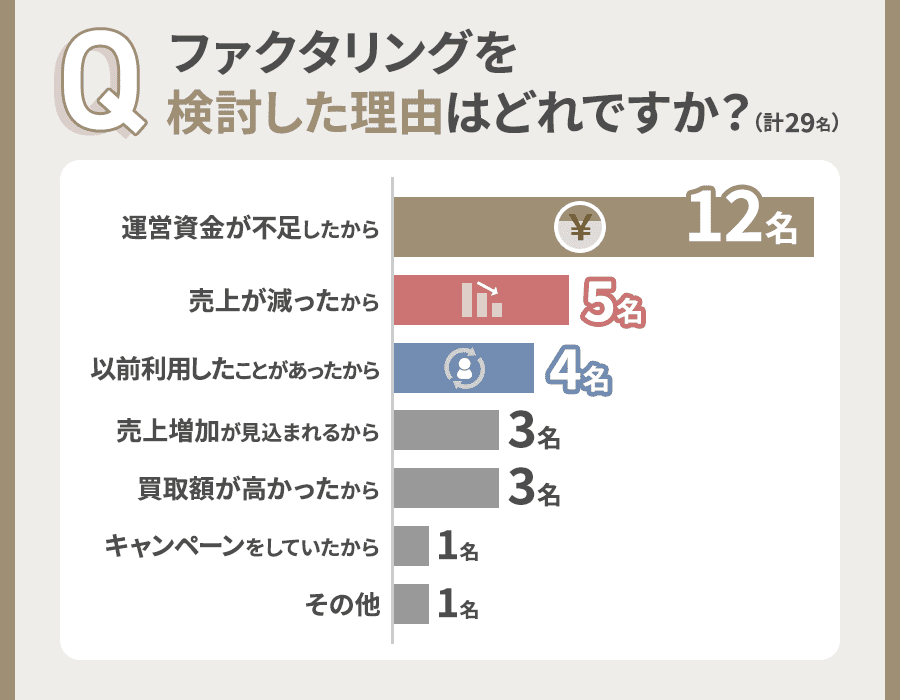

ファクタリングは様々な理由で利用されています。

実際にファクタリングを利用した29名のユーザーに対して「ファクタリングを検討した理由」のアンケート調査を行った結果、以下のような結果となりました。

参考元:実際に利用した人に聞いたファクタリング(売掛債権譲渡)に関するアンケート

様々な理由がありますが、「運営資金」や「売上」などの金銭的負担を減らす目的が多いようです。

ファクタリングはまとまったお金の現金化に有効で、依頼者の財務状況に左右されず利用することができます。

信用情報に自信がなかったり赤字だったとしても活用できるので、近年利用者が増加しています。

実はファクタリングには、保証型・買取型の2種類があります。

売掛債権に保険をかけて回収不能リスクを減らすサービス

保証型は、売掛債権に保険をかけて回収不能リスクを減らすサービスです。

取引先の倒産などによって回収不能になったとき、ファクタリング会社から保証額が支払われます。

買取型は、売掛債権をファクタリング会社に売却して現金化するサービスです。

一般的にファクタリングといえば買取型のことを指し、本記事でも買取型のファクタリングサービスについてご紹介しています。

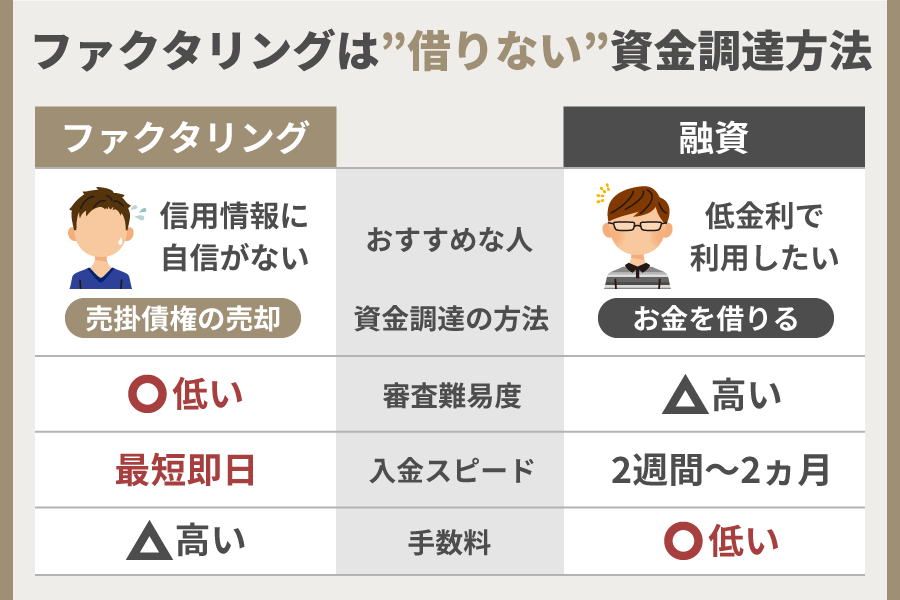

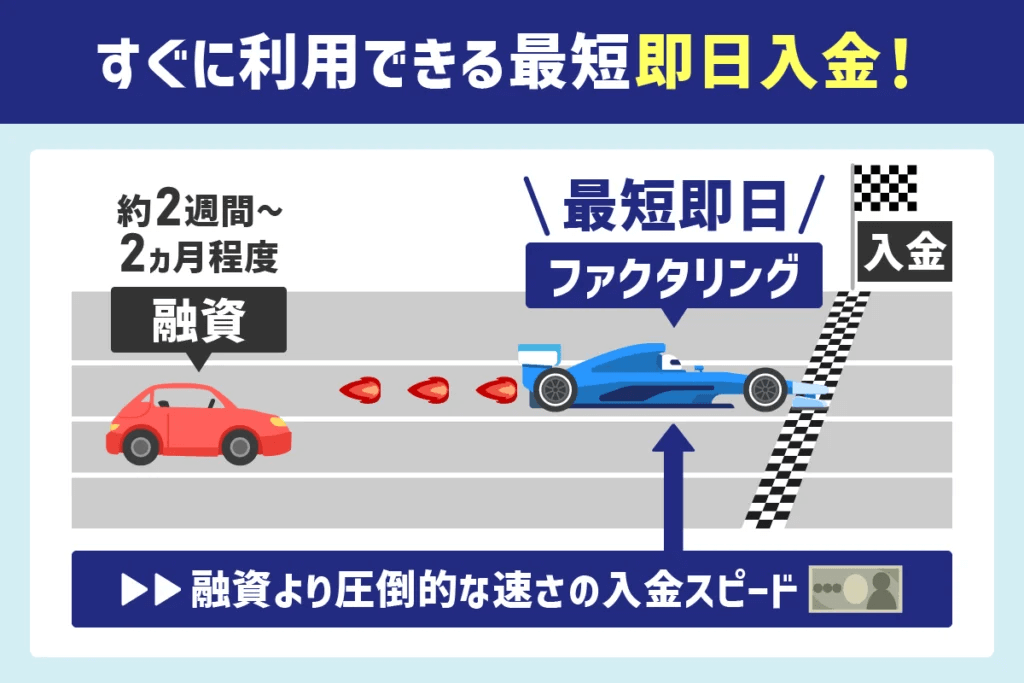

ファクタリングと融資の違いは?

ファクタリングと融資はどちらも資金調達する方法ですが、相違点がいくつか存在します。

| ファクタリング | 融資 | |

|---|---|---|

| 資金調達の方法 | 売掛債権の売却 | お金を借りる |

| 取引業者 | ファクタリング会社 | 金融機関 |

| 審査方法 | 請求書・注文書 | 申込者の信用力 |

| 担保 | なし | 原則あり |

| 審査難易度 | 低い | 高い |

| 入金スピード | 最短即日 | 2週間~2ヶ月程度 |

| 手数料 | 高い | 低い |

簡単にまとめると、ファクタリングは「売掛債権を売却」、融資は「金融機関からお金を借りる」ことで資金を調達します。

ファクタリングは売掛金の売買であり借金ではないため、貸借対照表において悪影響を及ぼしません。

そのため、ファクタリングは”借りない”資金調達方法とも呼ばれています。

また、ファクタリングは最短即日入金に対応しており、審査難易度は比較的低いといわれています。

融資と比べるとやや手数料が高い傾向にありますが、今すぐ現金が必要なときにはファクタリングがおすすめです。

ファクタリングの種類と仕組みを解説

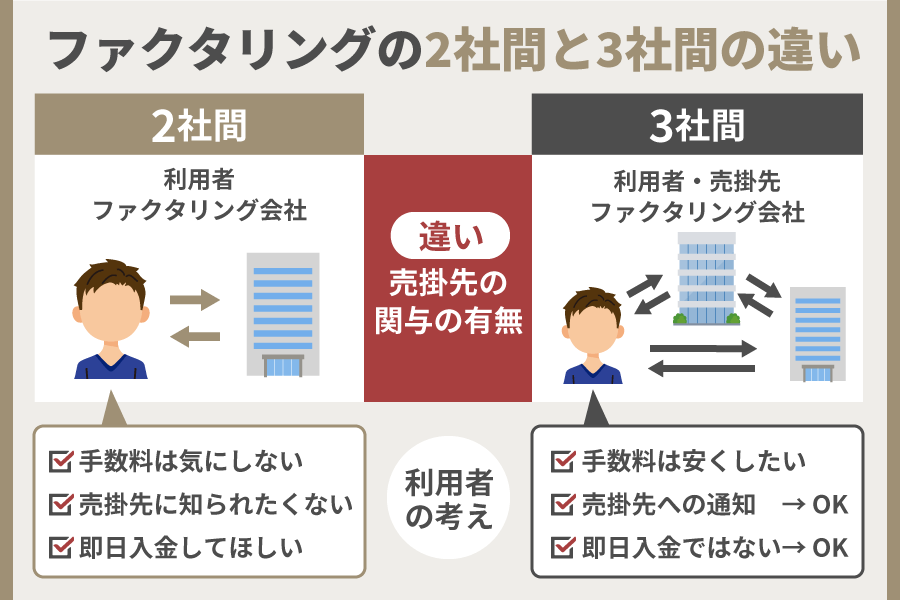

ファクタリングの種類は大きく分けて、2社間ファクタリングと3社間ファクタリングの2つです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 取引参加者 | ・利用者 ・ファクタリング会社 | ・利用者 ・ファクタリング会社 ・売掛先 |

| 売掛先への通知・承諾の有無 | 不要 | 必要 |

| 入金スピード | 最短即日 | 最短3日~1週間程度 |

| 手数料 | 高い | 安い |

この2社間・3社間ファクタリングは、契約に「売掛先(取引先)」が関与するかどうかで分けられます。

2社間ファクタリングでは売掛先への通知・承諾を必要とせず、現金化のスピードが早いのが特徴です。

また、ファクタリングの利用を取引先に知られたくないときも2社間ファクタリングが適しています。

ただし、2社間ファクタリングのほうが未回収リスクが高いため、手数料が高くなる傾向にあります。

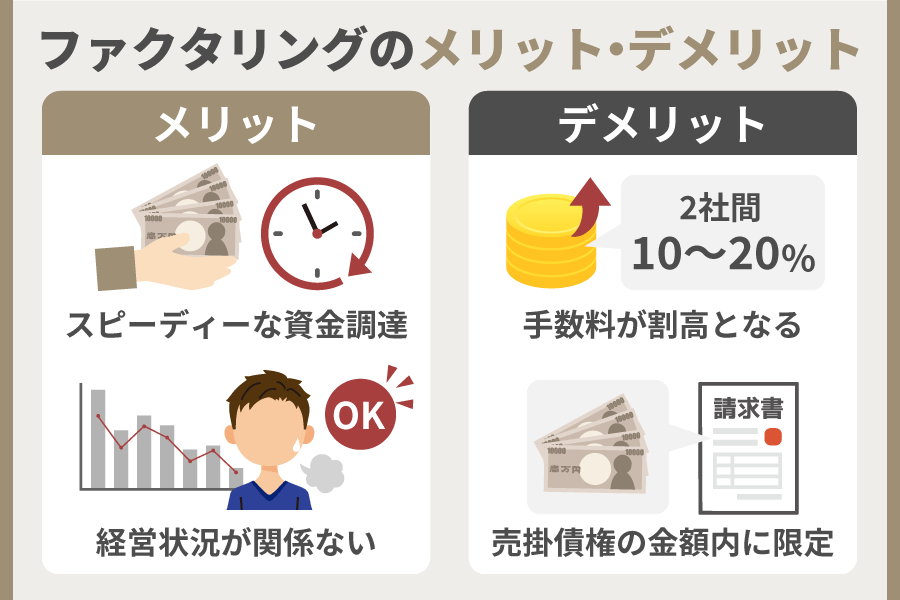

ファクタリングのメリット・デメリットを解説

ファクタリングのメリットとデメリットは以下になります。

融資と比べて入金スピードが早いなどのメリットがありますが、その分手数料が高くなるというデメリットもあります。

メリット・デメリットを比べて自分に合った資金調達方法を見つけましょう。

ファクタリングのメリットは即日入金が可能

ファクタリングの大きなメリットは、入金スピードの早さと審査の柔軟性の高さです。

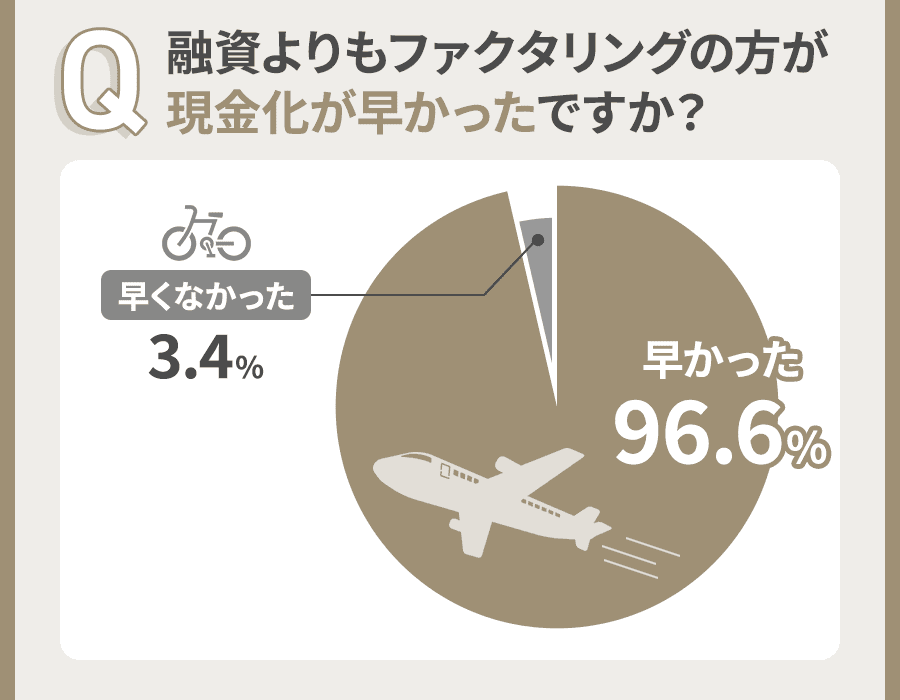

実際にファクタリングを利用した29名のユーザーに対して「融資よりも、ファクタリングの方が現金化が早かったか」のアンケート調査を行った結果、以下のような結果となりました。

参考元:実際に利用した人に聞いたファクタリング(売掛債権譲渡)に関するアンケート

1名を除いてほぼ全員が「ファクタリングが早かった」と回答しています。

融資は審査に時間がかかりますが、ファクタリングなら即日対応しています。

また、償還請求権なしのファクタリングであれば、売掛債権が回収不能となった場合も返金する必要がありません。

万が一の不渡り・倒産といったリスクはファクタリング会社が負うため、安心して利用できます。

さらに、ファクタリングは売掛債権を売却する資金調達方法であるため、融資と違って負債が増えることはありません。

財政状態に悪影響を与えることなく、金融機関からの融資が難しい場合でも資金調達できる可能性があります。

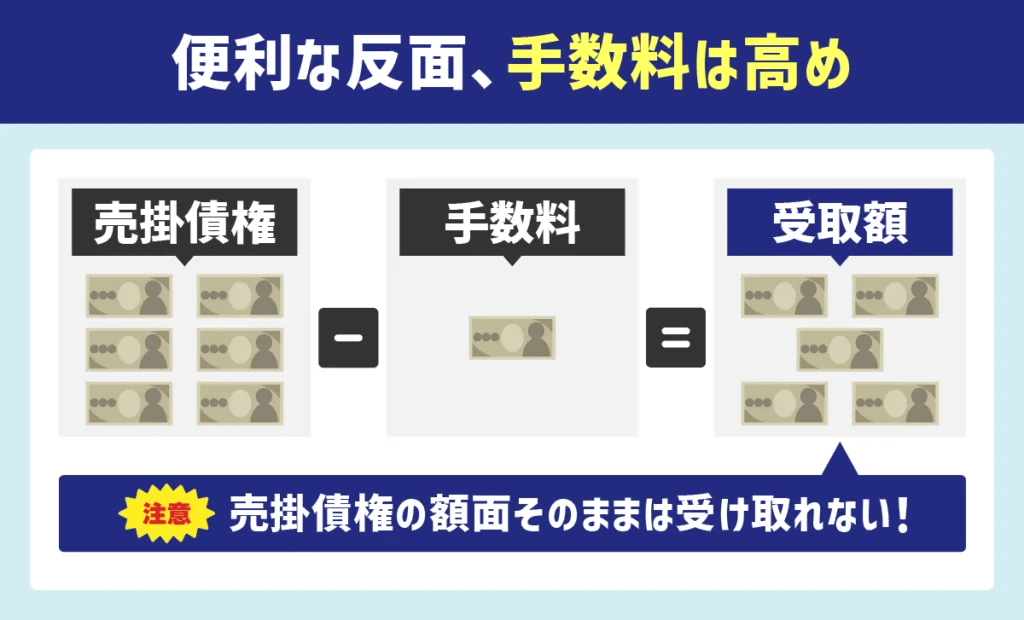

ファクタリングのデメリットは割高な手数料

ファクタリングのデメリットは、融資と比べて割高な手数料です。

特に2社間ファクタリングの手数料は高い傾向にあり、10%〜20%程度が相場となっています。

手数料は売掛債権の信用度や額面金額などによって変動するため、実際に見積もりを取って確認しましょう。

また、ファクタリングはその仕組み上、売掛債権の範囲内でしか利用することができません。

さらに手数料が差し引かれるため、売掛債権の額面をそのまま受け取れるわけではないということを覚えておきましょう。

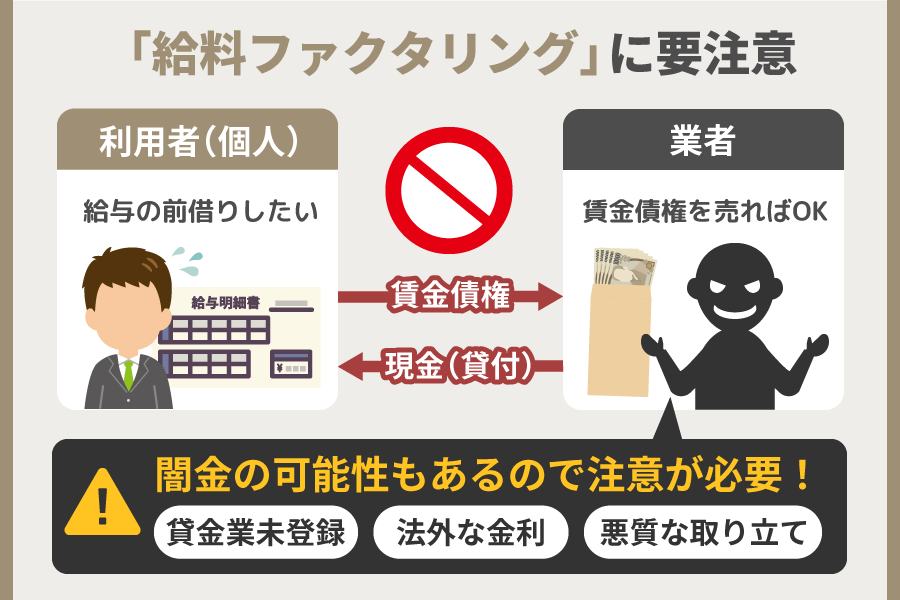

給料ファクタリングとは?即日現金化できる?

給料ファクタリングでは、賃金債権(給料を受け取る権利)を売却して資金を受け取ります。

簡単に言えば、ファクタリング会社を通じて給料を前借りすることのできるサービスです。

しかし、個人に対する給料ファクタリングは貸付とみなされるため、一般的なファクタリングとは呼べません。

貸金業登録をしていない業者が個人へお金を貸すのは違法行為に該当します。

「給料ファクタリングは違法」と金融庁からも注意喚起が出されているため、利用しないようにしましょう。

SNSなどインターネット上で給料ファクタリングを名乗る業者の中には、闇金業者が紛れ込んでいることもあります。

「即日現金化できる」などの甘い言葉には十分ご注意ください。

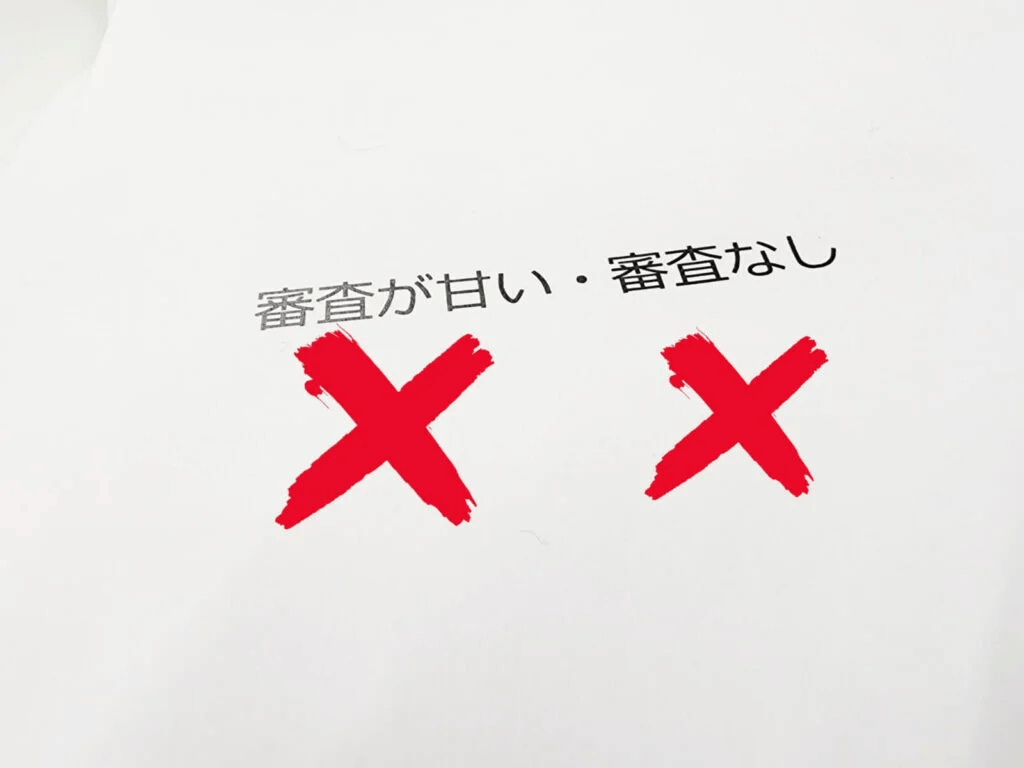

審査が甘い・審査なしの即日ファクタリングは存在しない

結論から言うと、審査なしのファクタリング会社は存在しません。

ただし、ファクタリングの審査では売掛先の社会的信用度を最重要視します。

そのため、一般的な融資と比較すると審査が甘いのは事実です。

しかし、審査が甘いファクタリング会社の中には悪徳業者がいるので注意してください。

悪徳業者を利用してしまうと、法外な手数料を請求され、悪質な取り立てを受ける恐れがあります。

トラブルに巻き込まれないためにも、信頼できるファクタリング会社を選びましょう。

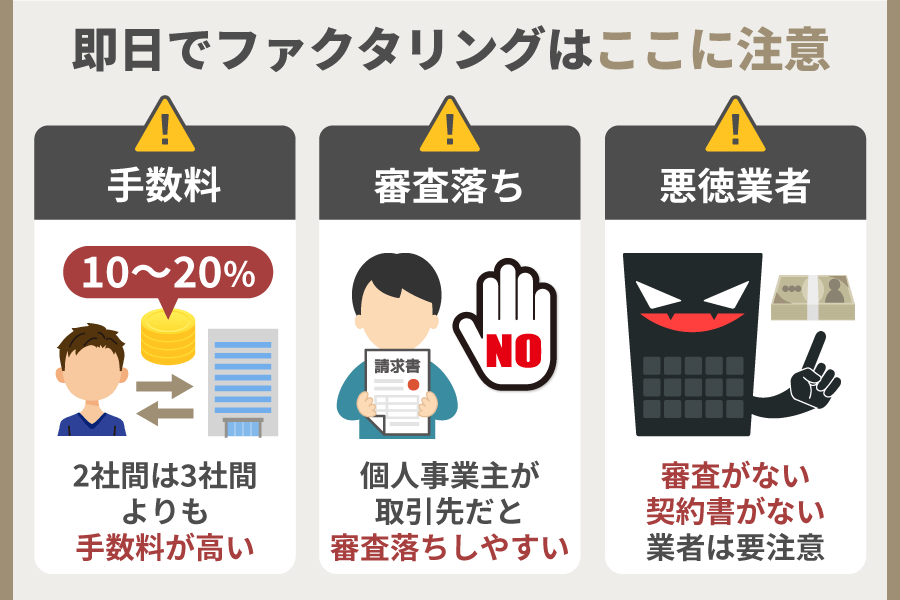

即日ファクタリングを受ける際に気をつけるべき注意点

ここでは、即日ファクタリングの注意点を3つご紹介します。

- 2社間ファクタリングは3社間より手数料が高い

- 取引先が個人事業主だと審査落ちしやすい

- ファクタリングには悪徳業者が存在する

「今すぐに資金調達したい!」そんな差し迫った状況下では、焦ってファクタリングを利用するべきではありません。

思っていたよりも高額な手数料を取られた、悪質な業者だった……など、トラブルに巻き込まれてしまう可能性があります。

優良なファクタリング会社を選ぶためにも、しっかり検討する時間を設けましょう。

2社間ファクタリングは3社間より手数料が高め

前述したように、即日入金を期待するなら2社間ファクタリングを選ぶべきです。

ただし、2社間ファクタリングは3社間より手数料が高めに設定されています。

ファクタリング会社にとって、2社間ファクタリングは未回収リスクが高いからです。

3社間ファクタリングは売掛債権の1〜9%、2社間ファクタリングは10〜20%が相場となっています。

| 2社間ファクタリング | 3社間ファクタリング | ||

|---|---|---|---|

| アクセルファクター | 3%~ | 2%~ | |

| 一般社団法人日本中小企業金融サポート機構 | 3%~ | 1.5%~ | |

| ビートレーディング | 4%~12% | 2%~9% | |

| トップ・マネジメント | 3.5~12.5% | 0.5~3.5% | |

| 株式会社JPS | 5~10% | 2~8% | |

現在、ファクタリングには手数料を制限する法律はありません。

30%以上の法外な手数料を請求するケースは、悪徳業者の可能性が高いので注意しましょう。

ファクタリングは、審査結果に応じて手数料が決められます。

一般的には、売掛債権の金額が小さいほど手数料率は高くなることが多いようです。

手数料がどれくらいかかるか心配という方は、公式サイトなどで上限が明記されているファクタリング会社を選ぶと安心できるでしょう。

個人事業主が取引先だと即日ファクタリングは審査落ちしやすい

売掛先が個人事業主だと、審査落ちの原因になることがあります。

個人事業主は比較的事業規模が小さく、法人よりも信用力が低いとみなされるからです。

未回収リスクが高いことに加え、信用情報の調査が難しいことも理由として挙げられます。

たとえ経営が好調だったとしても、取引先が個人事業主というだけで審査に落ちるケースがあることを覚えておきましょう。

ファクタリングは違法ではないが悪徳業者も存在する

ファクタリングそのものに違法性はありません。

しかし、中には悪質なファクタリング業者も存在します。

たとえば、審査や契約書がないファクタリングは悪徳業者の恐れがあります。

このような悪徳業者は、ファクタリングではなく融資を持ちかけてきたり、法外な手数料を請求してきたりするので、絶対に利用しないようにしましょう。

悪徳業者に引っかからないためには、契約をする前に運営元を確認するようにしてください。

本記事でご紹介したファクタリングはすべて優良な会社ですので、安心して利用できるはずです。

即日ファクタリングの入金に関するよくある質問

最後に、即日ファクタリングに関するよくある質問をまとめました。

個人事業主向け・少額利用・土日対応など、シーン別のおすすめファクタリング会社をご紹介します。

条件に合ったファクタリング会社を選び、スムーズな資金調達を叶えましょう!

個人事業主向けの審査緩いファクタリングはありますか?

個人事業主向けのファクタリングは、以下の6社です。

- アクセルファクター

- 一般社団法人日本中小企業金融サポート機構

- ビートレーディング

- 日本ビジネスリンクス

- トップ・マネジメント

- ベストファクター

上記のファクタリング会社は審査通過率90%を超えているため、比較的審査は緩いといえます。

少額の売掛債権の買い取りにも対応しているので、個人事業主でも利用しやすいでしょう。

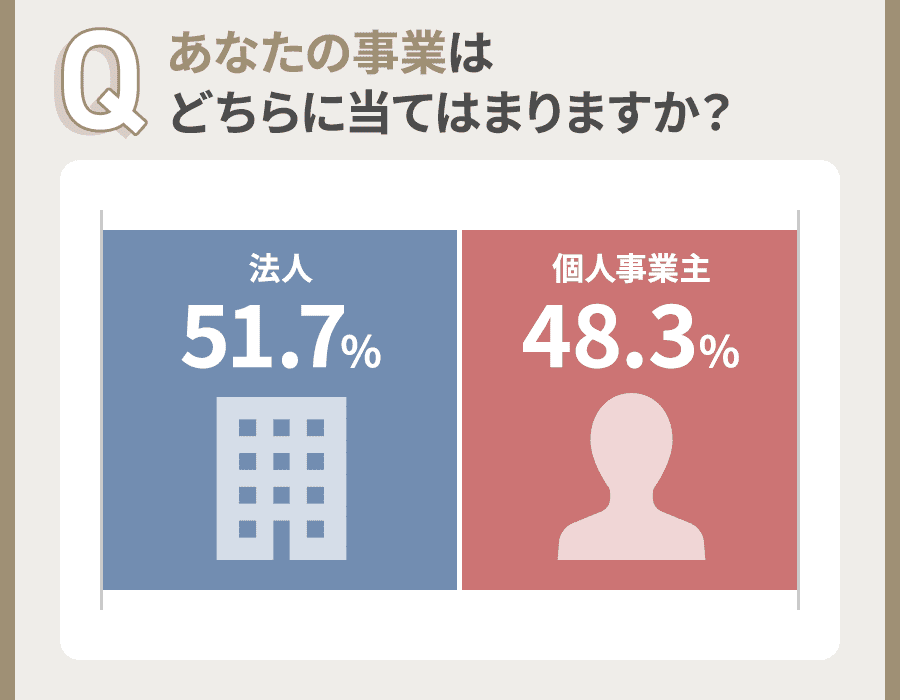

実際にファクタリングを利用した29名のユーザーに対して「あなたの事業はどちらに当てはまるか」のアンケート調査を行った結果、以下のような結果となりました。

参考元:実際に利用した人に聞いたファクタリング(売掛債権譲渡)に関するアンケート

約半数が個人事業主という結果になりました。

ファクタリングで重要なのは売掛先の信頼度です。

個人事業主でも売掛先の信用度が高ければファクタリングサービスを利用することは可能です。

近年は上記のように個人事業主向けのファクタリング会社も増えているので、会社の特徴をよく調べて利用するようにしましょう。

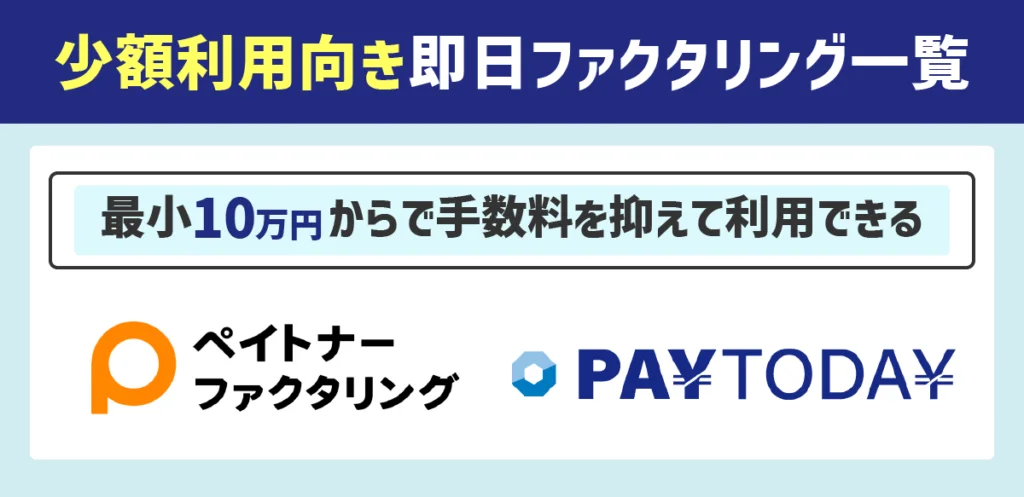

少額利用が可能な即日ファクタリングはありますか?

少額利用のおすすめ即日ファクタリングは、以下の2社です。

- ペイトナーファクタリング

- PayToday

この2社は、最小10万円からの少額債権を利用できるサービスです。

ペイトナーファクタリングは10%固定、PayTodayは上限9.5%と、手数料が明記されています。

必要なのは少額だけど、手数料はできるだけ押さえたいというシーンにもおすすめです。

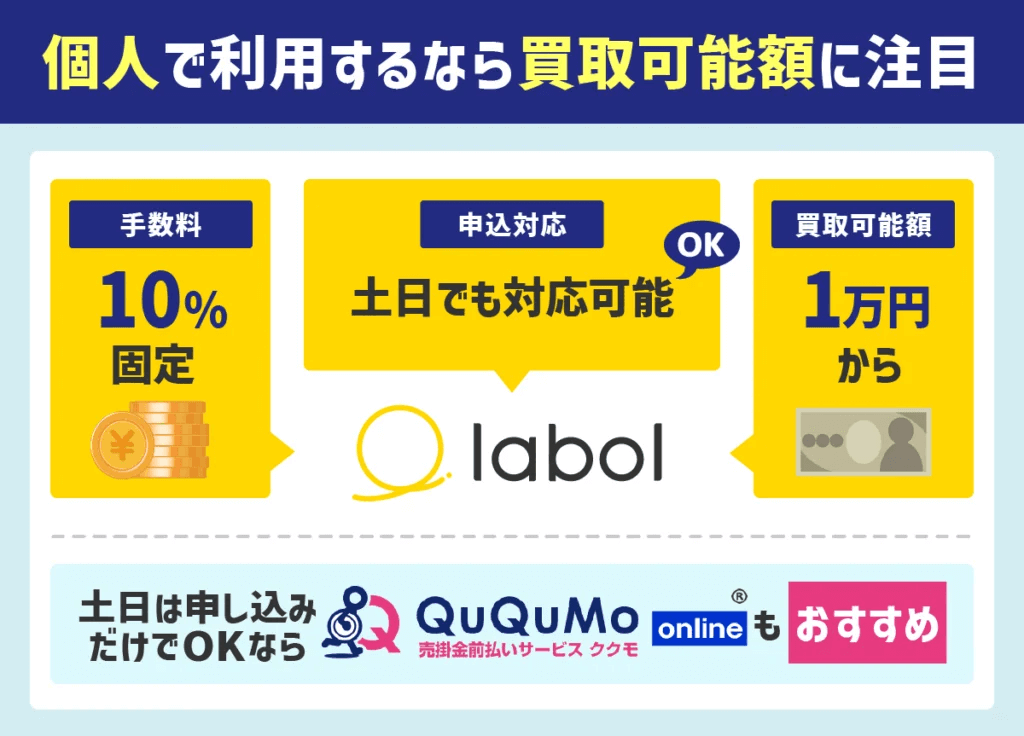

土日対応かつ個人でも利用できる即日ファクタリングはありますか?

土日に対応している即日ファクタリングは「ラボル」というサービスがおすすめです。

手数料は10%固定、買取可能額は1万円からと、個人事業主でも利用しやすい内容となっています。

土日は申し込みだけできればOKで、審査は平日でも良いというなら「QuQuMo」が選択肢に入ります。

オンライン完結で24時間いつでも申し込めるため、時間があるときに申し込んでおけば後は審査結果を待つだけです。

契約から送金までは最短1時間となっており、審査完了後はスピーディに資金調達できます。

即日入金可能なファクタリングで資金調達を行おう

今回は、即日入金が可能なファクタリング会社20選についてご紹介しました。

現在、日本には数多くのファクタリング会社が存在しており、即日入金に対応したサービスがたくさんあります。

ただし、手数料・契約方式・必要書類などはそれぞれ異なります。

ファクタリングの仕組みをよく理解し、会社選びのポイントや注意点をきちんと把握した上で、条件に合うファクタリング会社を見極めましょう。

ファクタリングは資金調達スピードが早く、負債を気にせず利用できるサービスです。

使い方さえ間違えなければ、資金繰りを改善できる心強い味方となってくれるでしょう。