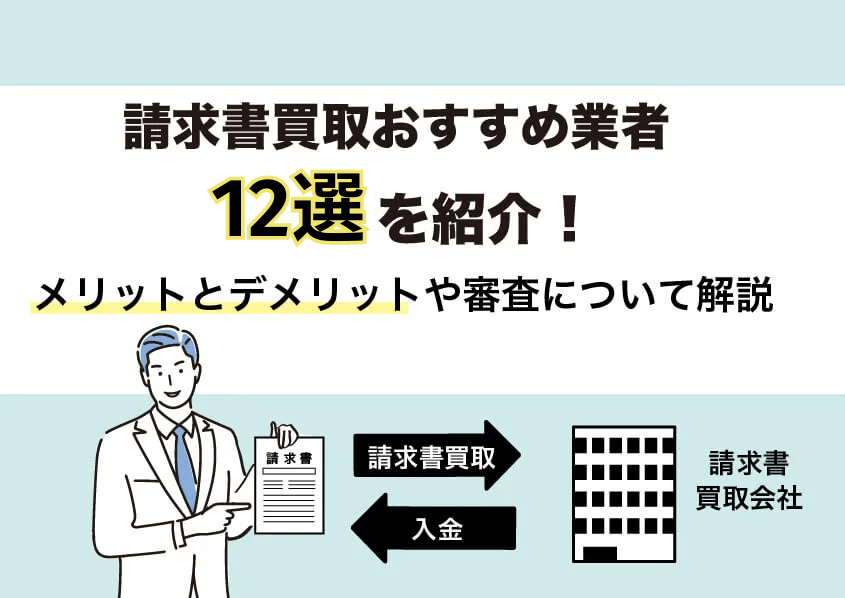

請求書買取サービスとは、売掛金を現金化できるサービスのことで近年注目を集めています。

請求書買取を利用すれば、入金まで期間がある請求書でも早期に現金化でき、資金を調達することが可能です。

請求書買取サービスを利用しないと、急な出費があったときに最悪の場合破産してしまう可能性もあります。

売掛金の入金までまだ期間がある人は、請求書買取サービスで早期現金化しておくことが大切です。

ただし、業者選びを間違えると入金が間に合わなかった、手数料が高額になったなどと後悔することもあるので注意しましょう。

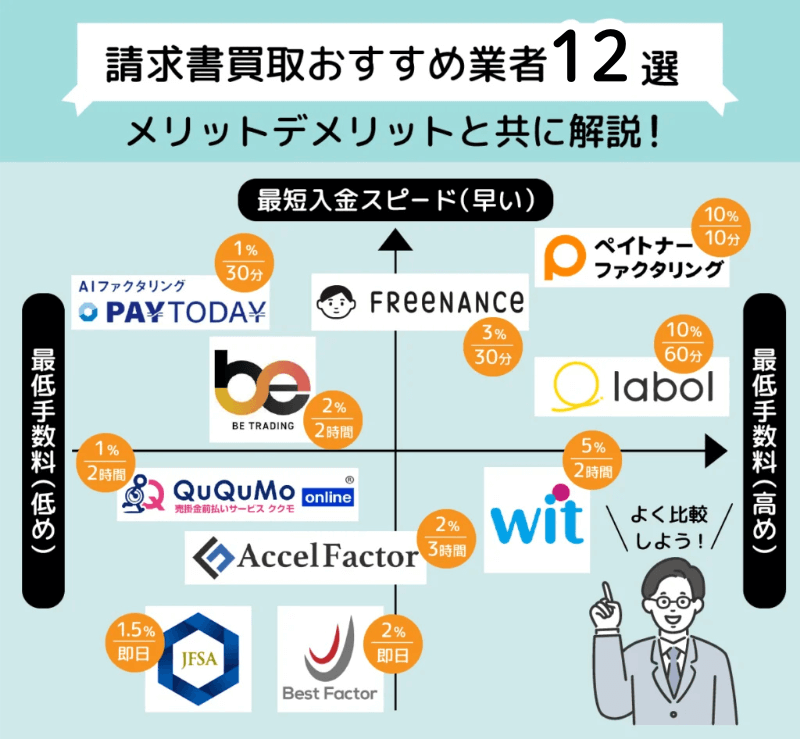

この記事では請求書買取サービスのおすすめ業者12選や選び方、注意点について詳しく説明していきます。

資金繰りが厳しくなりやすい個人事業主やフリーランスの方でも利用可能な業者を紹介するので、参考にしてみてください。

- おすすめな請求書買取業者12選

- 後悔しない請求書買取の選び方

- 請求書買取に関する基本情報

- 請求書買取のメリットとデメリットについて

当記事で紹介する請求書買取業者はすべて即日現金化可能ですぐに資金調達を行うことができます。

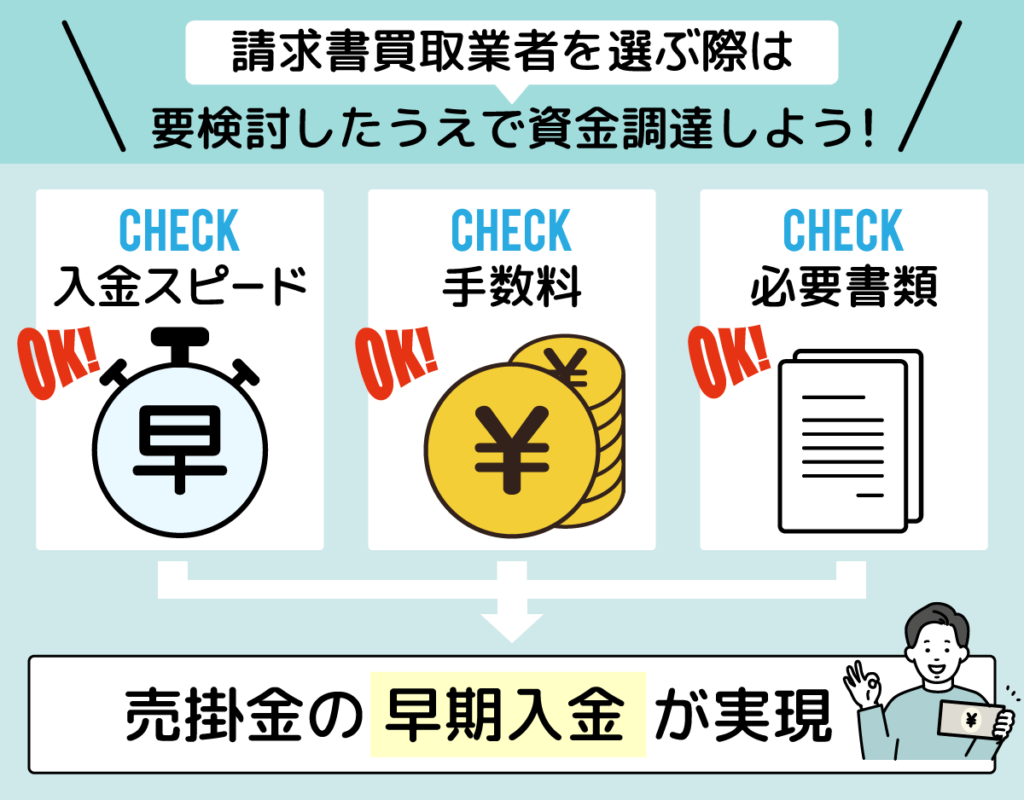

その中で自分に合う請求書買取サービスを選びたい人は、「入金スピード」「手数料」「対象事業者」を確認しましょう。

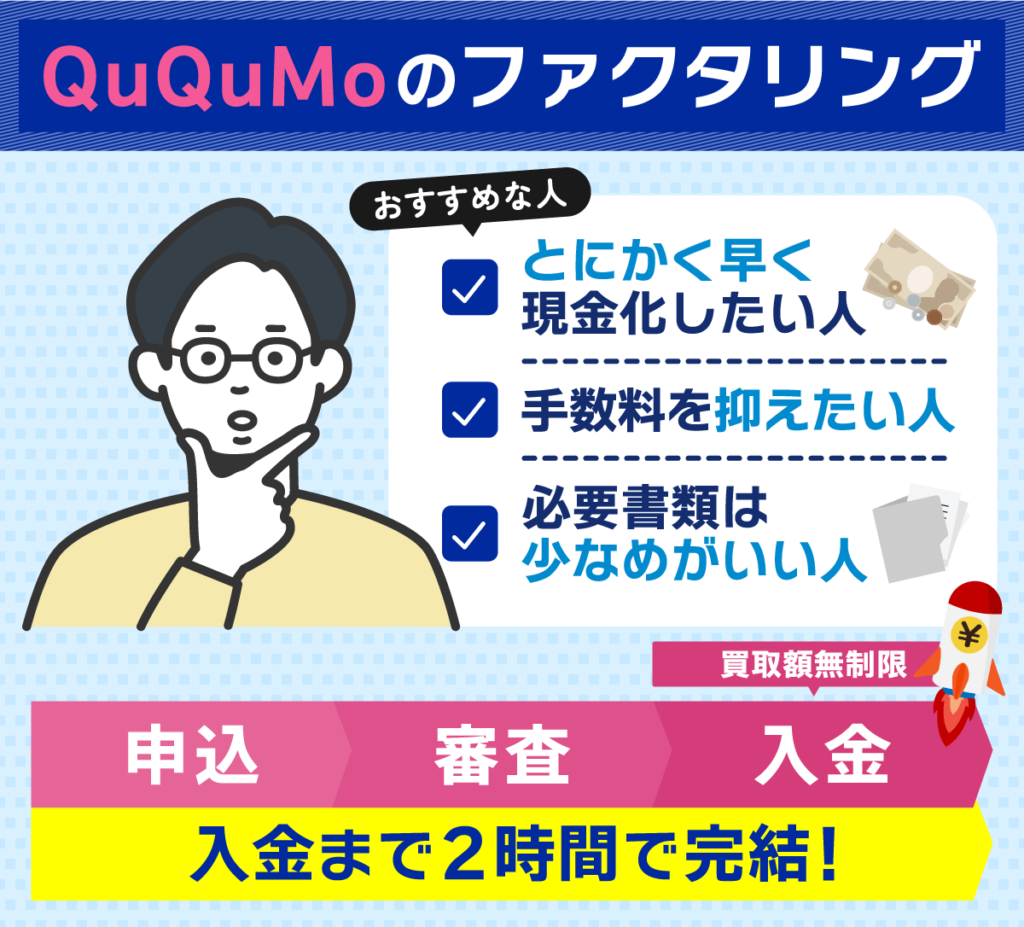

QuQuMoOnlineなら最短2時間で入金可能で最低手数料1%からとお得に利用できるため特におすすめです。

\おすすめの請求書買取/

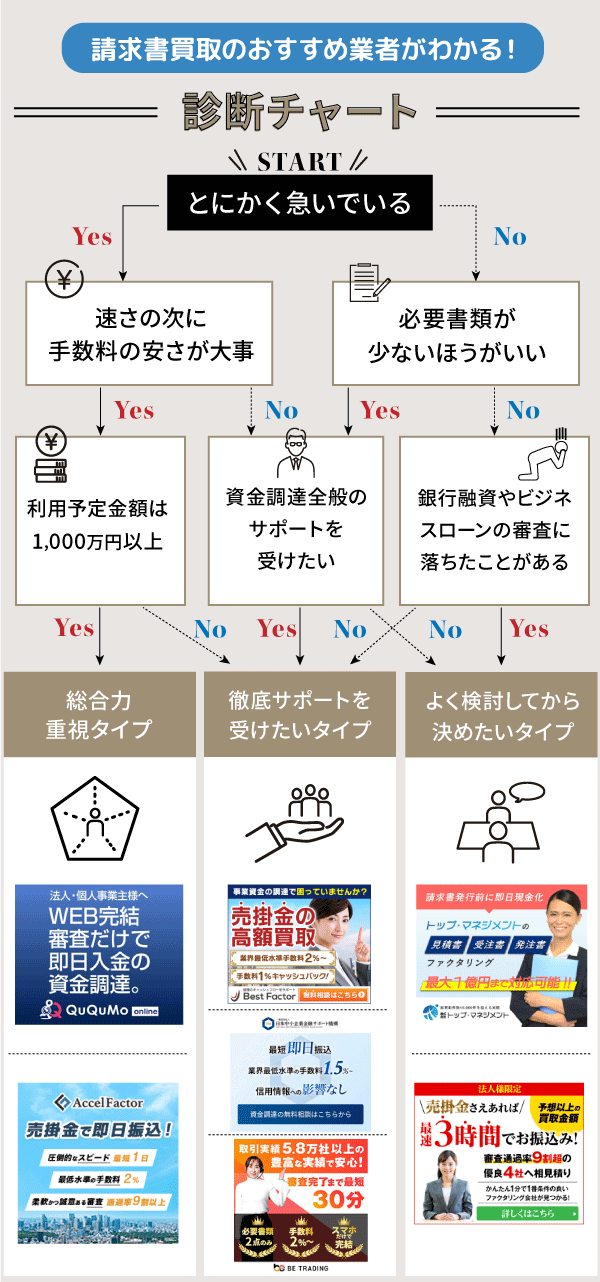

請求書買取の業者選びに迷ったら、以下の診断チャートをぜひ活用してみてください。

QuQuMo

Accel Factor

Best Factor

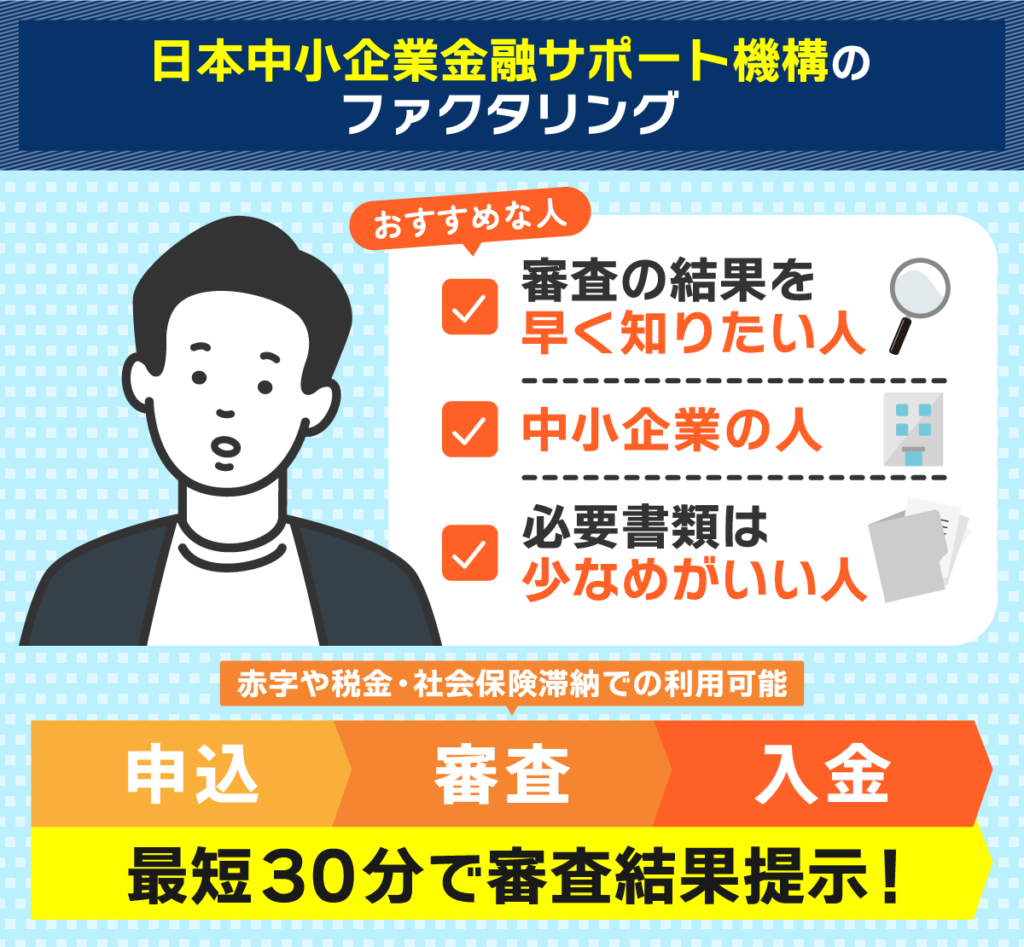

日本中小企業金融サポート機構

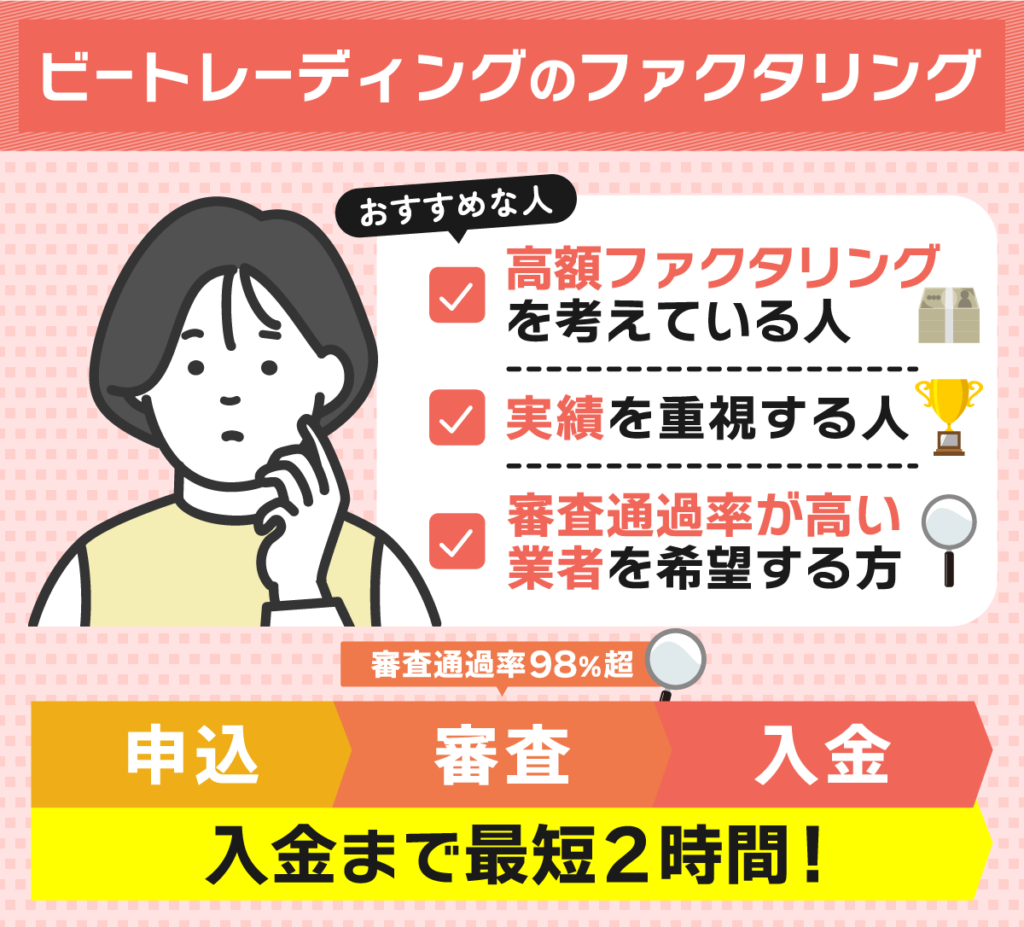

BE TRADING

トップマネジメント

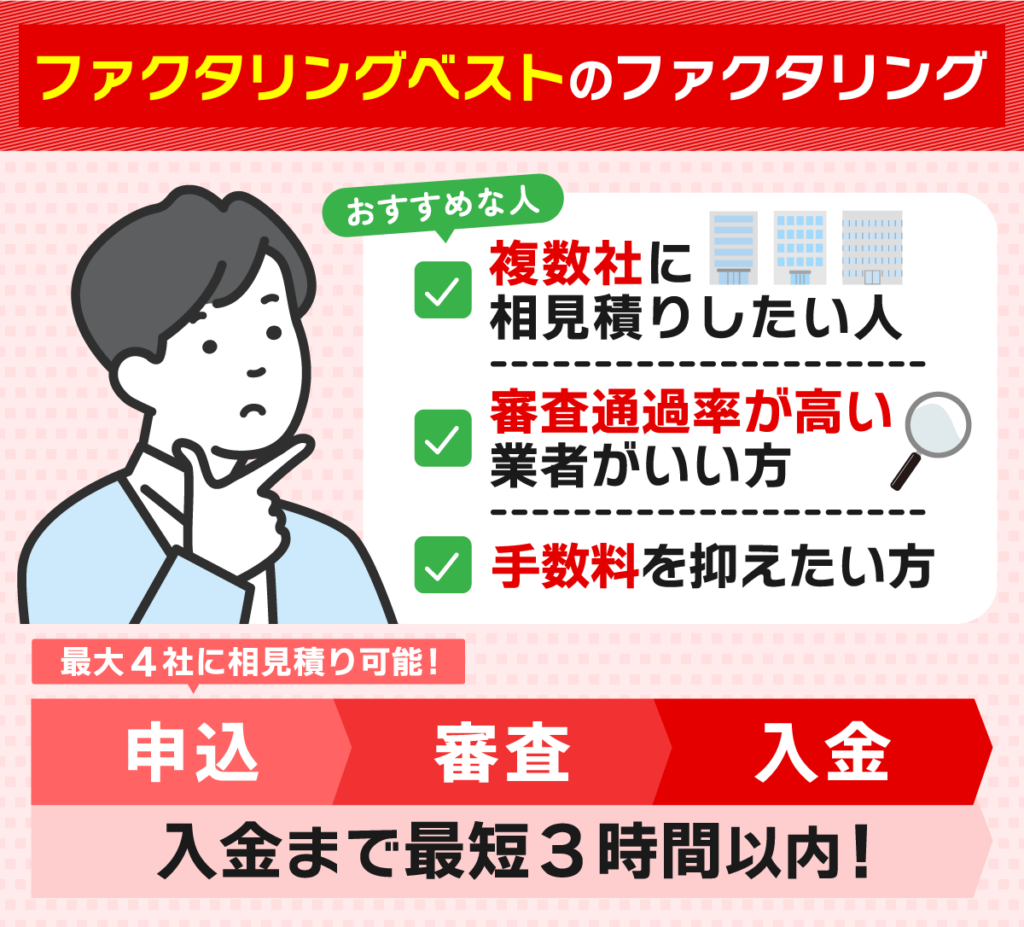

ファクタリングベスト

QuQuMo

Accel Factor

Best Factor

日本中小企業金融サポート機構

BE TRADING

トップマネジメント

ファクタリングベスト

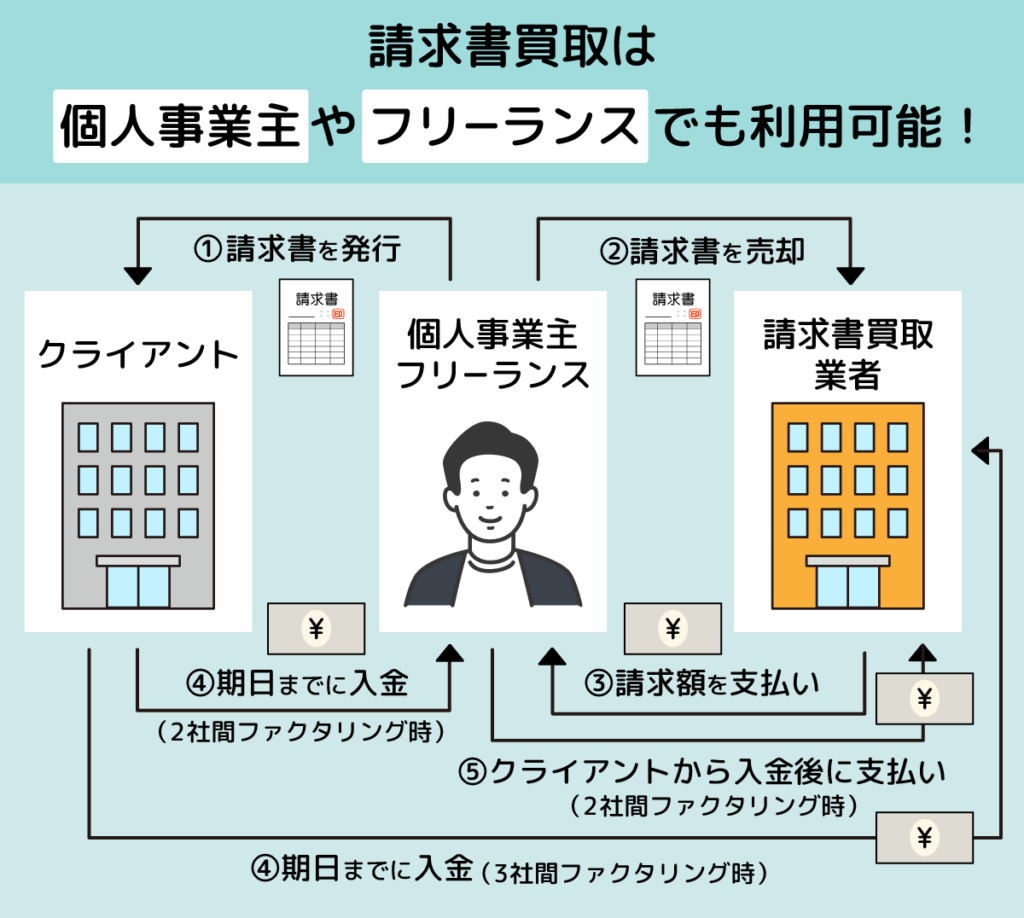

請求書買取とは?法人以外にも個人事業主やフリーランスでも利用できるおすすめのサービス!

- 請求書を取引先に対して発行する

- 請求書買取サービスに申し込む

- 請求書買取業者からお金が振り込まれる

- 取引先から入金されたお金で業者に支払う

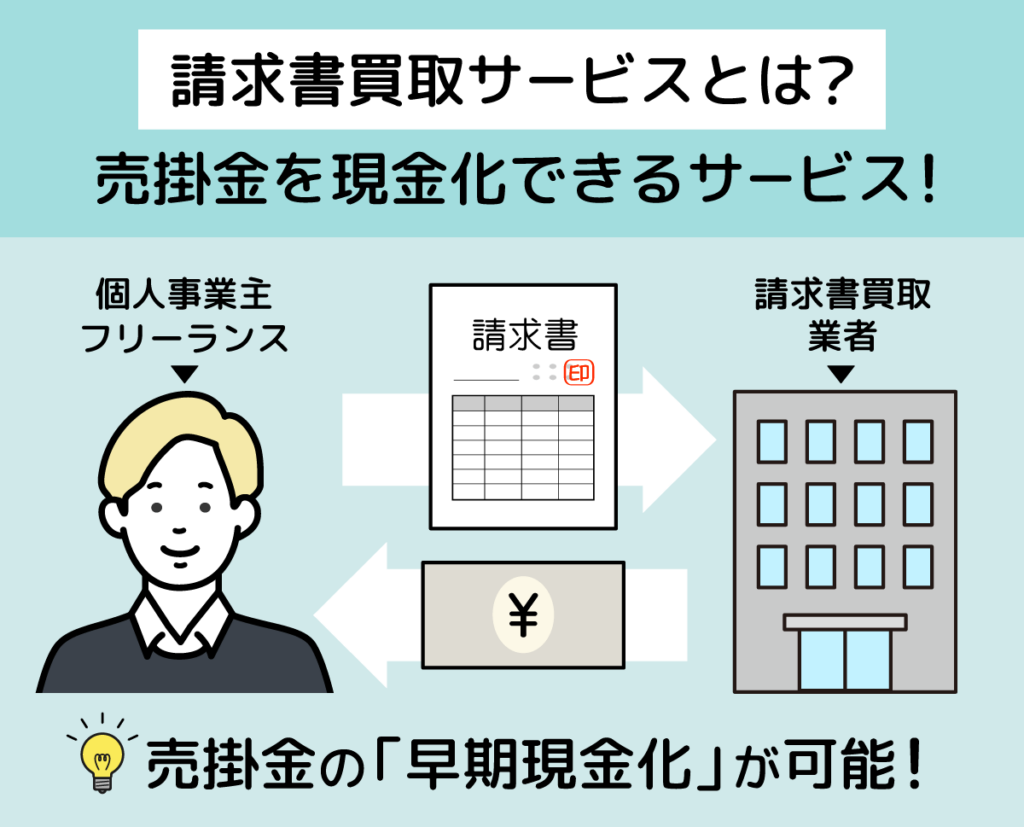

請求書買取とは、支払い前の請求書を第三者に買い取ってもらうことで現金化するサービスです。

| メリット | デメリット | |

| 請求書買取 | ・期日より前に資金が手に入る ・業績に関係なく利用可能 ・即日で利用可能 ・倒産等の万が一のリスクを回避できる ・信用情報に傷がつかない | ・取引先に利用がバレる可能性がある ・手数料で利益が減る ・取引先の業績で利用できない場合がある ・悪徳業者の場合がある |

違法な貸付け等が疑われるポイント

貸金業登録を受けていないヤミ金融業者を利用すると、高額な手数料を取られたり、悪質な取立てを受けるなどの様々な被害や本来受け取る給与よりも少ない金額しか受け取れず生活破綻につながるおそれがあります。

請求書買取は審査通過率が高い傾向にあり、個人事業主やフリーランスでも利用できる可能性が高いです。

ただし、中には法人限定やフリーランスは利用できないものがあるので、対象かどうかは確認しておきましょう。

対象者別おすすめな業者

- QuQuMo Online

- アクセルファクター

- ベストファクター

- ファクタリングベスト

- 日本中小企業金融サポート機構

- ビートレーディング

- トップマネジメント

- Pay Today

- ペイトナーファクタリング

- FREENANCE

- WIT

ここからは「請求書買取の仕組みは?」「ファクタリングとの違いは?」といった疑問にも回答していきますので、チェックしてみてください。

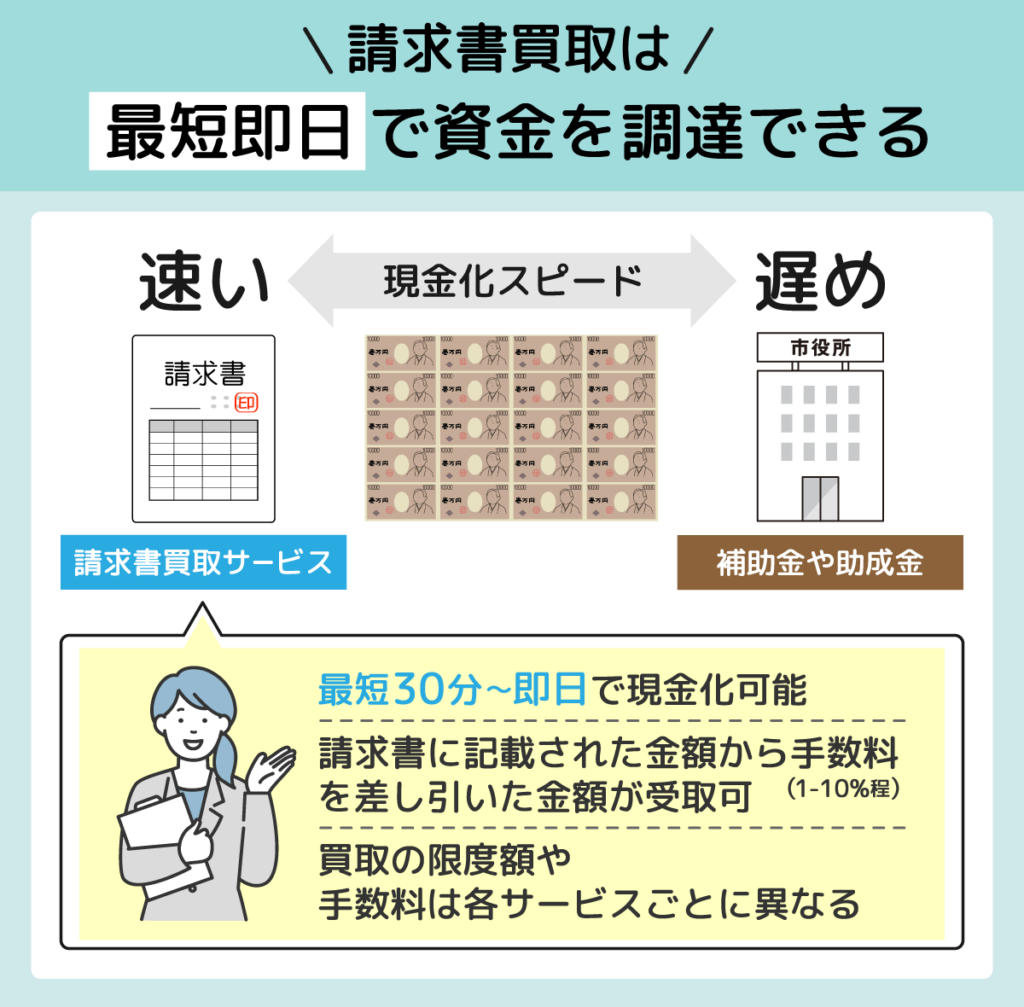

請求書買取は売掛債権を現金化するサービス

請求書買取サービスでは、その名称の通り「企業や個人事業主が発行する請求書(売掛債権)」を利用します。

支払期日前の売掛債権を請求書買取業者に買い取ってもらうことで、早期に現金化することが可能です。

補助金や助成金を利用するのと比較し現金化のスピードが早く、手続きが少なくて済む点が異なります。

【現金化スピードの比較】

| 種類 | 内容 | 現金化スピード |

| 請求書買取サービス | 請求書を売却して資金調達を行う | 速い(最短即日) |

| 補助金や助成金 | 政府や自治体に申請して資金調達を行う | 遅め(長期間かかる場合が多い) |

請求書買取サービスを利用すると、請求書の額面から1%〜10%程度の手数料を差し引いた金額が入金されます。

中には最短30分〜即日から現金化できるサービスもあり、急ぎで現金が必要になったときにも便利です。

特にQuQuMo Onlineは最短2時間で入金完了し、手数料も1%からなので少しでもお得に利用したい方にはぴったりです。

資金的な体力のない個人事業主やフリーランスの方は特に、「取引先からの入金が遅い」「売掛金の回収よりも買掛金の支払いサイクルが早い」などの要因で、資金繰りに苦労するケースも多いでしょう。

請求書買取にはそういった個人事業主やフリーランスの方を対象としたサービスも多いので、今すぐキャッシュが必要な方や買掛金の支払いが迫っている方は利用を検討してみてください。

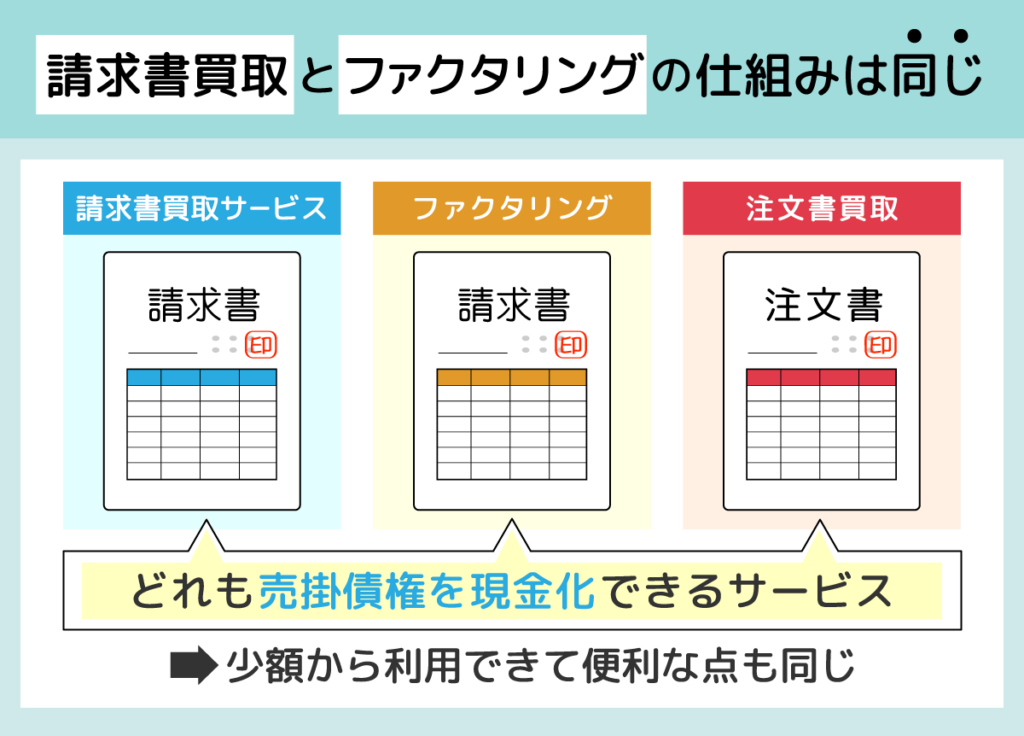

請求書買取サービスとファクタリングの違いとは?

請求書買取サービスは、「ファクタリング」「請求書ファクタリング」と呼ばれることもあります。

ただ、売掛債権をファクタリング業者に買い取ってもらい、早期に現金化するという仕組みはどれもまったく同じです。

請求書買取と聞くと、どちらかといえば個人事業主やフリーランス向けのサービスというイメージがあります。

少額から利用できるサービスが多いため、小規模事業者の方も利用しやすいでしょう。

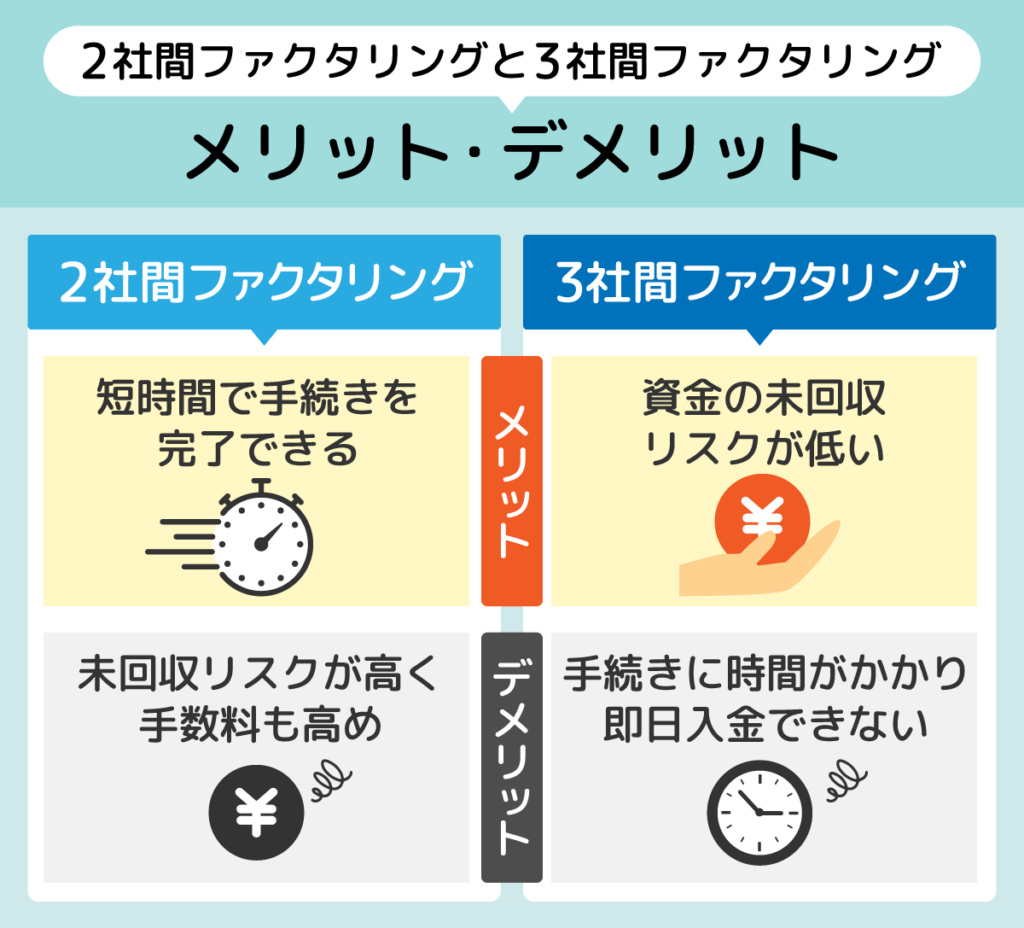

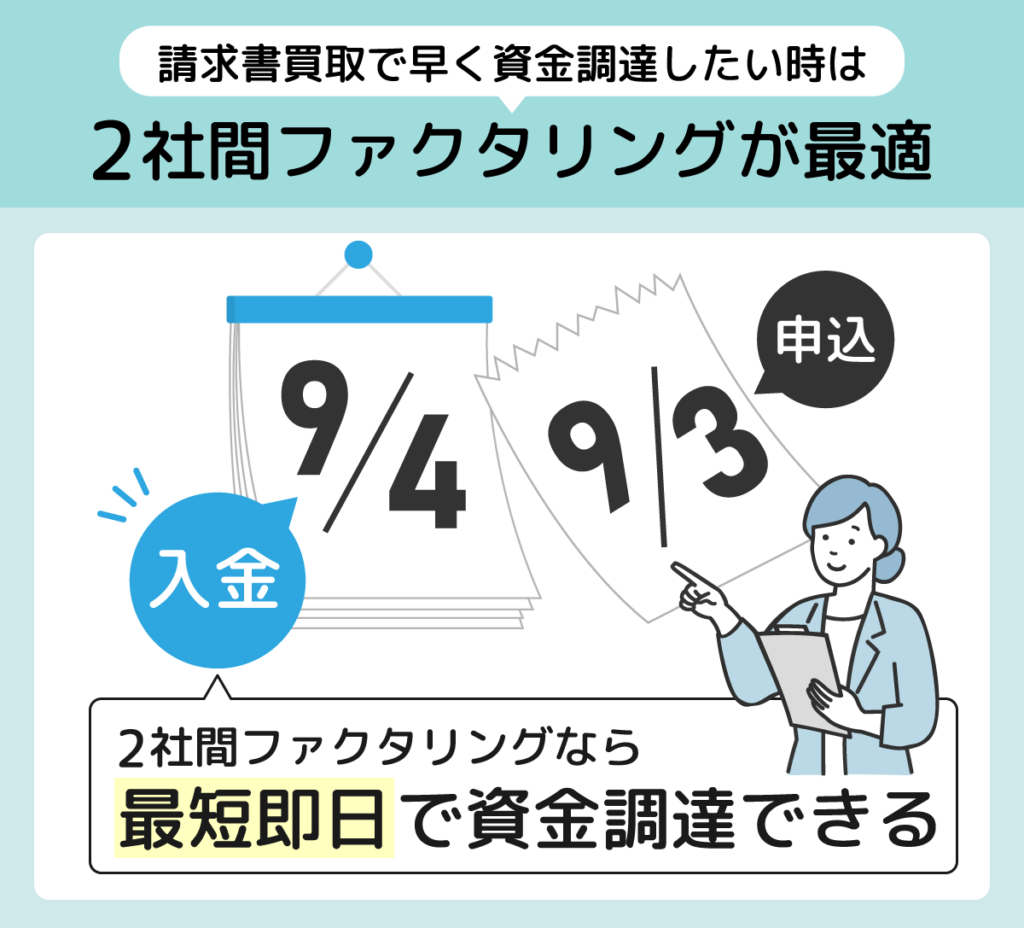

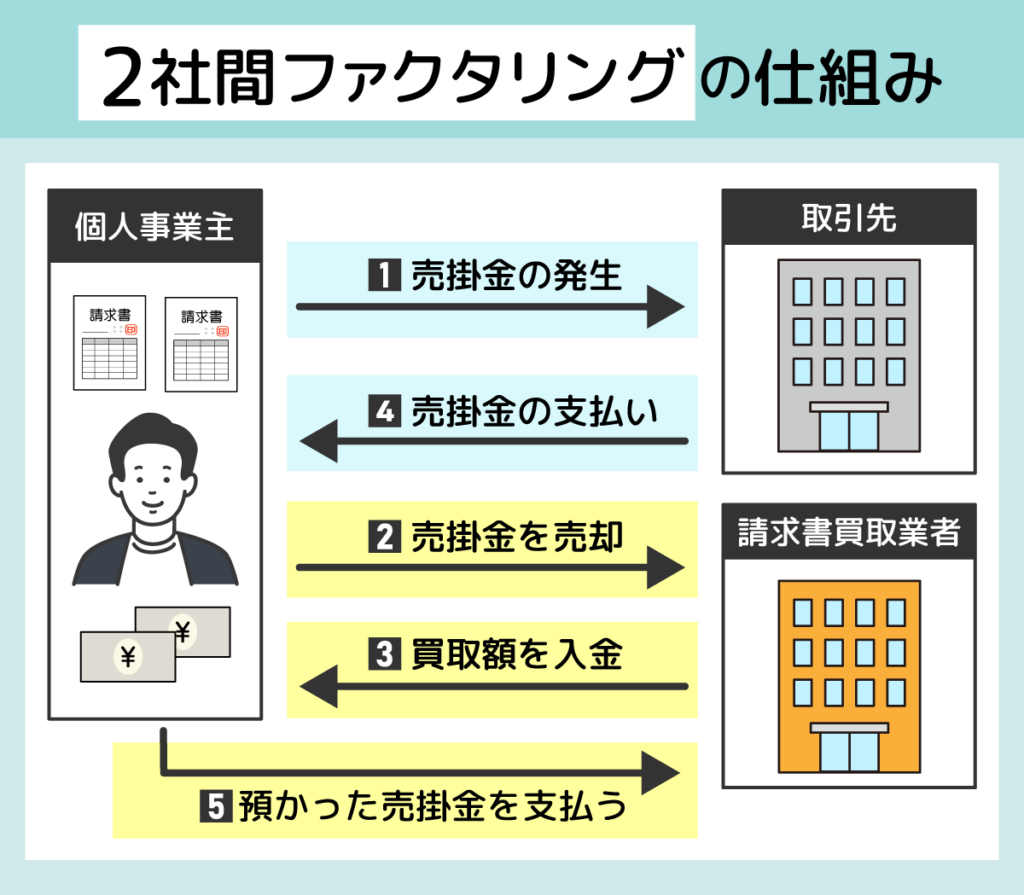

取引形態は2社間ファクタリング・3社間ファクタリングの2種類

請求書買取サービスの取引形態は、2社間と3社間の2種類です。

それぞれの仕組みを以下の表にまとめました。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 手数料相場 | 10~20% | 5~10% |

| 売掛金回収 | 依頼者 | ファクタリング会社 |

| 取引先への通知 | 不要 | 必要 |

| 入金スピード | 最短即日 | 1~2週間程度 |

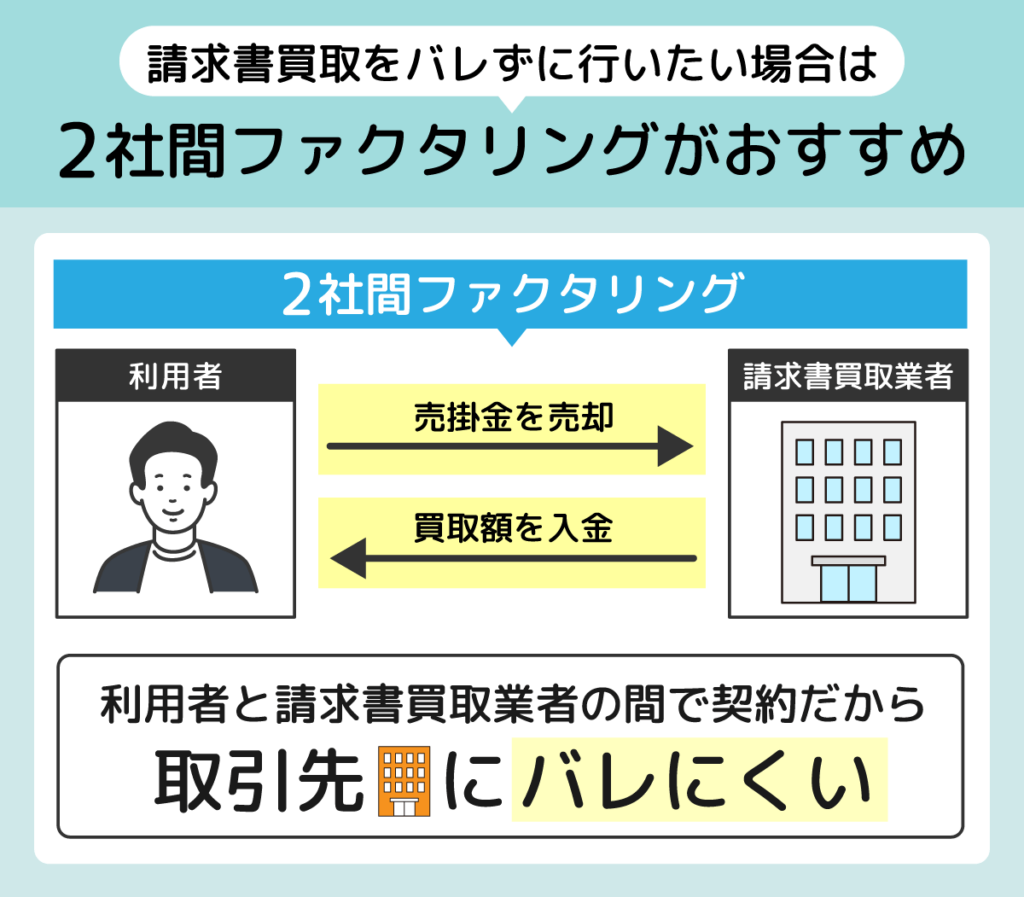

2社間ファクタリングは、依頼者とファクタリング会社の間で行われる取引です。

取引先(売掛先)への通知を必要としないため、スピーディーに資金調達が行なえます。

しかし、2社間ファクタリングは未回収リスクが高く、3社間ファクタリングに比べて手数料が高い傾向にあります。

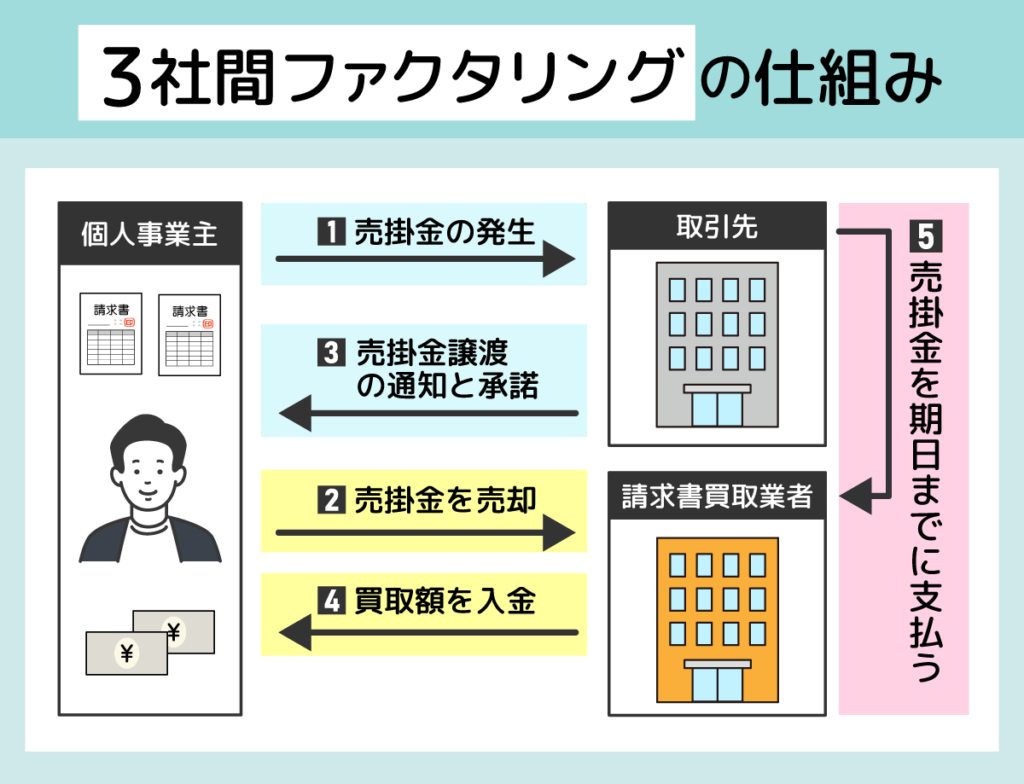

一方、3社間ファクタリングは契約に取引先が関与します。

売掛金は取引先からファクタリング会社に直接支払われるため、未回収リスクが低いです。

そのため、2社間ファクタリングよりも手数料が低く設定される傾向にあります。

ただし、3社間ファクタリングは取引先への通知・合意の手続きが必要となるため、即日入金には対応できません。

| 2社間ファクタリング | 3社間ファクタリング | |

| メリット | ・取引先にバレずに取引可能 ・赤字経営でも利用できる ・即日で利用できる | ・2社間ファクタリングに比べて審査が通り安い ・手数料が安い ・ |

| デメリット | ・手数料が高くなる ・取引先の経営状態では利用できない場合がある ・売掛金を請求書買取業者に振り込む手間が増える | ・利用には取引先の許可が必要 ・審査に時間がかかる |

また、ファクタリングの利用が取引先に知られてしまうことで、「資金繰りが悪化しているのでは?」と懸念をもたれる可能性があります。

今後の取引に影響を及ぼすおそれもあるため、多くの方が2社間ファクタリングを選択しています。

請求書買取サービスおすすめ10選!法人以外に個人事業主も利用できる

ここでは、請求書買取おすすめ業者10選の特徴をメリット・デメリットとともにご紹介します。

請求書買取サービスを選ぶときは、入金スピード、その次に手数料や業種が対象なのかを確認することが大事です。

なぜなら、入金までの時間長いと必要な期限までにお金が用意できない可能性があり、売掛金の振込を待ったほうがよくなる場合もあるからです。

すぐに現金化したい方は最短2時間で入金してくれるQuQuMo Onlineを検討しましょう。

オンライン完結だから日本全国対応可能で、掛金さえ保有していれば全ての事業主が利用できるためおすすめです。

| 請求書買取業者 | おすすめポイント | 入金スピード | 手数料 | 審査通過率 | 対象者 | 限度額 |

|---|---|---|---|---|---|---|

QuQuMo Online 詳細はこちら | ・来店不要で手軽 ・最短2時間 現金化可能 ・手数料1%~ | 最短2時間 | 1%~14.8% | – | ・法人 ・個人事業主 ・フリーランス | 無制限 |

アクセルファクター 詳細はこちら | 手数料2%~ | 最短3時間 | 2%~ | 93%以上 | ・法人 ・個人事業主 ・フリーランス | 30万円〜1億円 |

ベストファクター 詳細はこちら | 審査通過率が高い | 最短即日 | 2%〜20% | 92.2% | ・法人 ・個人事業主 ・フリーランス | 30万円~1億円 |

ファクタリングベスト 詳細はこちら | 法人限定サービスを展開 | 最短3時間 | – | 90%以上 | ・法人 | – |

| 日本中小企業金融 サポート機構  詳細はこちら | ・手数料が1.5%~と低い ・最短即日融資可能 | 最短即日 | 1.5%〜10% | – | ・法人 ・個人事業主 ・フリーランス | 無制限 |

ビートレーディング 詳細はこちら | 審査通過率が高い | 最短2時間 | 2%〜12% | 98%超 | ・法人 ・個人事業主 ・フリーランス | 無制限 |

トップマネジメント 詳細はこちら | 必要書類が少ない | 最短即日 | 0.5%~12.5% | – | ・法人 ・個人事業主 | 初回限度額:25万円 最大限度額:100万円 |

| Pay Today 詳細はこちら | 手数料が1%からと低い | 最短30分 | 1%~9.5% | – | ・法人 ・個人事業主 ・フリーランス | 無制限 |

| ペイトナー ファクタリング 詳細はこちら | 手数料が固定 | 最短10分 | 10%固定 | – | ・法人 ・個人事業主 | 初回限度額:30万円 25~100万円 |

| labol 詳細はこちら | 最短30分で資金調達可能 | 最短30分 | 10%固定 | – | ・個人事業主 ・フリーランス | 1万円~無制限 |

| FREENANCE 詳細はこちら | プランが豊富 | 最短30分 | 3%〜10% | – | ・フリーランス | 1万円~無制限 |

| WIT 詳細はこちら | 実績豊富 | 最短2時間 | 5.0%~ | 95% | ・個人事業主 | 下限なし~500万円 |

買取業者によって入金スピードや手数料、申込条件が異なります。

個人事業主でも利用しやすい限度額が1万円から、入金スピードが最短30分など各請求書買取業者ごとに特徴があります。

よく読んで比較検討し、問題解決に最適なサービスを選びましょう。

QuQuMo Online(ククモ オンライン)は買取限度額無制限で手数料1%~

最短2時間入金可能

1%~14.8%

請求書と通帳のコピーのみでOK

QuQuMo Onlineは、申込から契約までオンライン上で完結する請求書買取サービスです。

スマホ・PCで簡単

QuQuMo Online公式サイト

どこからでも手続き可能

来店での契約はできませんが、いつでもどこでも利用できるというメリットがあります。

下限手数料が1%と低水準かつ、買取可能額が無制限で利用しやすいので個人事業主の方にもおすすめです。

必要書類は請求書・通帳コピーの2点と少なく、最短2時間で資金調達ができるので緊急時にも助かります。

- 業界トップクラスの低コスト

- 最大1%~

- 必要書類は2点のみ

- 取引先に通知なしの2社間契約

\取引先にバレずに請求書買取可能/

申込の流れ

- お申込み(所要時間10分)

- 見積依頼にてお客様情報及び、必要書類の登録を行います。面談などは必要ございません。

- お見積り(所要時間:30分)

- 必要書類をもとに審査を行います。審査が完了すると買取額及び手数料が提示されます。

- ご契約・送金(所要時間:1時間)

- お見積り内容に問題がなければご契約となります。契約締結後お振込み完了となります。

| おすすめの人 | オンラインで完結したい人、手数料を安く抑えたい人 |

| 手数料 | 1%~14.8% |

|---|---|

| 買取限度額 | 無制限 |

| 入金スピード | 最短2時間 |

| 審査通過率 | – |

| 対象者 | 法人・個人事業主・フリーランス |

| オンライン申込 | ○ |

| 取引形態 | 2社間 |

| 必要書類 | 請求書 通帳コピー |

| 運営会社 | 株式会社アクティブサポート |

| 公式HP | https://ququmo.net/ |

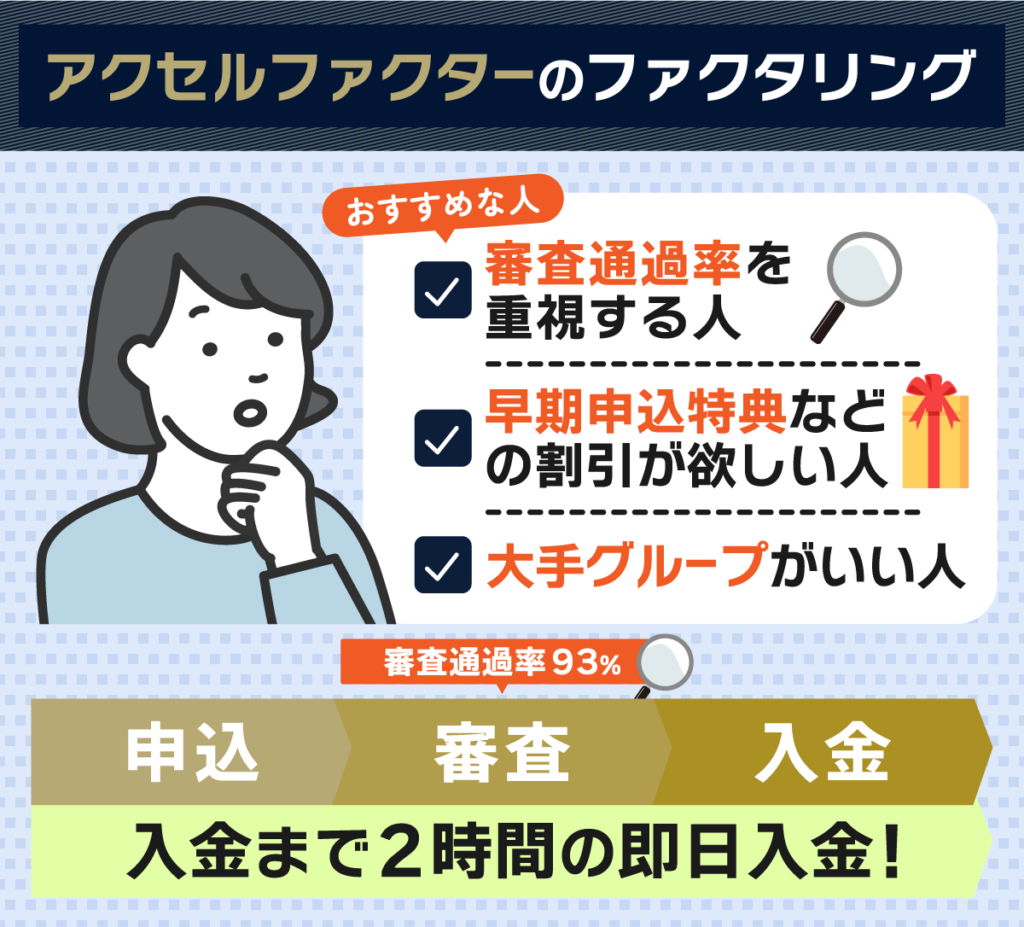

アクセルファクターは申込者の50%以上が即日入金を達成

申込者の50%以上

93%以上

最短3時間入金可能

アクセルファクターは審査の柔軟性が強みで、審査通過率93%の実績を誇るサービスです。

即日入金・審査通過率93%のファクタリング AccelFactor

アクセルファクター公式サイト

「書類不足」「今すぐ現金が必要」などさまざまなケースに対応し、申込者の50%以上が即日入金を達成しています。

買取限度額は30万円〜1億円と幅広く、200万までなら最短3時間、1,000万円までなら最短24時間以内に入金可能です。

少額債権だと手数料率は高くなりますが、個人事業主でも利用しやすいサービスといえるでしょう。

- 状況や事情に合わせた柔軟な審査

- 少額債権も買取可能

- 早期申込割引あり

\早期申込で手数料が割引される/

申込の流れ

- お申し込み~書類のご用意

- 弊社のHPより、まずはお申し込みください。

直ぐに弊社から必要書類をご案内させて頂きますので、ご確認及びご用意をお願い致します。

- 弊社のHPより、まずはお申し込みください。

- 審査・お打ち合せ

- 売掛債権の存在、入金時期、お取引先の経営状況等を総合し、判断させて頂きます。

書類のご提出はメール・FAX・郵送等でも行う事が可能です。

- 売掛債権の存在、入金時期、お取引先の経営状況等を総合し、判断させて頂きます。

- お振込み

- 書類の審査が完了しますと、ご入金のお手続きに入ります。

買い取らせて頂いた売掛債権の金銭をお客様の銀行口座へお振込みし、お取引は完了です。

- 書類の審査が完了しますと、ご入金のお手続きに入ります。

| おすすめの人 | 今すぐ現金が必要な人、個人事業主 |

| 手数料 | 2%~ |

|---|---|

| 買取限度額 | 30万円〜1億円 |

| 入金スピード | 最短3時間 |

| 審査通過率 | 93%以上 |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 請求書・通帳・身分証明書 |

| 運営会社 | 株式会社アクセルファクター |

| 公式HP | https://accelfacter.co.jp/ |

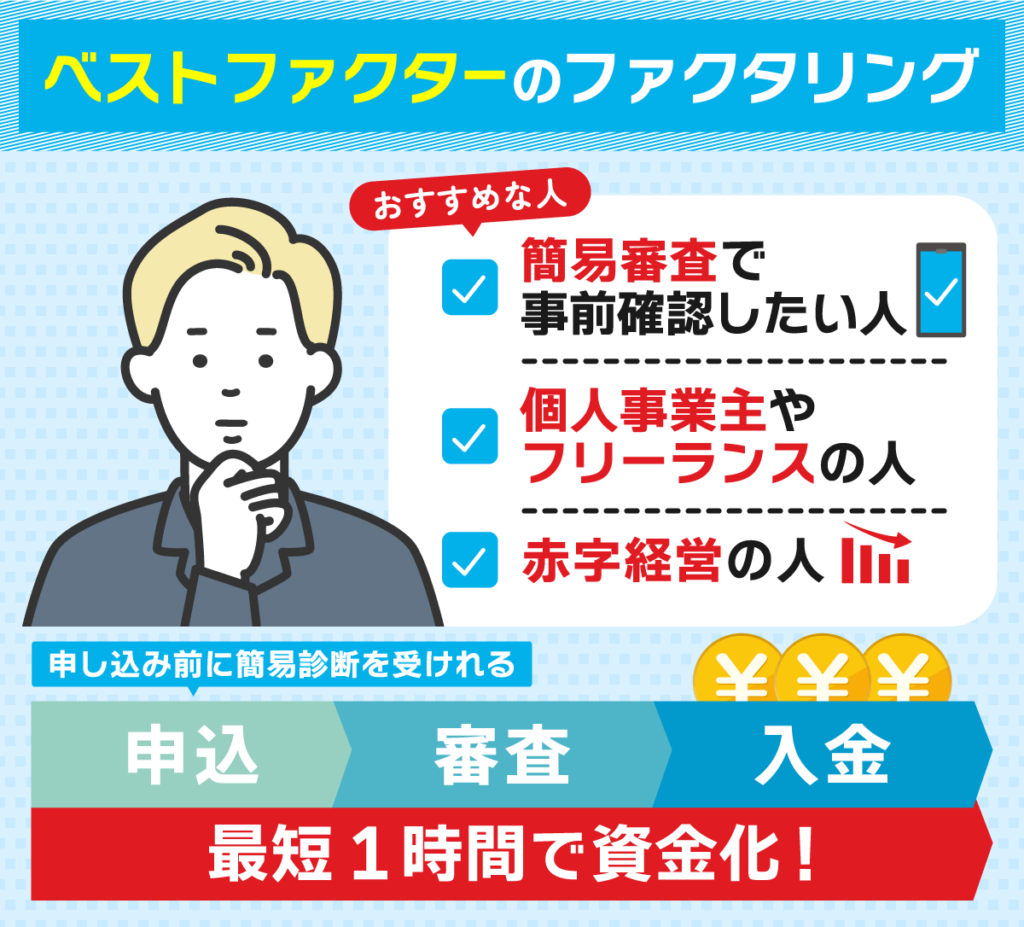

ベストファクターは簡易診断シミュレーターで買取可能額が分かる

簡易診断シミュレータあり

平均買取率92.2%

最短即日入金可能

ベストファクターは、平均買取率92.2%と高水準を維持している請求書買取業者です。

法人設立して間もない会社や個人事業主でも利用できる可能性があります。

手数料の下限額も2%と低水準となっており、最短即日でのスピード入金が可能です。

業界最高水準の

買取手数料2%~

ベストファクター公式サイト

公式サイトの簡易シュミレータを使えば申込前に買取手数料が分かるので、まずはいくらで利用できるのか診断してみてはいかがでしょう。

- 償還請求権なし

- 担保、保証人不要

- 多様な業種でファクタリング実績あり

\赤字経営でも利用可能/

申込の流れ

- お問い合わせ

- お電話でもお問い合わせフォームからでもお気軽にお問い合わせください

- スピード審査

- お客様の売掛金詳細を、専門のスタッフがヒアリングを行いスピード審査いたします

- 本審査・ご契約

- 必要書類をご提出頂き、本審査を行います。貴社より請求書発行後、最短即日でお振込いたします。

| おすすめの人 | 審査に通るか不安な人、法人設立して間もない会社や個人事業主 |

| 手数料 | 2%〜20% |

|---|---|

| 買取限度額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 審査通過率 | 92.2% |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 身分証明書 請求書 通帳 |

| 運営会社 | 株式会社アレシア |

| 公式HP | https://bestfactor.jp/ |

ファクタリングベストは法人限定サービスで4社への相見積り可能

- 法人限定サービス

- 審査通過率9割超えで安心できる

- 4社へ相見積りできる

ファクアリングベストは最短3時間で入金可能な法人限定サービスです。

4社への相見積りができ、最も条件の良い業者を利用することでお得に請求書買取を受けることができます。

手数料は1.5%からと低く、買取限度額も無制限なので、状況にあった活用が可能です。

ただし、個人事業主やフリーランス、外国人の方は利用できないので注意しましょう。

オンラインから手軽に申込可能なので、法人の方は利用を検討してみてください。

- 最大4社に相見積もり可能

- 審査通過率は98%と高い

- 1番高く買取してくれる業者に売れる

\4社と比較して高値で売れる/

申込の流れ

- 無料見積もり

- 当サイトより見積依頼

- ファクタリング会社から買取条件提示

- 複数のファクタリング会社から買取条件の通知がきます

- 申込み・契約・着金

- ご希望のファクタリング会社と契約を進め着金

| おすすめの人 | 手数料を安く抑えたい人、資金調達の相談をしたい人 |

| 手数料 | 1.5%〜10% |

|---|---|

| 買取限度額 | 無制限 |

| 入金スピード | 最短即日 |

| 審査通過率 | – |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 通帳 請求書 身分証明書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 公式HP | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は非営利の請求書買取サービス

- 非営利団体が運営しており安全に利用できる

- 手数料は1.5%〜と同業他社に比べて低水準

- 補助金の申請サポートあり

日本中小企業金融サポート機構は、非営利団体が運営する請求書買取サービスです。

手数料は1.5%〜と同業他社に比べて低水準で、個人事業主でも安心安全に利用できます。

また、日本中小企業金融サポート機構で請求書買取サービスを利用すると、認定支援機関による補助金の申請サポートが受けられます。

融資をはじめ、即日資金化が可能なファクタリング等、経営者様のお悩みに合った資金調達をご提案いたします。

日本中小企業金融サポート機構 公式サイト

その他、M&Aや事業承継、クラウドファンディングなど、経営全般に関するご相談も幅広く対応いたします。

資金調達について相談したいことがある方は、利用を検討してみてください。

- 取引社数13,190社の実績あり※

- 対応業種が27種と多い

- 必要書類は2点のみ

\資金繰りの相談も可能!/

申込の流れ

- お申し込み

- お電話・お問い合わせフォームよりお申し込みいただけます。

確認次第、専属のスタッフからご連絡いたします。

ファクタリングの手数料を知りたいという方は、

即日調達診断をご利用ください。

- お電話・お問い合わせフォームよりお申し込みいただけます。

- 必要書類のご提出

- 専属のスタッフより、審査に必要な書類のご案内をいたします。下記2点の書類をご提出いただけましたら、審査に進みます。

- 通帳のコピー(表紙付き、3か月分)売掛金に関する資料(請求書・契約書など)

- 書類のご提出は、オンライン・メール・FAX・LINEでお願いしております。

- 審査結果のご案内

- ご提出書類をもとに審査いたします。

ファクタリングの審査は利用者様の与信等ではなく、

売掛先や売掛債権に対して審査を行います。

審査結果は最短30分でご案内いたします。

- ご提出書類をもとに審査いたします。

- ご契約・ご入金

- 審査結果や金額にご納得いただけましたら、契約に移ります。

当機構では、クラウドサインを導入しており、

オンラインでの契約締結が可能です。

契約が完了しましたらご希望の口座にお振込をいたします。

- 審査結果や金額にご納得いただけましたら、契約に移ります。

※2024年12月時点

ビートレーディングは審査通過率98%超で利用しやすい

- 審査通過率98%超

- 買取額は無制限、高額の買取実績あり

- 取扱件数は7.1万社以上※2025年3月時点

ビートレーディングは2012年創業以来、「ファクタリングの取扱件数は7.1万社以上」「累計買取額1,550億円以上」※といった輝かしい実績を持ち、審査通過率98%を達成している請求書買取サービスです。

取引実績7.1万社以上

ビートレーディング公式サイト

高い信頼を得て累計買取額1,550億円を達成

※2025年3月時点

買取額は無制限で、過去には3万円〜7億円の買取実績があり、個人事業主を含む幅広い事業者に利用されていることが分かります。

必要書類はたった2点のみとなっており、審査は最短30分で完了します。

オンライン完結なら入金まで最短2時間を掲げているため、今すぐ現金が必要な方にもおすすめです。

- 審査通過率が高い

- 累計買取金額1,550億円※2025年3月時点

- 注文書ファクタリングにも対応可能

\審査通過率が高く申込しやすい/

申込の流れ

- 利用申し込み

- 登録後、会員情報の設定の際に代表者様を確認できる本人確認書類のご提出をお願いしております。

- 審査申し込み

- ファクタリングの審査申し込みを行います。申請が完了したら審査結果をお待ちください。

事前に書類をご準備いただくとスムーズです。

- ファクタリングの審査申し込みを行います。申請が完了したら審査結果をお待ちください。

- ご契約(お申し込みから最短2時間で完了)

- 契約締結後、即日入金いたします。あらかじめ迷惑メール設定をご確認のうえクラウドサインからのメールを受信できるようにしていただけますとスムーズです。

| おすすめの人 | 審査に通るか不安な人、今すぐ現金が必要な人 |

| 手数料 | 2%〜12% |

|---|---|

| 買取限度額 | 無制限 |

| 入金スピード | 最短2時間 |

| 審査通過率 | 98%超 |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 売掛債権に関する資料 通帳のコピー |

| 運営会社 | 株式会社ビートレーディング |

| 公式HP | https://betrading.jp/ |

トップマネジメントは納品前でも買取可能

- 最大1億円まで対応可能

- オンライン手続きで全国どこからでも利用できる

- 納品前の請求書でも買取可能

トップマネジメントでは納品前の取引でも見積書や受注書、発注書をもとに買取可能なので、早期資金調達ができます。

45,000件以上の実績があるため、初めて請求書買取を利用する方も安心できます。

見積書・受注書・発注書ファクタリングは、創業以来延べ45,000件以上のファクタリング契約を交わしてきたトップ・マネジメントが提供する金融サービスです。

トップマネジメント公式

契約は2社間で行われるため、取引先に通知が行くことがなく、バレる心配もありません。

また、専用口座の解説で手数料が安くなるなどの特典もあるため、利用を検討している方はチェックしてみてください。

- 業界最低基準のファクタリング手数料

- 創業13年の実績あり

\手数料が低い/

申込の流れ

- SERVICE.01

- お申込みから契約までオンライン完結の事業資金調達

- SERVICE.02

- 豊富な商品ラインナップよりお客様に最適なプランをご用意

- SERVICE.03

- 業界最安水準のファクタリング手数料

- SERVICE.04

- 創業13年のノウハウにより成し得るファクタリング成約率

| おすすめの人 | 手数料を安く抑えたい人、資金調達の相談をしたい人 |

| 手数料 | 1.5%〜10% |

|---|---|

| 買取限度額 | 無制限 |

| 入金スピード | 最短即日 |

| 審査通過率 | – |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 通帳 請求書 身分証明書 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 公式HP | https://top-management.co.jp/ |

Pay Today(ペイトゥデイ)は最短30分での即日入金が可能

- 最短30分での即日入金が可能

- 手数料が1〜9.5%と最安水準

PayTodayは、その名の通り最短30分の即日入金に対応するファクタリングサービスです。

AI審査により、⾯談不要でオンラインのみでの即日ファクタリングが可能。

WEB申し込みと、必要に応じた電話⾯談のみで契約できるため、最短30分での即日着⾦を実現します。*

*対⾯形式をご希望の方は別途対応可能です。(対⾯時お客様負担:出張費実費+事務⼿数料3万円)

PayToday公式サイト

手数料は1〜9.5%と下限・上限ともに最安水準で、手数料を抑えたい方にも向いています。

買取限度額は10万円〜上限無制限となっており、個人事業主やフリーランスの方にもおすすめです。

ただし提出書類が多いため、必要なものをあらかじめ確認しておきましょう。

- AIファクタリングですぐに現金化

- 日本全国対応

\買取額に上限なし/

申込の流れ

- アカウント作成

- まずはアカウントを作成してください。作成はもちろん無料です。

- オンライン申請

- 必要書類をオンラインでアップロードします。

1.代表者様の本人確認書類

2.売却する対象の請求書

3.直近6カ月以上の入出金明細

4.昨年度の決算書

- 必要書類をオンラインでアップロードします。

- 審査

- ご提出いただいた情報を元に、当社独自のAI審査システムで買取可否を判定します。審査結果は最短15分〜、24時間以内にメールでお答えします。

- 入金

- ご契約完了後は、即日ご指定の銀行口座に買取金額を入金します。

※時間帯によって翌営業日になる場合がございます。

- ご契約完了後は、即日ご指定の銀行口座に買取金額を入金します。

| おすすめの人 | 今すぐ現金が必要な人、手数料を安く抑えたい人 |

| 手数料 | 1%~9.5% |

|---|---|

| 買取限度額 | 10万円~上限無制限 |

| 入金スピード | 最短30分 |

| 審査通過率 | – |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間 |

| 必要書類 | 直近の決算書または確定申告書B すべての法人名義口座(個人事業主は事業用個人名義口座)の直近6か月分以上の入出金明細 請求書 本人確認書類 |

| 運営会社 | Dual Life Partners株式会社 |

| 公式HP | https://paytoday.jp/ |

ペイトナーファクタリングは利用手数料が10%固定

- 利用手数料が10%で固定されている

- 最短10分で入金

ペイトナーファクタリングは、ファクタリングサービスとしては珍しく手数料が10%固定です。

どれくらいの手数料がかかるか心配な人でも、安心して利用できるでしょう。

必要書類も少なく、オンラインで手軽に提出&契約が可能です。

手数料から契約まで非常にシンプルな設定であることから、最短10分入金を実現しています。

着金まで最短10分 請求書をいますぐ現金化

ペイトナーファクタリング公式サイト

買取限度額は25〜100万円と少額ですが、今すぐ現金化したい個人事業主・フリーランスの方におすすめのサービスです。

- 入金まで最短10分

- 最小1万円から利用可能

\個人事業主やフリーランスにおすすめ/

申込の流れ

- 請求書をアップロード

- PDFまたは画像データをご準備ください。

お取引先へ既に発行した請求書が利用対象です。

事業計画書・決算書などの書類、特定の口座開設も不要です。

支払いサイト70日以内の請求書であれば利用できます。

- PDFまたは画像データをご準備ください。

- 報酬を最短10分でお支払い

- 最短10分で審査結果をメールでお返しします。入金も審査完了と同時に行われるため、待ち時間はありません。

※営業時間内(平日10:00〜19:00)

- 最短10分で審査結果をメールでお返しします。入金も審査完了と同時に行われるため、待ち時間はありません。

- 取引先から入金後、ペイトナーへお振込

- 振込金額および振込先についてのご案内をメール/SMSでお知らせします。支払期日までに、当社指定の振込口座までお振込ください。

| おすすめの人 | オンラインで完結したい人、個人事業主・フリーランスの人 |

| 手数料 | 10%固定 |

|---|---|

| 買取限度額 | 初回限度額:30万円 25~100万円 |

| 入金スピード | 最短10分 |

| 審査通過率 | – |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間 |

| 必要書類 | 請求書 本人確認書類 |

| 運営会社 | ペイトナー株式会社 |

| 公式HP | https://paytner.co.jp/factoring |

labol(ラボル)は土日祝日も審査・入金に対応可能

- 365日・土日祝の審査にも対応

- 手数料は一律10%

labolは請求書買取サービスとしては珍しく、土日祝日も審査に対応しています。

審査通過後は24時間365日すぐに振り込んでくれるので、急ぎの際に大変便利です。

銀行の営業時間に制限されない24時間365日振込を実現 ※

labol(ラボル)公式サイト

※審査が完了した場合の振込対応時間です。審査の実施は24時間365日行っているものではございません。

独立直後や新規取引でも買取対象となっているため、さまざまなシーンで役立ちます。

手数料は一律10%なので少額でも高くなってしまいますが、今すぐ現金が必要なフリーランス・個人事業主の方におすすめです。

- 最短30分入金

- フリーナンスや個人事業主向け

\請求書買取を急いでいる方におすすめ/

申込の流れ

- 無料会員登録

- 氏名やメールアドレスなどの情報のご入力、ご本人確認書類をアップロードして無料登録を行ってください。

- 買取申請

- 請求書とエビデンス(担当者とのメール等)をアップロードして、資金調達したい金額を入力してください。

1万円~必要な額のみ申請可能です。

- 請求書とエビデンス(担当者とのメール等)をアップロードして、資金調達したい金額を入力してください。

- 買取審査&先払い完了

- ご申請内容に基づいて審査を行います。

信用情報に照会しない独自の審査なので、融資やカードの審査に落ちたことがあってもご利用可能です。

審査に通過しましたら、24時間365日即時振込をいたします。※

1万円~必要な額のみ申請可能です。

- ご申請内容に基づいて審査を行います。

| おすすめの人 | 土日祝に申し込みたい・お急ぎの人、独立直後の人 |

| 手数料 | 10%固定 |

|---|---|

| 買取限度額 | 1万円~無制限 |

| 入金スピード | 最短30分 |

| 審査通過率 | – |

| 対象者 | フリーランス・個人事業主向け |

| オンライン申込 | ○ |

| 取引形態 | 2社間 |

| 必要書類 | 請求書 エビデンス(メールなど) |

| 運営会社 | 株式会社ラボル |

| 公式HP | https://labol.co.jp/ |

FREENANCE(フリーナンス)は個人事業主をサポートするサービスが充実

- フリーランス・個人事業主へのサポート体制が充実

- ファクタリング以外のサービスも提供

FREENANCEは、フリーランスや個人事業主向けのサポートが受けられるサービスです。

情報漏えいや著作権侵害などを原因とするフリーランス特有の事故も、わずかな負担で補償できます。

FREENANCE(フリーナンス)公式サイト

ファクタリングだけでなく、収納代行口座や損害賠償保険など個人事業主のためのさまざまなサービスを提供しています。

手数料は3%〜10%と低水準かつ1万円からの少額債権にも対応しており、個人事業主だけでなく小規模事業者にとって非常に使いやすい設定です。

ただし、請求書買取サービスを利用するには会員登録する必要があります。

会員になるとメリットがたくさんありますので、個人事業主の方はこの機会に検討してみてはいかがでしょう。

- 初回利用限定のキャンペーンがある

- 登録後すぐに利用可能

\請求書買取のあんしん保証が充実/

申込の流れ

- フリーナンス口座を開設

- こちらから、フリーナンスにユーザー登録してください。あなたが個人なら、運転免許証やマイナンバーカードを。法人なら登記簿謄本と身分証をお忘れなく。

- 振込先をフリーナンス口座に指定

- あなたの事業収入の振込先にフリーナンス口座を指定してください。請求書に記載するだけとは限りません。クラウドソーシング・サービスや各種アプリストアの報酬振込先としてもご利用いただけます。

- フリーナンスに請求書を登録(オプション)

- フリーナンス口座へ取引先から振込があることを、私たちに教えておいてください。何の売上で、どこから、いくらの振込があるのか。あなたが即日払いを利用する際には、こうした情報が私たちの審査にとても役に立ちます。

- 使いつづけて与信スコアアップ

- フリーナンス口座へコンスタントに振込があると、フリーナンスでの与信スコアが着実にアップしていきます。与信スコアは、即日払いだけでなく、今後追加されるさまざまなサービスで良い結果をもたらします。

| おすすめの人 | フリーランスや個人事業主の人、手数料を安く抑えたい人 |

| 手数料 | 3%〜10% |

|---|---|

| 買取限度額 | 1万円~無制限 |

| 入金スピード | 最短30分 |

| 審査通過率 | – |

| 対象者 | 個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間 |

| 必要書類 | 請求書 仕事に関するエビデンス(メール・チャットのやり取りなど) ※会員登録に公的身分証明書が必要 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

| 公式HP | https://freenance.net/ |

WIT(ウィット)は個人や中小企業に特化した請求書買取サービス

- 個人事業主・中小企業に特化

- 滞納などのケースにも対応

ウィットは中小企業・個人事業主に特化しており、500万円まで売掛金に対応した小口専門業者です。

必要書類がやや多めですが、開業したばかりや税金の滞納があるケースなどさまざまな要望に対応できます。

審査については金融機関などの信用情報を用いないため、債務超過や滞納など信用調査に不安のある事業者様でも安心してご相談いただけます。

WIT(ウィット)公式サイト

他社の審査に落ちてしまった場合の相談先としてもおすすめの請求書買取サービスです。

- 開業して間もなくても利用可能

- 最短即日で資金調達

\開業したてで審査が不安な方におすすめ/

申込の流れ

- 【 お申込み 】

- お電話、ご相談フォーム、LINEよりお申込みください。

- 【 審 査 】

- ご提供いただいた情報を元に審査を行います。

- 審査開始から30分程度で審査結果をご連絡いたします

- 【 ご 入 金 】

- ご契約完了後、すぐにご指定の銀行口座へ買取金額をご入金します。

※銀行営業時間外の場合、翌営業日となります。

- ご契約完了後、すぐにご指定の銀行口座へ買取金額をご入金します。

| おすすめの人 | 中小企業・個人事業主、開業したばかりの人 |

| 手数料 | 5.0%~ |

|---|---|

| 買取限度額 | 下限なし~500万円 |

| 入金スピード | 最短2時間 |

| 審査通過率 | 95% |

| 対象者 | 法人・個人事業主 |

| オンライン申込 | ○ |

| 取引形態 | 2社間・3社間 |

| 必要書類 | 身分証明書 通帳 請求書 印鑑証明書 決算書 見積書 許認可書など |

| 運営会社 | 株式会社ウィット |

| 公式HP | https://witservice.co.jp/ |

請求書買取サービスを選ぶ際のおすすめポイント

請求書買取サービスは、さまざまな業者から提供されています。

請求書買取の業者を選ぶ際のポイントは以下の5つです。

- 入金スピードの早さ

- 手数料の低さ

- 審査通過率の高さ

- 簡単な申込方法

- 取引先にバレない取引形態

現在はさまざまな業者がファクタリングに取り組んでおり、どのように選べばいいか迷う人もいるでしょう。

それぞれのポイントを詳しく解説するので、自社に合うサービスを選ぶようにしてください。

入金スピードの早いサービスを選択する

請求書買取サービスを検討する際は、入金スピードを重視している人が多いでしょう。

ファクタリングを利用するメリットのひとつは、本来の入金日よりも早く代金を受け取れることです。

特に、2社間ファクタリングに対応した業者は最短即日で資金調達できます。

今すぐに現金化が必要な場合は、請求書買取業者の取引形態に注目しましょう。

本記事でご紹介している業者の入金スピードは最短10分〜24時間以内と幅がありますが、いずれも2社間ファクタリングに対応しています。

平日以外に現金化したい場合は、土日・祝日も入金に対応しているlabolのような業者を選びましょう。

請求書買取の手数料の低さで選ぶ

請求書買取サービスの手数料は業者によって異なります。

そして、買取額や取引形態などによって手数料が変動するのが一般的です。

基本的に、売掛債権の額面金額が大きいほど手数料は安くなる傾向にあります。

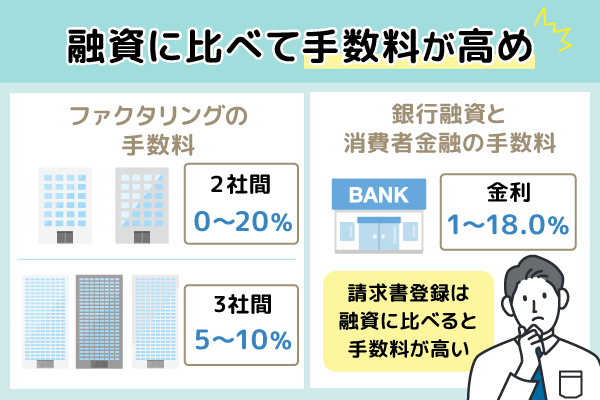

取引形態によっても異なり、手数料相場は2社間だと10~20%、3社間だと5~10%です。

入金スピードよりも手数料の低さを重視するなら、3社間ファクタリングに対応した業者を選ぶと良いでしょう。

審査通過率の高さで選ぶ

審査通過率の高さで選べば、審査にかかる時間を短縮できます。

業者によっては審査通過率を公表していますので、確実に資金調達したい方は参考にしてください。

一般的に、銀行の融資などと比べるとファクタリングの審査通過率は高いです。

信用力が高い売掛先の請求書を売却したり、信頼性の高いエビデンス資料を提出したりすることで、審査通過率を上げることもできます。

事業規模が小さく審査が不安な方は、個人事業主やフリーランス向けの業者を選ぶと良いでしょう。

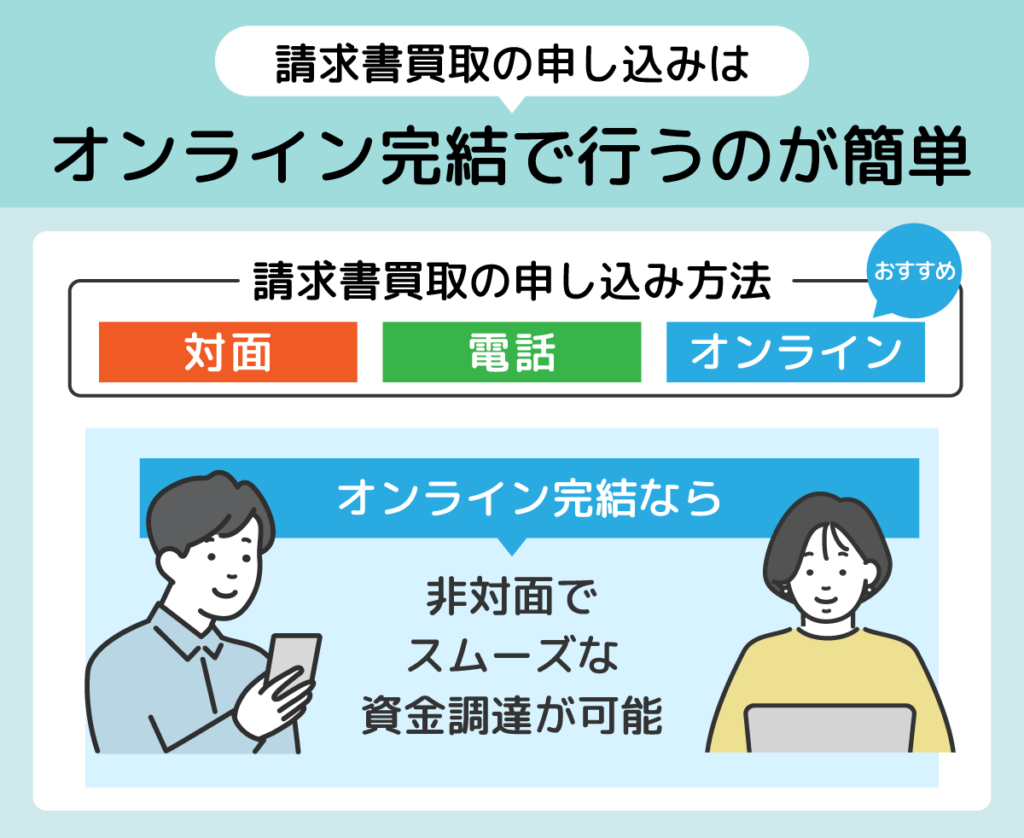

オンライン完結など簡単な申込方法で選ぶ

買取業者によって、対面や電話・オンラインなどさまざまな申込方法を設けています。

より簡単な申込方法で選ぶなら、オンライン完結の請求書買取サービスがおすすめです。

基本的には書類提出だけで審査が完了し、店舗への移動や面談の手間が省けます。

特に、近くにファクタリング会社がない場合はオンライン完結の業者を選ぶのが重要です。

中にはオンラインで申し込めても、契約は対面で行うという業者も存在します。

非対面でスムーズに現金化したいなら、申込から契約までオンラインで完結できる買取業者を選びましょう。

取引先にバレない取引形態で選ぶ

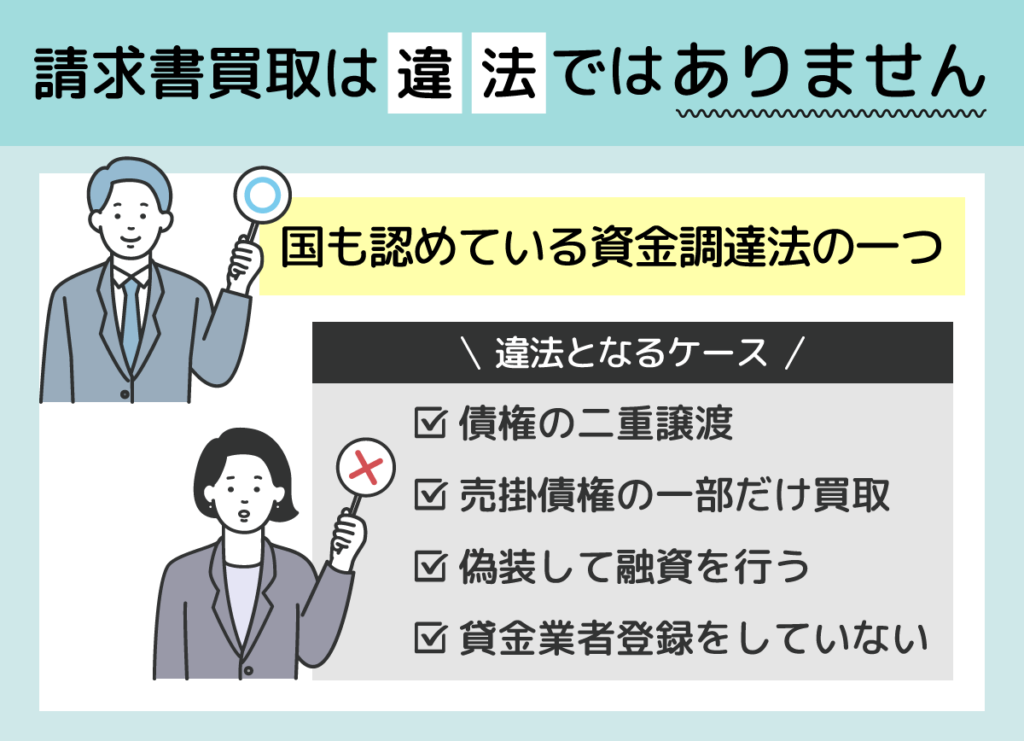

ファクタリングそのものに違法性はありません。

ただし、取引先に請求書買取サービスを利用したことがバレてしまうと、「資金繰りが悪化しているのでは?」と疑われるおそれがあります。

その結果、取引先からの信用を失ってしまい、取引停止などで利益が減少するケースもあるのです。

取引先にバレないためには、2社間ファクタリングに対応している業者を選ぶことが大切です。

2社間ファクタリングは文字通り、利用者と請求書買取業者の2社の間での契約となるため、取引先にバレることはありません。

一方、3社間ファクタリングは取引先の同意が必要となる取引形態です。

取引先が契約にも関わってくるため、バレずに利用することはできません。

手数料が安いからと3社間を選んでしまうと、結果的に不利益を受けることもあるので注意しましょう。

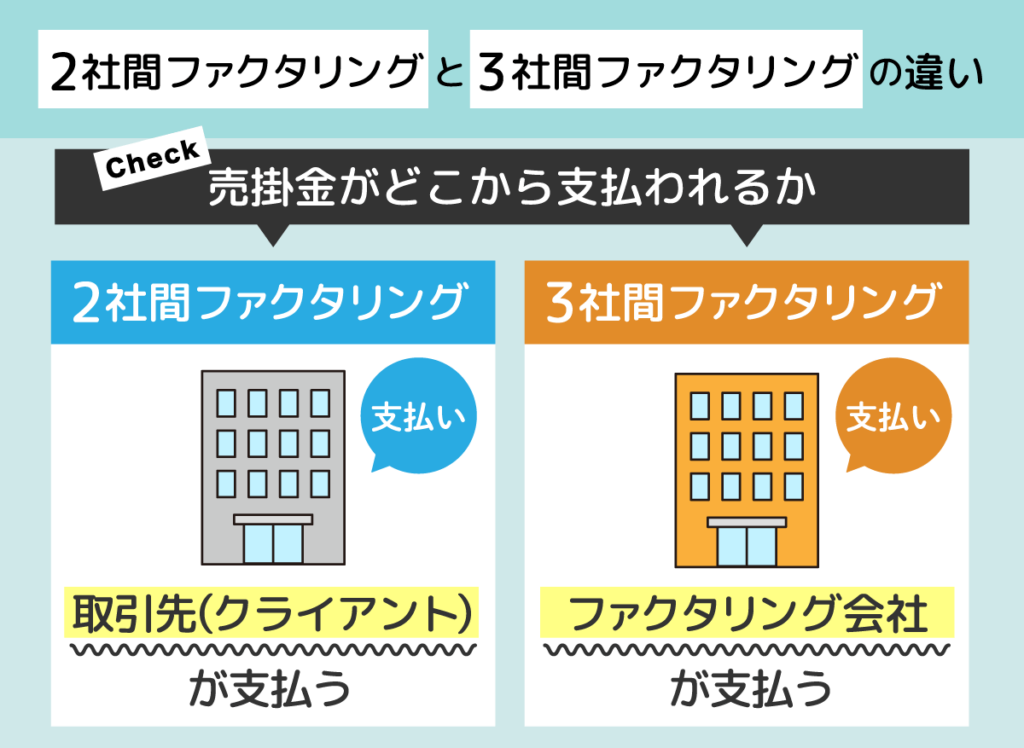

請求書買取サービスを利用する流れ!取引方式によって手数料が変わる

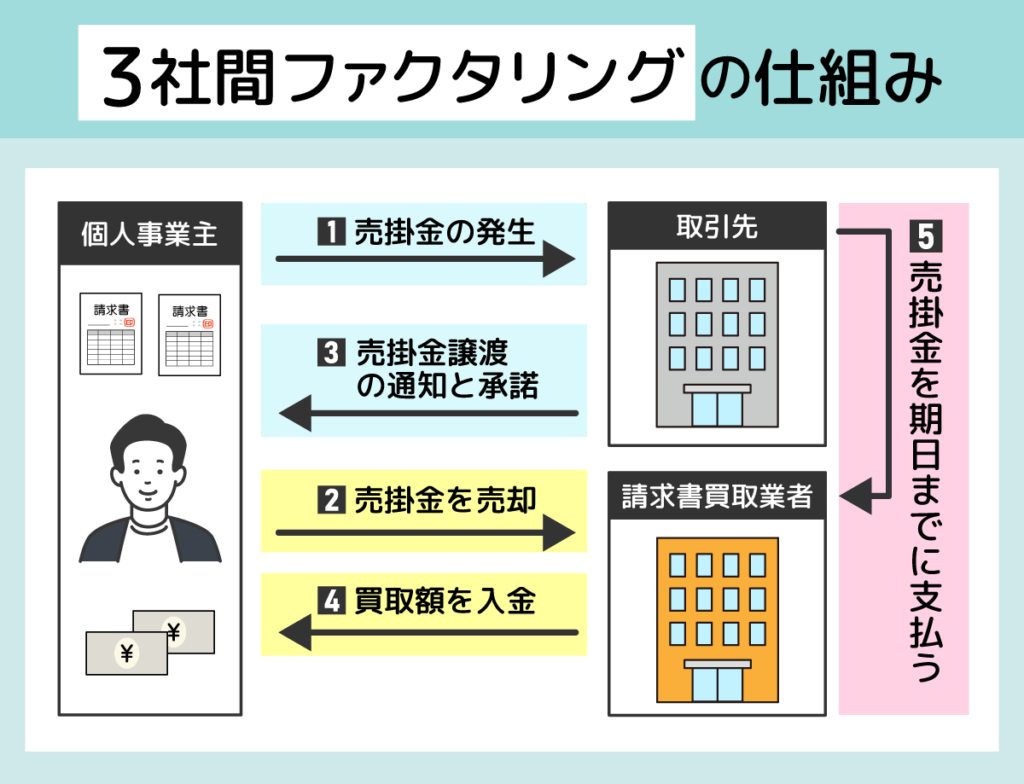

請求書買取サービスを利用する流れは、2社間と3社間で少し変わってきます。

仕組みとしては基本的に依頼主、請求書買取会社、取引先の間で手続きが行われます。

2社間と3社間の主な違いは売掛金がどこから支払われるかです。

| 2社間ファクタリング | 依頼主⇒請求書買取会社 |

| 3社間ファクタリング | 取引先⇒請求書買取会社 |

それぞれメリット・デメリットもあるため、事前に自分が利用する方法に必要な流れを把握することが大切です。

2社間と3社間それぞれの流れについて解説していきます。

2社間ファクタリングの場合の請求書買取の流れ

2社間ファクタリングの請求書買取は、主に依頼主と請求書買取会社の間で取引が行われます。

基本的に以下の流れで手続きを進めます。

- 発行:取引先に請求書を発行する

- 売却:請求書買取業者に請求書を売却する

- 支払い:請求書買取業者から請求額が支払われる

- 入金:取引先から期日までに売掛金が入金される

- 送金:取引先からの入金確認後に請求書買取業者へ売掛金を送金する

2社間ファクタリングでの請求書買取は、基本的に取引先に請求書買取業者を利用していることはバレません。

主な手続きは依頼主と請求書買取業者の間で行われ、取引先とは請求書の発行と入金があるだけです。

また取引先の介入がないので、3社間ファクタリングと比べて現金化までのスピードが早いです。

その反面、3社間ファクタリングと比べて手数料は高く設定されています。

手元に残るお金は少なくなりますが、取引先に請求書買取業者の利用を知られたくない場合は2社間ファクタリングを選ぶようにしましょう。

3社間ファクタリングの場合の請求書買取の流れ

3社間ファクタリングの請求書買取は2社間ファクタリングと違い取引先も手続きに介入します。

取引先の入金先が依頼主ではなく請求書買取業者になることが大きな違いです。

- 発行:取引先に請求書を発行する

- 売却:請求書買取業者に請求書を売却する

- 支払い:請求書買取業者から請求額が支払われる

- 入金:取引先から請求書買取業者へ期日までに売掛金が入金される

そのため、請求書買取業者を利用していることが取引先に知られてしまいます。

今後の関係性に悪影響が出る場合もあるので、今後の取引先との付き合いに考慮しながら進めるようにしましょう。

また3社間ファクタリングでのやり取りになり取引先から合意を得る必要があるため、現金化までに時間がかかります。

手数料は2社間ファクタリングに比べ安く設定されるので、手間がかかっても安く済ませたい場合は3社間ファクタリングをえらぶのがおすすめです。

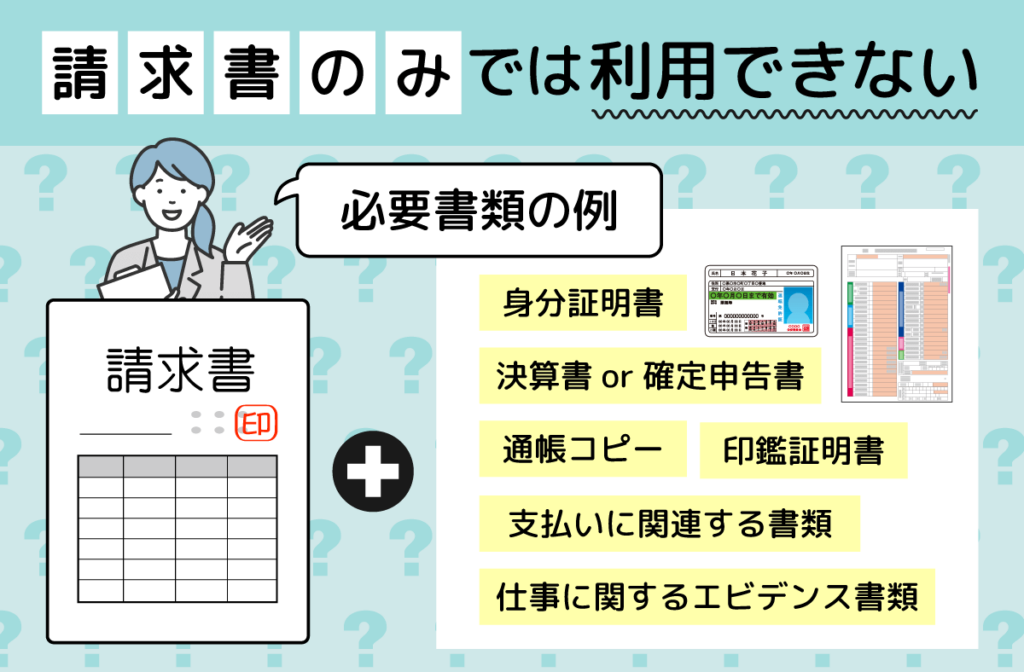

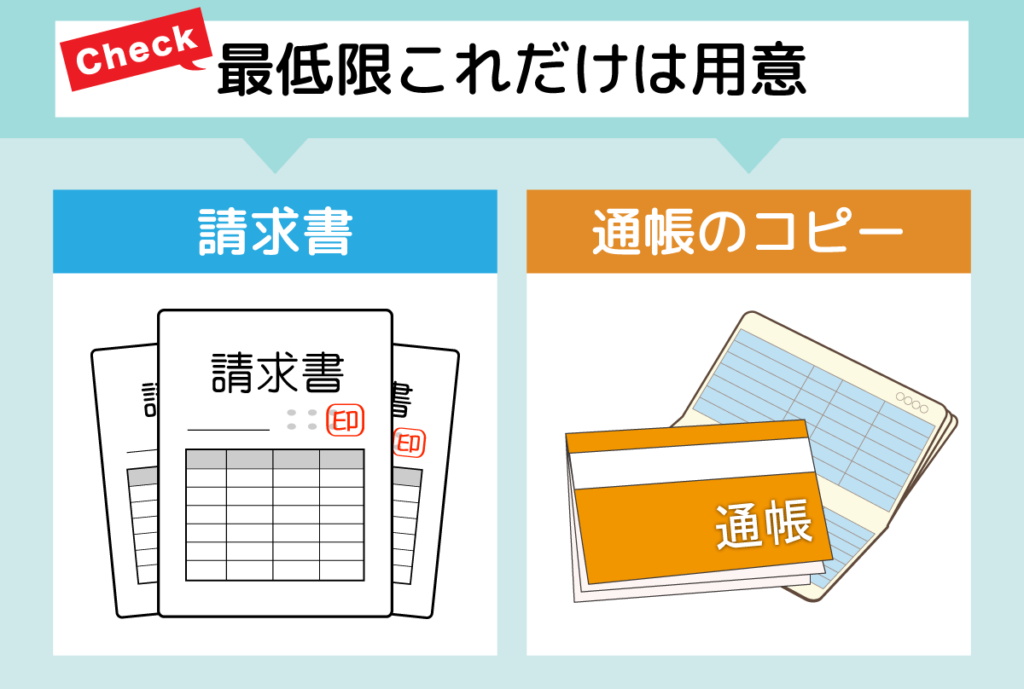

基本的に必要書類は請求書と通帳が必要

手続きにおける必要書類は請求書だけで完結することはできません。

最低限の必要書類として請求書と通帳のコピーを求められることが多いです。

特に通帳のコピーは売掛金の振込先のためにも必要なので基本的に必要なものだと思っておきましょう。

これ以外に本人確認書類が必要なこともあるので、利用する業者の必要書類はあらかじめ把握して用意するようにしましょう。

今回紹介した業者の中で必要書類が請求書と通帳のコピーのみの業者を下記にまとめました。

- ビートレーディング(売掛債権に関する資料なら請求書でなくてもOK)

- QuQuMo Online

必要書類を少なく済ませたい方は上記の業者を利用するようにしましょう。

請求書買取サービスの審査基準や概要

請求書買取をする際にも、消費者金融などと同じく審査が存在します。

ファクタリングの審査では「売掛先の信用力」が特に重視されます。

他に審査でチェックされる点は、以下の通りです。

| 審査基準 | 内容 |

| 売掛先の信用力 | 支払い能力があるか |

| 売掛先との取引期間の長さ | 取引期間が長ければ長い方が信頼関係が良好であると判断される |

| 売掛債権の支払期日 | 支払期日までの日数が長すぎないか |

| 利用者の信用情報 | 過去にトラブル遍歴がないかなど |

主に審査では支払い能力があるかが見られ、過去に二重譲渡などの違法行為をしたことがないかも調べられます。

また、ファクタリング会社にとって買い取った売上債権が回収不能になることがリスクとなるため、支払期日までの日数が短い方が信頼度が高いと判断されるでしょう。

審査に通過しないと資金を調達することができないので、事前に審査基準を確認して審査通過の確率を高めておきましょう。

請求書買取サービスの審査に通過するポイント

請求書買取の審査基準をふまえ、審査の際に気を付けるべきポイントは下記になります。

- 信頼度が高い売掛先を選ぶ

- 2社間ファクタリングではなく3社間ファクタリングを選ぶ

- 売掛債権の支払期日が近いものを選ぶ

- 信用情報を綺麗にしておく

信頼度が高い売掛先とは、知名度がある大手企業や行政機関などを指します。

3社間ファクタリングは2社間ファクタリングに比べて、資金化に時間を有しますがファクタリング会社と売掛先が直接やり取りを行うので返済できないリスクがなくなり、通過率の向上につながります。

また、支払期日も同様に短い方が回収不能のリスクが減るため、支払期日までが長すぎる場合は避けましょう。

自身の信用度を上げるため普段からトラブルに気を付け、証明書も事前に用意しておきましょう。

請求書買取サービスの手数料が上がる原因と下げる方法

請求書買取サービスで、手数料が上がる要因は以下の通りです。

- 少額の請求書

- 手数料の上限の幅が広い請求書買取に依頼している

請求書買取業者は少額での利用を可能としていますが、少額で利用した場合だと利益が少なくなることから手数料が高くなります。

請求書買取を検討している方は、なるべく高い金額の請求書で買取を依頼するようにしましょう。

状況別の手数料を下げる方法は以下のとおりです。

| 請求書買取の金額 | ポイント |

| 少額での利用 | ・手数料が一律で変わらない業者を選ぶ ・手数料の下限と上限に差がないか確認する |

| 高額での利用 | ・手数料の下限が低い買取業者を選ぶ |

請求書買取する際は希望する条件だけでなく、売却を検討している請求書の額で損をすることはないか確認しましょう。

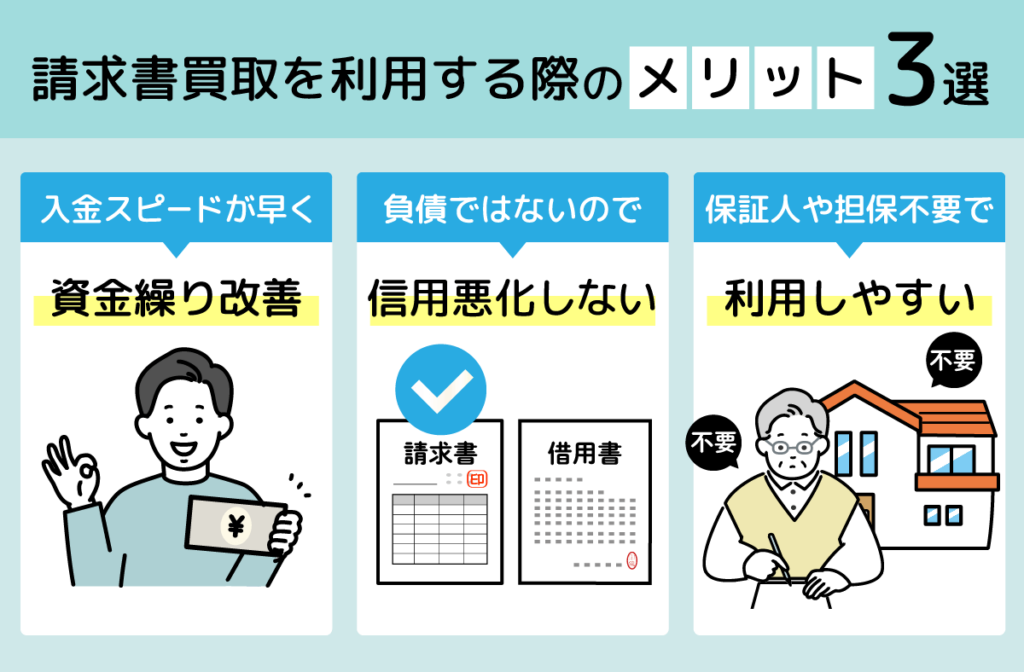

請求書買取サービスの利用はおすすめ?法人・個人事業主が利用するメリット

前述したように、請求書買取サービスは早期に資金調達する方法として利用されています。

ここでは、請求書買取を利用するメリットを3つにまとめました。

- 入金スピードが早く資金繰りを改善できる

- 負債にならないため信用が悪化しない

- 保証人や担保が不要で利用しやすい

請求書買取サービスは、最短即日で資金調達を実現できるスピード感が強みです。

融資ではないため負債になることがなく、保証人・担保も必要ありません。

それぞれのメリットについて詳しく見ていきましょう。

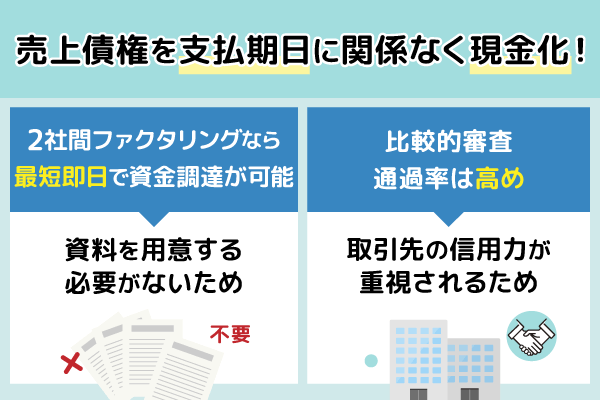

入金スピードが早く資金繰りを改善できる

請求書買取の大きなメリットは、売上債権を支払期日に関係なく現金化できることです。

支払い期日よりも前に現金化することで、資金繰りの改善や急な出費が生じたときに役立ちます。

サービスにもよりますが、2社間ファクタリングなら最短即日で資金調達が可能です。

銀行融資のように面談や計画書などの資料を用意する必要がなく、申込から審査までスムーズに進みます。

また、請求書買取サービスでは取引先の信用力が重視されるため、比較的審査通過率は高めです。

個人事業主やフリーランスなど融資を受けるのは難しい方でも、請求書買取サービスなら資金繰りを改善できる可能性があります。

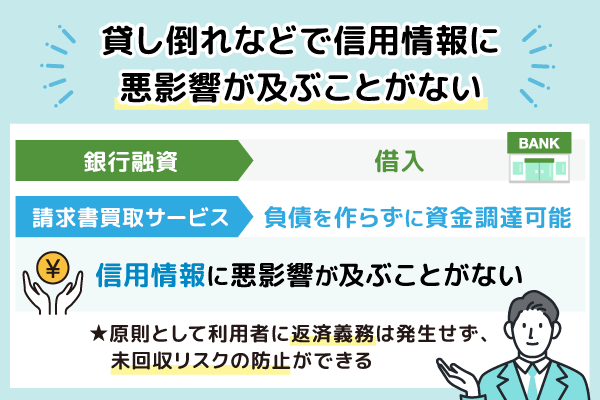

負債にならないため信用が悪化しない

請求書買取サービスは、すでに発生している売掛金を買い取る仕組みです。

銀行融資のように借入という扱いではないため、負債を作らずに資金調達できます。

会計上で負債が増えることはなく、貸し倒れなどで信用情報に悪影響が及ぶこともありません。

もし将来的に金融機関で融資を受けるときも、より良い借入条件で融資を受けられる可能性があります。

なお、請求書買取サービスの契約後は債権の権利がファクタリング会社に移行します。

仮に未払いや取引先が倒産したとしても、原則として利用者に返済義務は発生しません。

未回収リスクの防止ができるのも大きなメリットといえるでしょう。

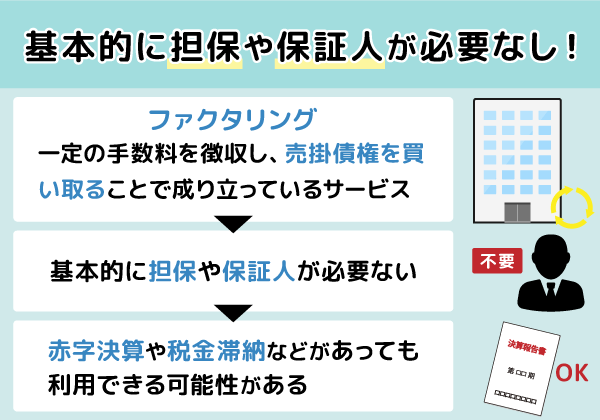

保証人や担保が不要で利用しやすい

請求書買取サービスは、基本的に担保や保証人が必要ありません。

そのため、不動産や定期預金などの資産がない事業者でも利用できる可能性が十分にあります。

ファクタリングは一定の手数料を徴収し、売掛債権を買い取ることで成り立っているサービスです。

売掛金は短期間内に支払うべきものであり、未回収リスクは低いと考えられています。

また、請求書買取サービスの審査にあたって最重要視されるのは申込者ではなく、売掛先の信頼性です。

申込者側の経営状態はさほど重視されないため、たとえ赤字決算や税金滞納などがあっても利用できる可能性があります。

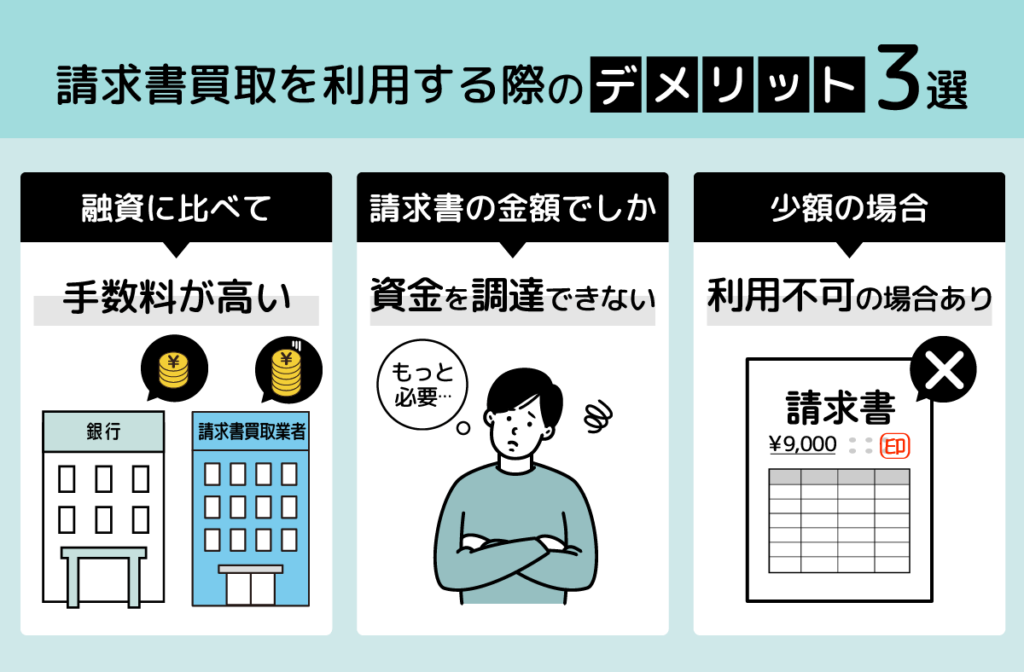

請求書買取サービスを利用する際はデメリットも理解しておく

請求書買取サービスを賢く利用するためには、注意点を把握しておくことも大切です。

ここでは、請求書買取を利用するデメリットを3つにまとめました。

- 融資に比べて手数料が高い

- 請求書の範囲内でしか資金を調達できない

- 少額だと利用できないサービスがある

請求書買取は一般的な融資よりも手数料が高く、2社間であればさらに高く設定されています。

また、利用できる金額に制限があることにも注意しておきましょう。

融資に比べて手数料が高い

| 手数料または金利 | |

| 請求書買取サービス | ・2社間:10〜20% ・3社間:5〜10% |

| 銀行融資 | 金利 1〜3%前後 |

| 消費者金融 | 金利 年18.0%ほど |

請求書買取とは別名「ファクタリング」とも呼ばれ、期日より前に資金を得ることができるサービスです。

「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

請求書買取で必要な書類

面倒な書類は不要

請求書・通帳の2点のみ

請求書買取サービスを利用するには手数料がかかります。

手数料相場は取引形態によって異なり、2社間だと10〜20%、3社間だと5〜10%程度です。

銀行融資の場合は1〜3%前後の利率で利用可能であることと比べると、請求書買取は高い手数料といえるでしょう。

請求書買取の手数料は、売掛債権の額面額や取引先の信用度によって決められます。

基本的には、額面が少額であればあるほど手数料が高くなる設定です。

無計画に利用しすぎると手数料負担が増大し、かえって資金繰りを悪化させることになるので、特に個人事業主の方は注意しましょう。

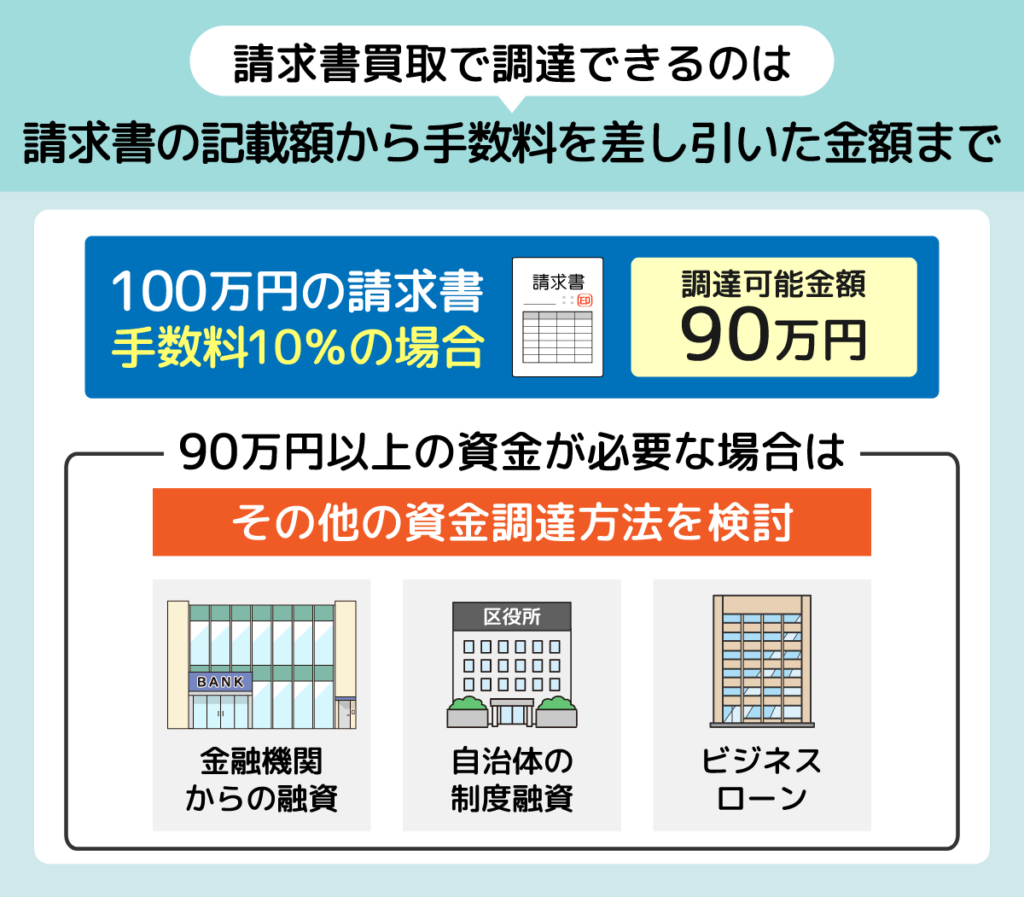

請求書の範囲内でしか資金を調達できない

請求書買取サービスでは、売掛金の金額を超える資金調達はできません。

請求書買取により調達できる資金額は、請求書の額面から手数料を差し引いた金額です。

たとえば、売上債権が100万円・手数料が10%の場合、手に入る資金は90万円となります。

売掛金を超える資金が必要な場合は、その他の資金調達方法を検討する必要があります。

| 値段別の請求書買取した場合の金額 | |||

| 100万円の場合 | 500万円の場合 | ||

| 20% | 80万円の利益 | 20% | 400万円の利益 |

| 15% | 85万円の利益 | 15% | 440万円の利益 |

| 10% | 90万円の利益 | 10% | 450万円の利益 |

| 5% | 95万円の利益 | 5% | 475万円の利益 |

資金調達方法の例としては、金融機関からの融資、自治体の制度融資、ビジネスローンなどです。

ただし、お金を借りるには審査に通過する必要があり、請求書買取のように即日入金されるわけではありません。

少額だと利用できないサービスがある

請求書買取サービスは、売掛債権が少額だと利用できないことがあります。

特に、個人事業主やフリーランスの方の請求書は少額であることが多いので注意してください。

業者独自の規定や買取実績は、各会社のホームページにて記載されています。

FREENANCE・WIT・labolなど個人事業者向けサービスは1万円から対応しているので、少額利用を検討している方や個人事業主の方はチェックしてみてください。

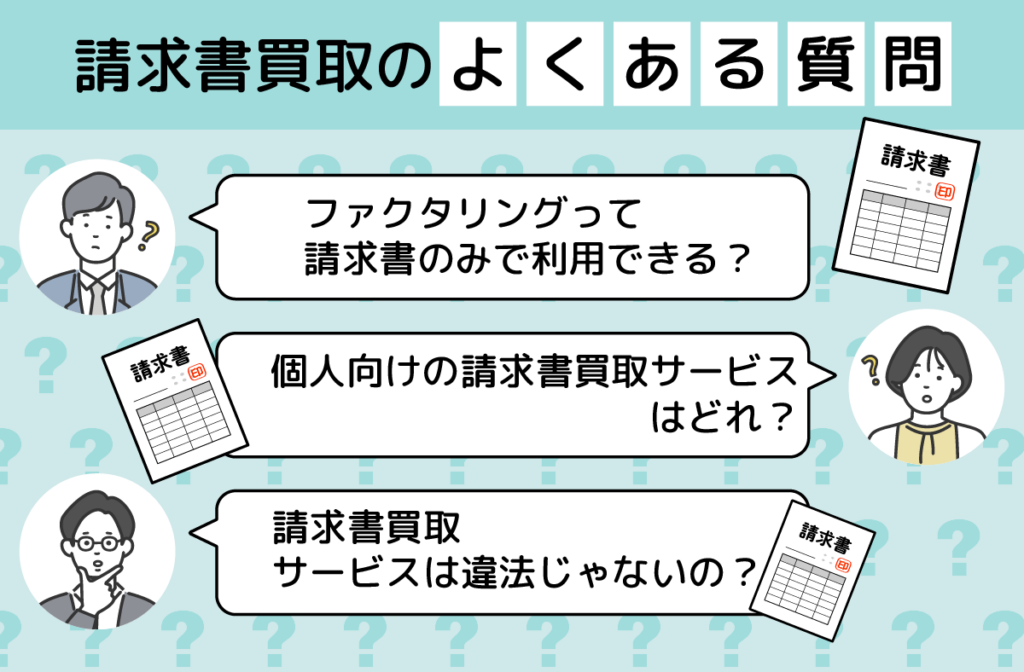

請求書買取サービスのよくある質問

最後に、請求書買取のよくある質問についてお答えします。

よく寄せられる質問は以下の3つです。

- ファクタリングは請求書のみで利用できますか?

- 個人事業主向けの請求書買取サービスはどれですか?

- 請求書買取は違法ではありませんか?

請求書買取は融資と比べて馴染みがないサービスであることから、不安に思うことも多いのではないでしょうか。

ここで疑問をスッキリ解決し、安心して請求書買取を利用してください。

請求書買取サービスは資金繰りができおすすめ!選び方を熟知して資金調達を行おう

今回は請求書買取サービスを検討している方に向けて、以下のような内容をご紹介しました。

- おすすめの請求書買取業者10選

- 請求書買取業者選びのポイント

- 請求書買取のメリット・デメリット

請求書買取は、売掛金の早期入金を実現するファクタリングサービスです。

負債を増やさずに現金化できるため、資金繰り改善や事業の拡大などに大いに役立ちます。

ただ、入金スピードや手数料、必要書類などは買取業者によってまちまちです。

中には個人事業主・フリーランス向けの請求書買取サービスもあるので、じっくり検討したうえで利用するようにしてみてください。