ファクタリングは銀行の融資よりも現金化するスピードが早く、スピーディーに資金調達ができます。

利用するとキャッシュフローが改善して、資金繰りの悩みを解消できるのが強みです。

しかし、今まで融資で資金調達をしてきた利用者にとって、どのファクタリングを選べばいいか迷ってしまうことでしょう。

そこで本記事では、ファクタリングのおすすめ優良5社を紹介します。

- ファクタリングベスト

- QuQuMo

- アクセルファクター

- 一般社団法人日本中小企業金融サポート機構

- ビートレーディング

ファクタリングに馴染みがない人でも、どのファクタリング会社を選ぶべきかがわかるでしょう。

ファクタリングのメリットやデメリット、融資との違いなども解説しているため、利用を検討する際の参考にしてみてください。

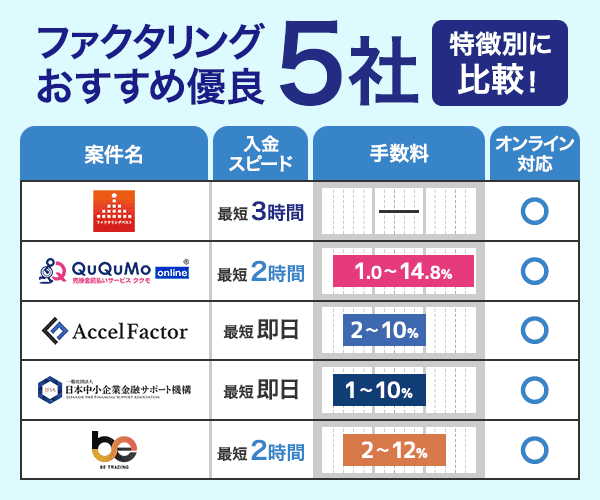

ファクタリングおすすめ優良5社!特徴ごとに徹底比較

国内のファクタリング会社が約100社ある中、おすすめの優良5社を厳選しました。

どの会社も申し込みをした当日に資金調達ができて、急ぎの利用者に向いています。

手数料は条件によって異なりますが、下限は約1%しかありません。

紹介するファクタリング会社は、全てオンライン対応ができます。

対面の時間が取れないほど忙しい利用者にとって、おすすめのサービスです。

優良5社の解説を理解して、最適なファクタリング会社を選ぶ参考にしてください。

| 項目 | ファクタリングベスト | QuQuMo | アクセルファクター | 一般社団法人日本中小企業金融サポート機構 | ビートレーディング |

|---|---|---|---|---|---|

| 手数料 | – | 1.0%~14.8% | 2%~10%※1,001万円以上は別途相談 | 1.5%~ | 2%~12% |

| 入金スピード | 最短3時間 | 最短2時間 | 最短即日 | 最短3時間 | 最短2時間 |

| オンライン対応 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 個人事業主 | × | 〇 | 〇 | 〇 | 〇 |

| 調達可能額 | – | 無制限 | 30万円~1億円 | 無制限 | 無制限 |

| 対応ファクタリング | 2社間3社間 | 2社間 | 2社間3社間 | 2社間3社間 | 2社間3社間診療報酬介護報酬注文書 |

| 償還請求権 | – | × | × | × | × |

| 債権譲渡登記 | – | × | 〇※2社間のみ | 〇※2社間のみ | 〇※2社間のみ |

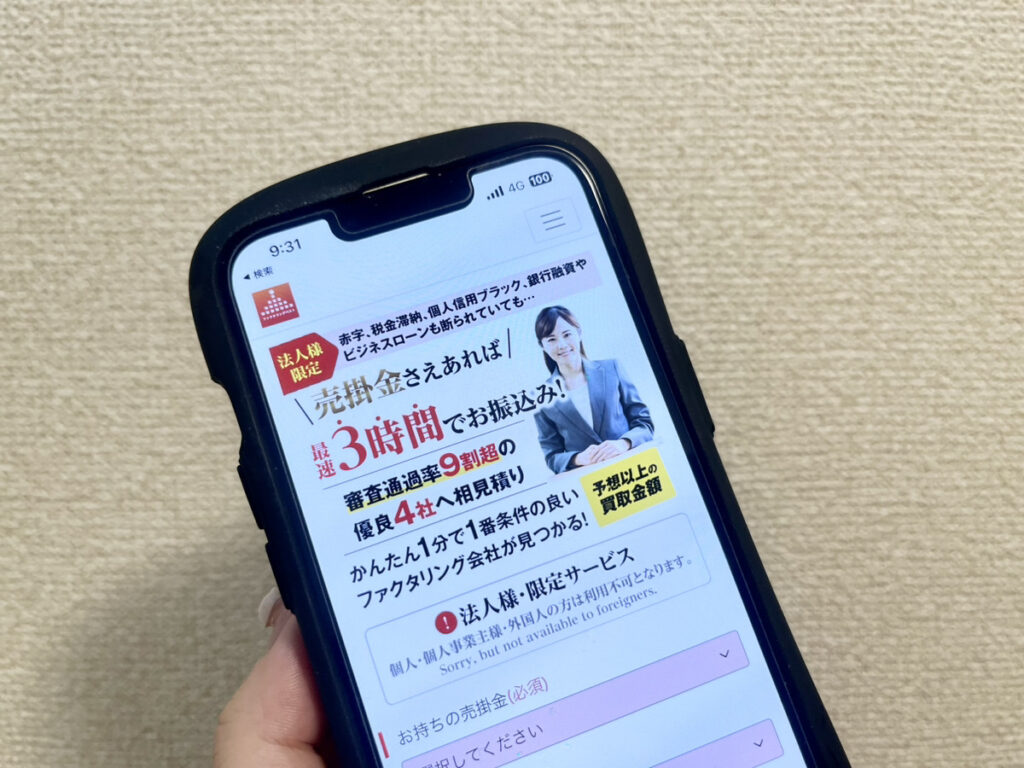

ファクタリングベストは売掛金を一括査定できる

ファクタリングベストは、株式会社フューチャーリンクが運営している無料一括査定サイトです。

申し込みをすると、複数のファクタリング会社に買取査定をしてもらえます。

利用は簡単で、査定依頼を出した後、ファクタリング会社が提示してきた買取依頼を待つだけです。

希望に合った買取条件があれば、買取依頼を提示してきたファクタリング会社と契約を進めます。

契約を結ぶことでファクタリング会社は手数料を得られるため、競争が激しいです。

つまり、同業他社に負けないように、サイト利用者へ迅速に好条件を提示してくれます。

早ければ数分程度でファクタリング会社から連絡が来るため、急ぎで資金調達してほしい利用者におすすめです。

ただし、個人または個人事業主は利用できません。

法人のみ対応しているサービスのため、利用時は注意してください。

| サービス名 | ファクタリングベスト |

|---|---|

| 手数料 | – |

| 入金スピード | 最短3時間 |

| オンライン対応 | 〇 |

| 個人事業主 | × |

| 調達可能額 | – |

| 対応ファクタリング | 2社間、3社間 |

| 償還請求権 | – |

| 債権譲渡登記 | – |

| 運営会社 | 株式会社フューチャーリンク |

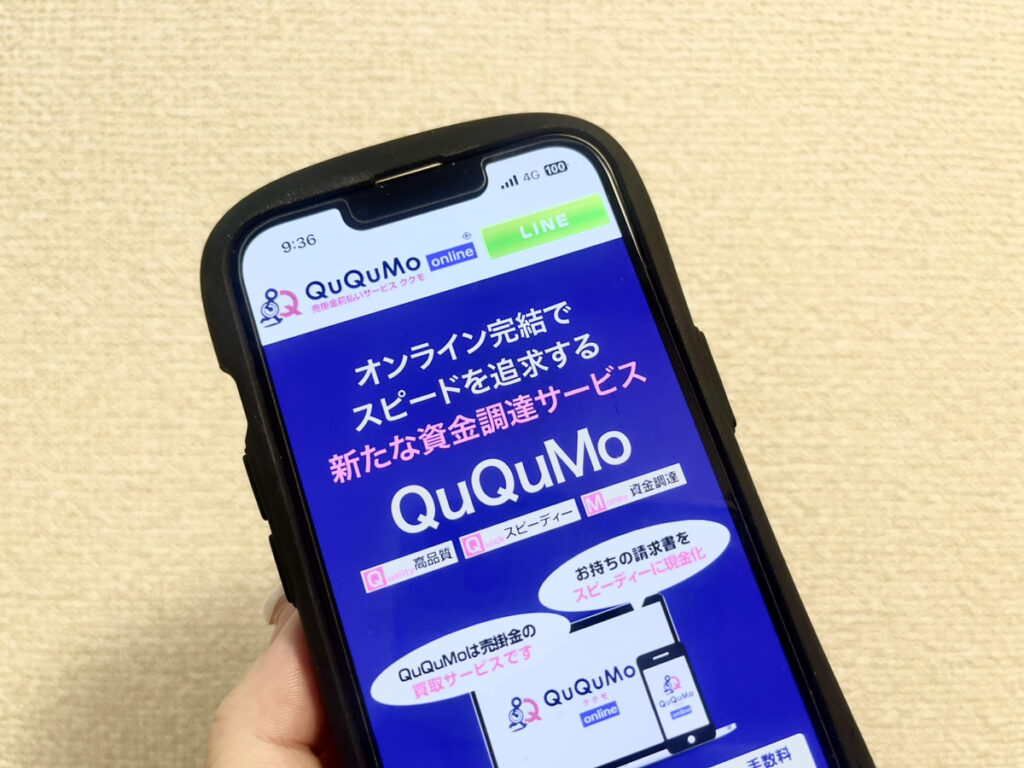

QuQuMoはオンライン完結で資金調達までのスピードが速い

QuQuMoは、オンラインで完結する売掛金前払いサービスです。

スマホまたはPCがあれば、どこからでも簡単に手続きができます。

柔軟かつスピーディーな対応で、申し込みをしてから入金されるまで最短2時間です。

手数料の下限が1.0%の低さで、調達可能額に上限がない強みがあります。

なお、QuQuMoの最大の強みは、業界シェア80%を超える「クラウドサイン」での契約締結です。

クラウドサインは弁護士ドットコムが運営している電子契約サービスで、万全のセキュリティ体制が整っています。

ファクタリングの情報が外部に漏れる心配がなく、オンライン完結が不安な企業にとって安心のサービスです。

3社間ファクタリングのデメリットを解消しつつ、メリットを残したファクタリングができます。

いわゆる資金調達までのスピードの遅さや、売掛先にファクタリング事情を知られてしまうなどのデメリットがないのが特徴です。

| サービス名 | QuQuMo |

|---|---|

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| オンライン対応 | 〇 |

| 個人事業主 | 〇 |

| 調達可能額 | 無制限 |

| 対応ファクタリング | 2社間 |

| 償還請求権 | × |

| 債権譲渡登記 | × |

| 運営会社 | 株式会社アクティブサポート |

アクセルファクターは大手経営で無料相談可能だから安心

「チャンスならまだある」という企業理念のもと、アクセルファクターは2018年にスタートしました。

年間3,000件を超える相談を受けていて、中小企業の法人だけではなく、個人事業主にも支持されています。

即日振込をモットーにしているため、申込時間が早ければ当日中の振込が可能です。

急ぎでキャッシュを必要としている企業は、ぜひ利用を検討してみてください。

また、アクセルファクターは2006年にスタートした「NEXTAGEグループ」の企業です。

ファイナンシャル領域以外にも、通販領域やヘルスケア領域、エンタメ領域などに事業を展開しています。

グループ総資本金が2億8,447万円、スタッフ在籍数が計200名の大手経営です。

売上債権が高額でも、安心して任せられます。

どのような案件でも正しい解決方法を提示してくれるため、他社で断られてもファクタリングができる可能性が高いです。

| サービス名 | アクセルファクター |

|---|---|

| 手数料 | 2%~10%※1,001万円以上は別途相談 |

| 入金スピード | 最短即日 |

| オンライン対応 | 〇 |

| 個人事業主 | 〇 |

| 調達可能額 | 30万円~1億円 |

| 対応ファクタリング | 2社間、3社間 |

| 償還請求権 | × |

| 債権譲渡登記 | 〇※2社間のみ |

| 運営会社 | 株式会社アクセルファクター |

一般社団法人日本中小企業金融サポート機構は中小企業の経営・資金面をサポート

一般社団法人日本中小企業金融サポート機構は名称通り、中小企業が抱える経営・資金面の課題を解決するためのサポートをしています。

日本の活力ともいえる中小企業数の割合は約99%もあり、大企業数の割合は約1%しかありません。

その中小企業が抱える主な課題は、資金の調達方法です。

不動産等を担保とする融資は中小企業にとってハードルが高いため、ファクタリングが役立ちます。

2社間ファクタリングだけではなく、3社間ファクタリングにも対応可能です。

手数料の下限は1.5%からと低く設定されています。

2017年5月に設立したばかりの一般社団法人ですが、サービスを開始してから13,190社との取引実績があります。※

支援総額は318億円※、対応業種が27種もあるため、安心して利用できるサービスです。

| サービス名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 手数料 | 1.5%~ |

| 入金スピード | 最短3時間 |

| オンライン対応 | 〇 |

| 個人事業主 | 〇 |

| 調達可能額 | 無制限 |

| 対応ファクタリング | 2社間、3社間 |

| 償還請求権 | × |

| 債権譲渡登記 | 〇※2社間のみ |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

注釈

※2024年12月時点

ビートレーディングは申し込みから資金化まで最短2時間で完了

株式会社ビートレーディングは2012年4月に創業した会社で、東京・仙台・大阪・福岡に拠点を持っています。

取扱件数は7.1万件以上もあり、累計取扱高は1,550億円以上※です。

Web・電話で申し込みをすると、スピーディーな見積りをしてくれます。

申し込みから資金化まで最短2時間で完了するため、急ぎで資金を必要としている人におすすめです。

必要書類は、売掛債権に関する資料と通帳のコピーの2点のみです。

資料提出後、平均30分以内に審査結果を連絡してくれます。

オンラインで行うため、無駄な時間やコストがかかりません。

また、ビートレーディングでは専任女性オペレーター制度を導入しています。

男性オペレーターに対して相談しにくいことでも、女性オペレーターが相手なら気軽に話せるでしょう。

※2025年3月時点

| サービス名 | ビートレーディング |

|---|---|

| 手数料 | 2%~12% |

| 入金スピード | 最短2時間 |

| オンライン対応 | 〇 |

| 個人事業主 | 〇 |

| 調達可能額 | 無制限 |

| 対応ファクタリング | 2社間、3社間、診療報酬、介護報酬、注文書 |

| 償還請求権 | × |

| 債権譲渡登記 | 〇※2社間のみ |

| 運営会社 | 株式会社ビートレーディング |

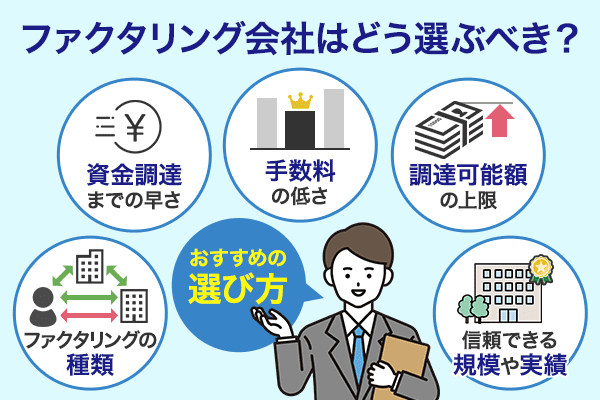

おすすめのファクタリング会社の選び方5選

数あるファクタリング会社の中から、どの会社を選べばいいのか迷うことでしょう。

ファクタリング会社によって手数料や入金スピードなど、提供するサービス内容が異なります。

紹介するファクタリング会社の特徴を理解して、自分に合ったファクタリングを利用してください。

- 対応しているファクタリング

- 資金調達までの早さ

- 手数料の低さ

- 調達可能額の上限

- 会社を信頼できる規模や実績

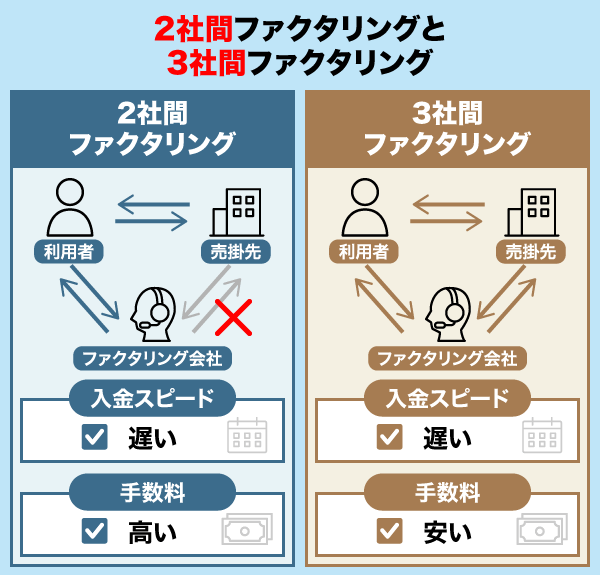

2社間と3社間のどちらのファクタリングに対応しているか

各社が対応しているファクタリングは、主に2社間ファクタリングと3社間ファクタリングの2種類です。

2社間ファクタリングは、ファクタリング会社から売掛先への通知がない状態で取引を行います。

対して3社間ファクタリングは、ファクタリング会社が売掛先に売掛金を買い取った通知をして売掛金の支払いを受け取る仕組みです。

そのため、売掛先にファクタリングの事情を知られて、今後の取引に影響する恐れがある場合は2社間ファクタリングが向いています。

なお、2社間ファクタリングと3社間ファクタリングの違いは、売掛先への通知だけではありません。

取引のスピードは2社間ファクタリングの方が早く、最短即日で対応してくれる会社が多いです。

ただし、手数料が3社間ファクタリングと比較したとき、高い傾向があります。

3社間ファクタリングは手数料が安いですが、入金まで1~2週間以上かかるのが欠点です。

以下の表を判断基準にして、どちらを利用するか検討してください。

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| ファクタリング会社への支払い元 | 資金を受けた会社 | 資金を受けた会社の売掛先(取引先) |

| 売掛先(取引先)への通知 | 通知されない | 通知される |

| 取引のスピード | 早い(最短即日) | 時間がかかる |

| 手数料 | 高い | 安い |

資金調達までの早さが早いかどうか

ファクタリングを利用すると、資金調達までが早いです。

入金までを最短即日でWeb完結してくれる企業が多く、急ぎの利用者に最適なサービスです。

3社間ファクタリングを利用したり、対応が遅いファクタリング会社に依頼したりすると即日で対応できません。

本記事で紹介したファクタリング会社は、全て即日対応してくれます。

オンライン完結の仕組みや簡単な申込方法により、初めての人でも利用がスムーズです。

ただし、見積もり結果が出た審査内容に納得してから契約締結のステップに進んでください。

複数社に見積もりを出した方が、希望通りの資金になる可能性が高いからです。

見積もりの所要時間はすぐに終わるため、資金調達までが早い魅力だけではなく、調達予定の資金に問題ないかを確認しましょう。

手数料の低さで選ぶなら3社間ファクタリング

手数料の低さを基準にして選べば、自身または自社の負担を軽減できます。

もし手数料が低い方の取引を希望する場合は、3社間ファクタリングが最適です。

手数料の相場は、ファクタリング会社やファクタリングの種類によって異なります。

以下の表を参考にして、手数料の低さを確認してください。

単純な資金調達を目的とする場合は、買取型ファクタリングの利用で問題ありません。

| ファクタリングの種類 | 手数料の相場 |

|---|---|

| 買取型ファクタリング | 2社間ファクタリング:10%~30%3社間ファクタリング:1%~10% |

| 保証型ファクタリング | 1%~5% |

| 医療ファクタリング | 0.5%~1.5% |

| 注文書ファクタリング | 2%~10% |

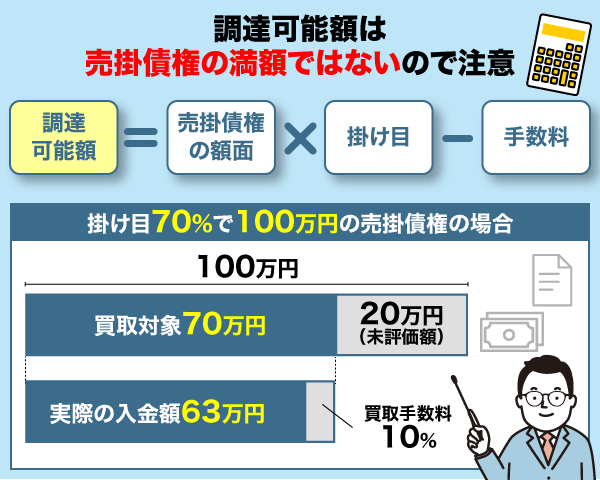

調達可能額の上限が明確かどうか

ファクタリング会社によって、調達可能額の上限が異なります。

基本的に上限を設定していない会社が多いですが、全て同様の結果になるわけではありません。

調達される資金の結果は「売掛債権の額面×掛け目-手数料」で計算できます。

掛け目とは、ファクタリング会社が売掛債権をどれくらい買い取るかを表した割合です。

売掛債権を回収できる可能性が高ければ、掛け目の割合が低くなります。

掛け目の相場は高くて90%、低くて70%ほどです。

ファクタリング会社によっては、掛け目の設定がない場合があります。

しかし、回収できる可能性が低い売掛債権は、審査を厳密に行っているケースがほとんどです。

信頼できる規模や実績のある会社であるかどうか

ファクタリング会社を選ぶときは、会社を信頼できる規模や実績を確認してください。

本記事で紹介したファクタリング会社は問題ありませんが、世の中には違法な取引をする闇金業者が存在します。

例えば中小企業を狙った一般社団法人「ハートフルライフ協会」は、貸金業法違反と出資法違反の疑いで逮捕されました。

貸金業法違反とは、国や都道府県に貸金業の登録をしていないで営業をすることです。

出資法違反とは、お金を貸付するために上限金利を定めた法律に違反することですが、年利に換算しないと気付きにくいでしょう。

ファクタリング会社が徴収する手数料(利息)が、年利に換算したとき20%を超えている場合は違法になります。

違法な貸し付けを行う業者に騙されないように、会社の実態を調べてから申し込みをしてください。

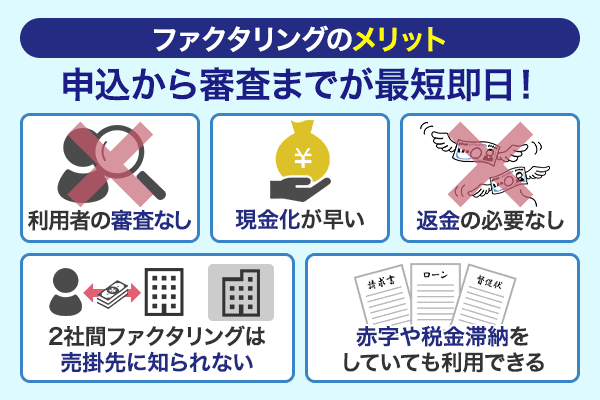

ファクタリングのメリットはリスクを抑えて最短即日で資金調達できる

ファクタリングのメリットは5つあり、苦しい資金繰りを救済してくれます。

どのようなメリットがあるのか、申し込み前に理解を深めておきましょう。

- 借入をする必要がないため審査なしでお金を調達できる

- 申し込みをしてから現金化までが最短即日だから早い

- 売掛債権を売却しているから返金する必要がない

- 2社間ファクタリングは売掛先に知られないため安心して取引できる

- 売掛先の与信が審査されるため赤字や税金滞納をしても利用できる

借入をする必要がないため信用情報の審査なしでお金を調達できる

ファクタリングは借入をする必要がないため、銀行融資のような審査がありません。

つまり、利用者の年収や借入状況などの信用情報を審査せず、スムーズなお金の調達ができます。

ファクタリングの審査では何が見られているのか、以下の表を抑えておきましょう。

| 審査項目 | 審査で見られるポイント |

|---|---|

| 売掛先 | ・経営状態 ・金融事故税金の滞納 ・区分(法人か個人か) |

| 売掛金 | ・不良債権 ・支払いまでの期間 ・二重譲渡・譲渡禁止特約 ・売掛金の真偽 |

| ファクタリング利用者 | ・人柄 ・取引歴 ・利用者(法人か個人か) ・財務状況 ・提出書類 |

申し込みをしてから現金化までが最短即日だから早い

金融機関の融資は審査で数日かかりますが、ファクタリングは現金化まで最短即日です。

迅速な資金調達を希望している利用者が多く、企業によっては最短2時間や最短3時間のサービスを提供しています。

資金調達が早ければ、資金が不足している状況でも今まで悩んでいた会社の運営問題を解決できるでしょう。

例えば資金不足でできなかった新規の仕事を受注できたり、人件費を問題なく支払えたりできます。

特に人件費のようなランニングコストは、支払いが遅くなってしまうと信頼を失いかねません。

従業員が安心して働ける環境を提供するために、現金化までのスピードの早さは大きなメリットと言えます。

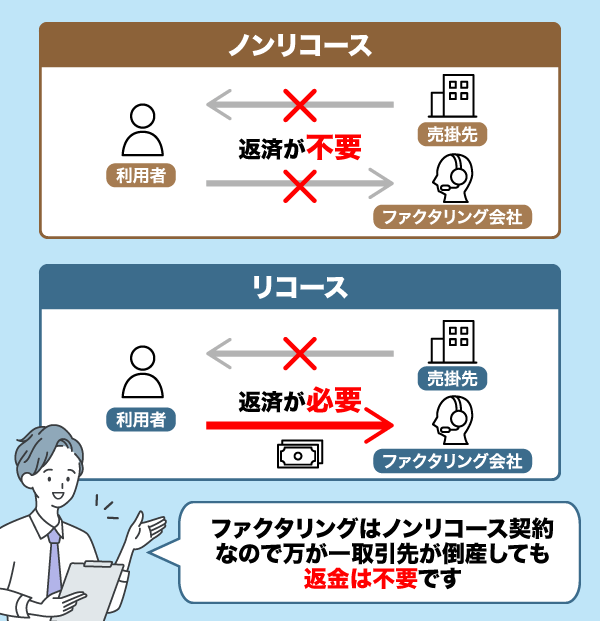

売掛債権を売却しているから返金する必要がない

売掛債権を売却しているため、返金の必要がないメリットがあります。

いわゆる償還請求権なしのノンリコースファクタリングの契約のことで、万が一取引先が倒産しても返金は不要です。

リコースは償還請求権を指し、償還請求権とは債務の責任範囲を限定しないで支払いを請求できる権利を指します。

つまり、ノンリコースはリコースの反対になるため、ファクタリング会社は利用者に請求できません。

| リコース | ノンリコース ※ファクタリング契約は原則ノンリコース | |

|---|---|---|

| 利用者 | 売掛債権をファクタリング会社に売る | |

| 売掛先 | ファクタリング会社に代金を支払う | |

| ファクタリング会社 | 利用者に支払いを請求する | 利用者に支払いを請求できない |

2社間ファクタリングは売掛先に知られないため安心して取引できる

2社間ファクタリングを利用すれば、売掛先にファクタリングをしている通知がいきません。

仮に3社間ファクタリングを利用して、売掛先がファクタリングの事情を知ってしまうと不安を感じさせてしまいます。

「資金繰りが苦しいほどの経営状況?」「取引が終わる?」と捉えられ、取引に影響が出る可能性があるからです。

そのため、売掛先にバレないで安心して取引したい場合は、2社間ファクタリングの利用が向いています。

売掛先の与信が審査されるため赤字や税金滞納をしても利用できる

審査されるのは売掛先の与信のため、利用者が赤字や税金滞納をしていても利用できるメリットがあります。

もし融資で利用者が赤字や税金滞納をしていると、ほとんど審査が通りません。

貸金業者が「貸したお金が返ってくる可能性が低い」と判断するからです。

対してファクタリングにおいては、売掛債権が資産とみなされます。

資産があれば代金の発生を意味するため、ファクタリングが利用できるという仕組みです。

融資で断られてしまった人でも、ファクタリングを利用できる可能性が十分にあります。

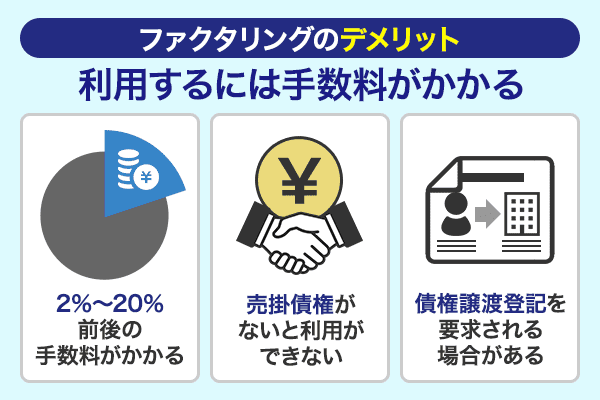

ファクタリングのデメリットは手数料がかかること

ファクタリングにはメリットがある反面、避けられないデメリットがあります。

利用する際にはデメリットを理解した上で、ファクタリングを実施するのが重要です。

どのようなデメリットがあるのか、見ていきましょう。

- 2.0%~20.0%前後の手数料がかかる

- 売掛債権がないとファクタリングの利用ができない

- 譲渡の有無を知るために債権譲渡登記を要求される場合がある

2.0%~20.0%前後の手数料がかかる

ファクタリングを利用すると、2.0%〜20.0%前後の手数料がかかります。

手数料の割合が多いほど買取金の支払いが少なくなるため、利用者にとってデメリットです。

内訳の詳細は、2社間ファクタリングで10%〜30%の手数料がかかります。

3社間ファクタリングでは1%〜10%の手数料がかかるため、2社間ファクタリングよりコストがかかりません。

ただし、コスト面のみで3社間ファクタリングを選んでしまうと、別のデメリットが発生します。

売掛先に売掛金を買取する通知がされてしまうため、慎重な判断が必要です。

売掛債権がないとファクタリングの利用ができない

売掛債権がなければ、ファクタリングの利用ができないデメリットがあります。

今月から取引先がなくなってしまうと、売掛債権もなくなってしまうため注意が必要です。

また、売掛債権はいつでもファクタリングに使えるわけではなく、行使できる期限が決まっています。

期限は債権の種類によって異なりますが、時効になる前に代金支払いの請求をしないと効力を発揮できません。

そのため、売掛金の回収方法を事前に決めておいて、ファクタリングに備えて管理してください。

回収方法は取引先と会って現金を回収する方法や、銀行振込をしてもらう方法が一般的です。

譲渡の有無を知るために債権譲渡登記を要求される場合がある

ファクタリングの契約内容によっては、債権譲渡登記を要求される場合があります。

債権譲渡登記とは、売掛金をはじめとする債権が譲渡された事実を登記することです。

1つずつ分解すると、債権は各種契約や事務管理、不当利得などでA社がB社に対してお金を請求できる権利を指します。

その権利がC社に譲渡された事実を公示するために、登記として法務局に申請するのが債権譲渡登記です。

つまり、ファクタリング会社は債権が自社にあることを示す目的で、債権譲渡登記を要求してきます。

主に2社間ファクタリングで債権譲渡登記が要求されて、3社間ファクタリングは売掛先に通知されるため不要です。

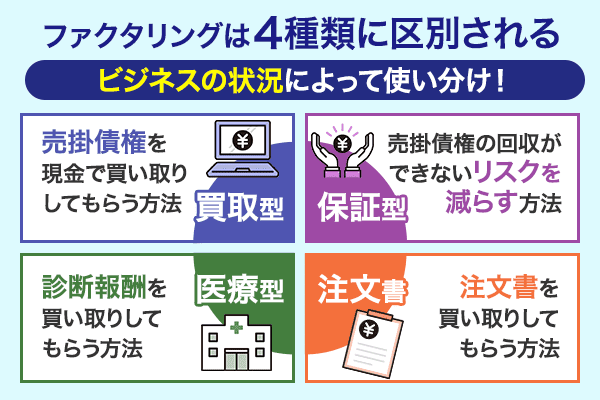

ファクタリングはビジネスの状況によって4種類に区別できる

ファクタリングの代表的な種類は、買取型・保証型・医療型・注文書の4種類です。

同じファクタリングでも、利用者はビジネスの状況によって使い分ける必要があります。

どのような違いがあるのか、確認しておきましょう。

- 買取型ファクタリングは売掛債権を現金で買い取りしてもらう方法

- 保証型ファクタリングは売掛債権の回収ができないリスクを減らす方法

- 医療ファクタリングは診断報酬を買い取りしてもらう方法

- 注文書ファクタリングは注文書を買い取りしてもらう方法

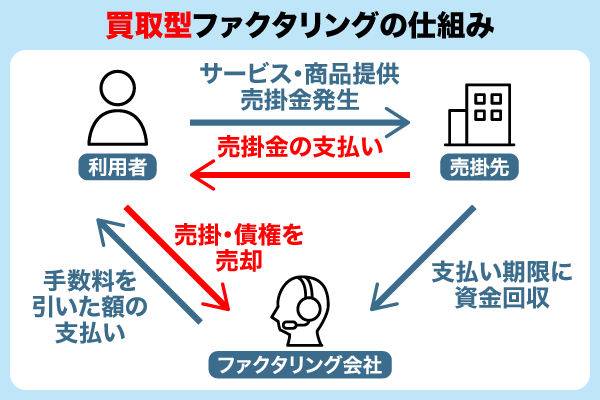

買取型ファクタリングは売掛債権を現金で買い取りしてもらう方法

買取型ファクタリングとは、売掛債権を現金で買い取りしてもらう方法です。

紹介するファクタリングの中で定番な取引方法で、ファクタリング=買取型ファクタリングを指すことがあります。

例えば今月の売り上げが順調でも、入金までがまだまだ先で支払日が間近に迫っている状況を想定しましょう。

しかし、融資を受けるには時間がかかるため、事業資金をどのように工面するか悩んでしまいます。

そこで入金期日より前に資金調達ができるファクタリングを利用すれば、支払日に間に合います。

資金調達までの時間に余裕がないときは、2社間ファクタリングで取引を進めるのがおすすめです。

商品在庫や家賃収入など、債権として認められるものを用意して申し込みをしてください。

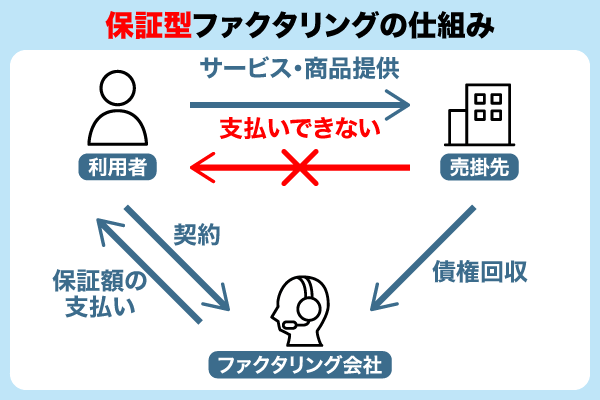

保証型ファクタリングは売掛債権の回収ができないリスクを減らす方法

保証型ファクタリングとは、売掛債権の回収ができないリスクを減らすための取引方法です。

売掛先の企業が倒産や破産をしても、ファクタリング会社から保証された金額が支払われます。

しかし、このまま弁済がなければ、ファクタリング会社が損をしてしまう仕組みになりかねません。

そこで、利用者はファクタリング会社に一定の保証料を支払う必要があります。

保証料は売掛先嫌悪1〜4%が相場で、売掛金が入金されても返還されません。

そのため、保証型ファクタリングの利用は、売掛先の状況を見極めるのが重要です。

むやみに利用してしまうと、保証料の負担で長期的に損失が大きくなります。

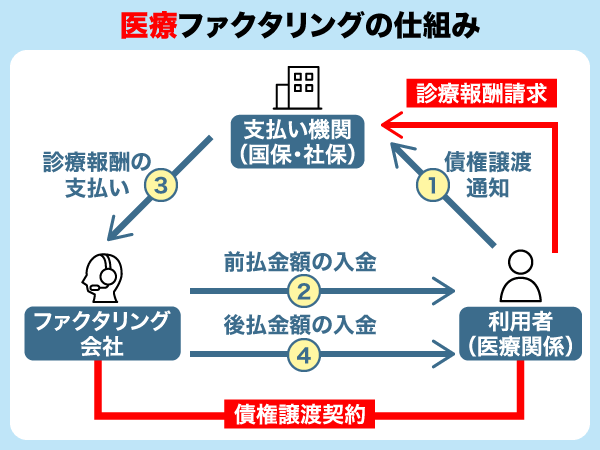

医療ファクタリングは診断報酬を買い取りしてもらう方法

医療ファクタリングとは、診断報酬をファクタリング会社に買い取りしてもらう方法です。

一般的なファクタリングでは売掛先が民間企業ですが、医療ファクタリングの売掛先は国の機関になります。

医療ファクタリングは以下3種類のファクタリングがあり、入金前の診療報酬を最短即日で調達可能です。

| 医療ファクタリングの種類 | 概要 |

|---|---|

| 診療報酬ファクタリング | 医科・歯科が保有する診療報酬を債権にするファクタリング |

| 介護報酬ファクタリング | 介護事業者が保有する介護報酬を債権にするファクタリング |

| 調剤報酬ファクタリング | 調剤薬局が保有する調剤報酬を債権にするファクタリング |

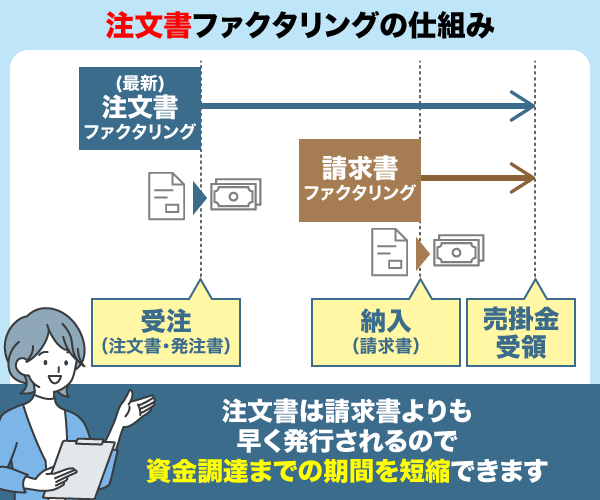

注文書ファクタリングは注文書を買い取りしてもらう方法

注文書ファクタリングとは、注文書を債権としてファクタリング会社に買い取りしてもらう方法です。

請求書よりも早く発行されるため、急ぎの資金調達をしたい利用者に向いています。

以下に注文書ファクタリングと請求書ファクタリングとの違いを表にまとめたので、参考にしてみてください。

| 注文書ファクタリング | 請求書ファクタリング | |

|---|---|---|

| 扱われる売掛債権 | 注文書 | 請求書 |

| 利用タイミング | 案件の注文・発注をして契約を結んでから | 案件の納品を終えてから |

| 支払いサイト | 最大で180日程度 | 最大で60日程度 |

| 手数料 | 5%~20% | 3%~15% |

| 取引先への通知の有無 | 通知されない | 2社間は通知されない3社間は通知される |

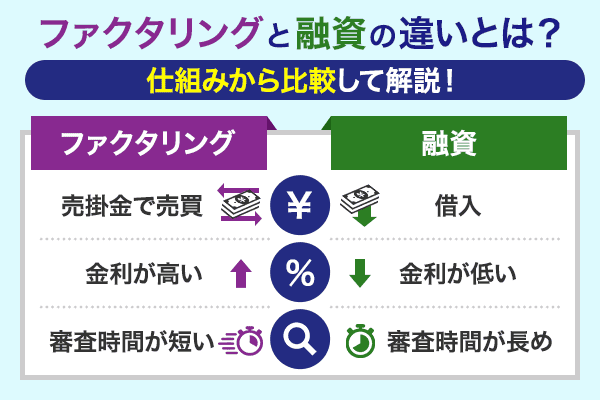

ファクタリングと融資の違いを仕組みから解説

お金を受け取る行為として、ファクタリングと融資は似ています。

しかし、仕組みが異なるため、同じ資金調達でも内容の差が大きいです。

以下の表を参考にして、ファクタリングと融資の違いを確認してください。

| ファクタリング | 融資 | |

|---|---|---|

| 資金調達の仕組み | 売掛金で売買 | 借入 |

| 調達可能額の上限 | 無制限 | 10億円程度 |

| 金利・手数料 | 高い | 低い |

| 審査対象 | 売掛先の与信 | 自社の財務状況 |

| 審査時間 | 短い | 長い |

| 売掛先への通知 | 2社間:なし3社間:あり | なし |

| 返済方法 | 一括 | 分割 |

| 負債 | なし | あり |

ファクタリングの強みは、融資より調達可能額が多く、審査時間が短いことです。

短期間でまとまった資金を調達できるため、急ぎのときに役立ちます。

ただし、融資より手数料が高かったり、一括で返済しなければならなかったりなどがあります。

メリットとデメリットを把握して、自社に最適な方法で利用してください。

おすすめのファクタリングについてよくある質問

ファクタリングを利用する前に、不安な点があると申し込みがしにくいでしょう。

利用希望者が気になる質問をまとめたので、参考にしてください。

- ファクタリングは違法ではありませんか?

- ファクタリングはフリーランス・個人事業主でも利用できますか?

- ファクタリングができない業種はありますか?

ファクタリング会社は違法ですか?

結論、ファクタリングは違法ではありません。

ファクタリングが違法の噂が流れる原因は、法外な金利を貸付する業者がいるからです。

つまり、ファクタリングの仕組み自体が問題ではないため、安心して利用してください。

利用先のファクタリング会社が怪しい場合、金融庁が公開している「登録貸金業者情報検索サービス」で確認しましょう。

ファクタリングはフリーランス・個人事業主でも利用できますか?

フリーランス・個人事業主でも、ファクタリングは利用できます。

本記事の中で少額債権の買取に対応しているのは、以下の4社です。

ファクタリングベストは一括査定をしてもらうサービスのため、査定後に詳細がわかります。

- QuQuMo:無制限

- アクセルファクター:30万円

- 一般社団法人日本中小企業金融サポート機構:3万円

- ビートレーディング:3万円

ファクタリングの審査は誰でも通りますか?

ファクタリングはどの業種でも利用可能ですが誰でも通るわけではありません。

ファクタリングができるかできないかではなく、向いているか向いていないかの基準であれば該当する事業があります。

例えば経営が不安定な事業や、ビジネスが軌道に乗っていない個人事業主の事業などは利用は難しいです。

売掛先の信用度が低ければ、審査が不利になりやすくなります。

売掛金の早期現金化ができるので資金調達にファクタリングはおすすめ

ファクタリングを利用すると、売掛金の早期現金化ができます。

資金が不足しているときでも、売掛債権さえあれば資金調達ができるサービスだからです。

そのサービスを提供しているファクタリング会社には、手数料や入金スピードなどに大きな差があります。

しかし、本記事で紹介したファクタリング会社は、数あるファクタリング会社の中でも高品質なサービスを提供している会社です。

手数料や入金スピードなどのサービスの質は僅差のため、企業の特色を理解して利用を検討してください。

例えば一括査定をしたい場合はファクタリングベスト、セキュリティ体制を重視する場合はQuQuMoがおすすめです。

審査通過率が高いため、まずは申し込みをして相談してみてください。