ファクタリングとは、未回収の売掛債券を買い取ってもらうことで、売掛金の支払期日前に現金化できるサービスです。

できるだけ審査が甘いファクタリングサービスを利用したい…

ファクタリングサービスの利用が初めてで不安、ファクタリングの審査に落ちたことがあるといった方のなかには、このように考えている方も多いでしょう。

絶対に審査に通るファクタリング業者は存在しないのは、売掛債権の信用度を審査して買い取るためです。

架空債権や二重譲渡を買い取ってしまうとファクタリング業者が一方的に損をすることとなるため、審査は必ず実施されます。

しかし、ファクタリング業者によって審査基準が異なるため、なかには審査が甘いと感じる方もいるファクタリングもあります。

この記事ではファクタリング業者を10社紹介します。

審査通過率を高める方法や注意点なども解説しますので、ぜひ参考にしてください。

審査が甘いファクタリングはある?審査通過率が高い業者10選!

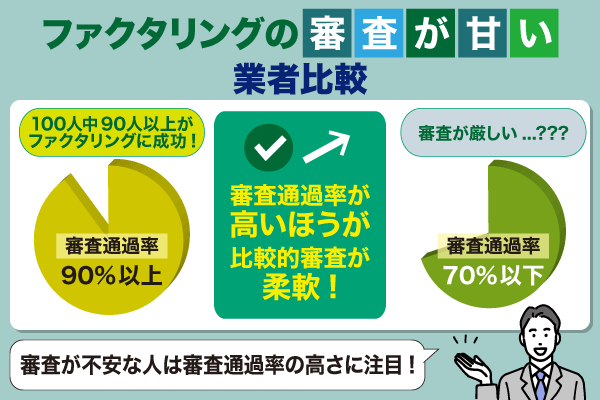

審査通過率とは、新規申込者のうち、審査に通過した人の割合を示す数字です。

たとえば、100件の申し込みがあり、30件が審査に通過した場合は、審査通過率30%となります。

「審査通過率が高い=審査が甘い」とは言い切れませんが、審査通過率が高ければ比較的審査が甘いのではないかと考えることもできます。

審査通過率が公開されていなくても2社間ファクタリングがある場合は、3社間と比べて審査が比較的が甘い可能性があります。

3社間ファクタリングよりも審査プロセスが簡略化されているからです。

審査が甘い可能性があるファクタリング業者10社は以下のとおりです。

| 審査通過率 | 手数料 | 入金スピード | 買取可能額 | 契約方式 | 対象事業者 | 運営会社 | |

|---|---|---|---|---|---|---|---|

| ビートレーディング | 98% | 2者間ファクタリング:4~12%程度 3者間ファクタリング:2~9%程度 | 最短即日 | 無制限 | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | 株式会社ビートレーディング |

| アクセルファクター | 93% | 2%~ | 原則即日 | 30万円~1億円 | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | 株式会社アクセルファクター |

| ベストファクター | 92.2% | 2%~ | 最短24時間 | 30万円〜1億円 | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | 株式会社アレシア |

| 株式会社No.1 | 90%以上 | 1%~ | 最短30分 | 20~5000万円 | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | 株式会社No.1 |

| QuQuMo | 非公開 | 1~14.8% | 最短2時間 | 制限なし | 2社間ファクタリング | 法人・個人事業主 | 株式会社アクティブサポート |

| ラボル | 非公開 | 10% | 最短30分 | 1万円~ | 2社間ファクタリング | 個人事業主 | 株式会社ラボル |

| 日本中小企業金融サポート機構 | 非公開 | 1.5%~ | 最短3時間 | 無制限 | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | 一般社団法人日本中小企業金融サポート機構 |

| ペイトナーファクタリング | 非公開 | 10% | 即日入金 | 1万円~ | 2社間ファクタリング | 個人事業主 | ペイトナー株式会社 |

| PayToday | 非公開 | 1~9.5% | 最短30分 | 10万円~ | 2社間ファクタリング | 法人・個人事業主 | Dual Life Partners株式会社 |

| FREENANCE | 非公開 | 3~10% | 最短即日 | 1万円~ | 2社間ファクタリング・3社間ファクタリング | 法人・個人事業主 | GMOクリエイターズネットワーク株式会社 |

注釈

※17時までに計画完了の場合

以下では各社の特徴を解説します。

ビートレーディングは高い審査通過率を誇る

ビートレーディングは、98%という高い審査通過率を誇るファクタリングサービスであり、審査が甘めであると考えられます。

ファクタリングサービスは審査通過率90%以上なら審査に通りやすいとされていますが、ビートレーディングはとくに審査が柔軟であるといえるでしょう。

取引実績は7.1万社以上、2025年3月時点の累計買取実績は1,550億円を達成しており、実績も豊富であることが魅力です。

| 審査通過率 | 98% |

|---|---|

| 手数料 | 2者間ファクタリング:4~12%程度 3者間ファクタリング:2~9%程度 |

| 入金スピード | 最短即日 |

| 買取可能額 | 無制限 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社ビートレーディング |

アクセルファクターは審査通過率93%と信頼性の高さが強み

アクセルファクターのファクタリングサービスは、審査通過率93%と比較的審査に通りやすいことが魅力です。

また、日本マーケティングリサーチ機構が実施した調査において、「安心して利用できるファクタリングサービス1位」に選ばれた実績があります。

安心して利用出来るファクタリングサービスNo.1

調査機関:日本マーティングリサーチ機構

調査期間:2022年4月25日〜2022年8月2日

アクセルファクターは2018年の創業以来11,000件以上のファクタリング利用・買取申込額は350億円の実績があり、信頼性が高いといえます。*2023年現在

また、最大1億円の債権買取を実施していることもあり、大きな取引があったものの入金までの運転資金に悩みがある方も安心できるサービスです。

| 審査通過率 | 93% |

|---|---|

| 手数料 | 2%~ |

| 入金スピード | 原則即日 |

| 買取可能額 | 30万円~1億円 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アクセルファクター |

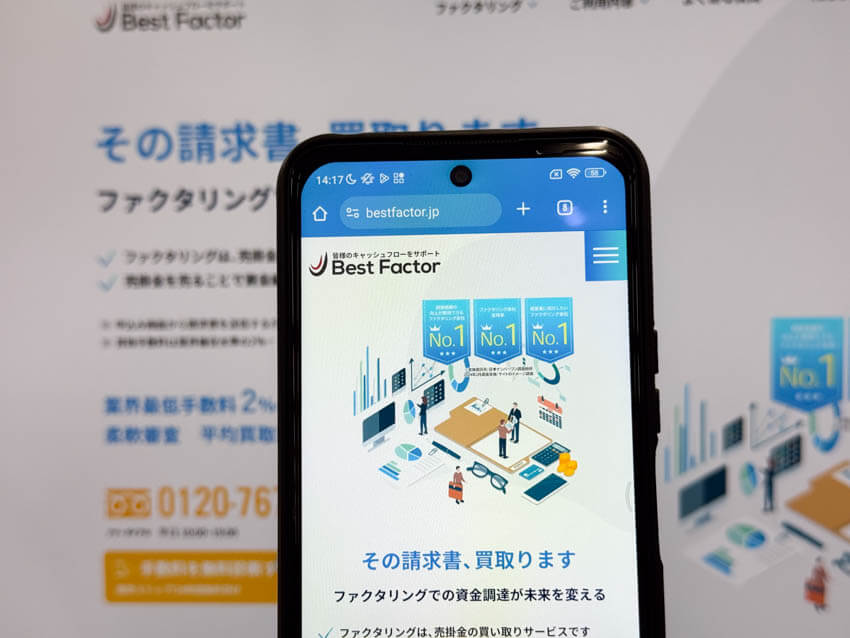

ベストファクターは信用情報に不安がある方でも審査可能

ベストファクターは、業務悪化や税金・社会保険の滞納など、信用情報に傷があっても審査を実施しているファクタリングサービスです。

審査通過率は92.2%と、100人中92人が審査通過している計算です。

設立して間もない法人やベンチャー企業、個人事業主の方など、社会的信用がそれほど高くない方も審査を受けられます。

売掛金の確認が取れれば担保・保証人不要で利用できるうえに、買取を実施した売掛金が回収不能になってもすでに買取している場合は顧客に保証を求めないといったこともポイントです。

| 審査通過率 | 92.2% |

|---|---|

| 手数料 | 2%~ |

| 入金スピード | 最短24時間 |

| 買取可能額 | 30万円〜1億円 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アレシア |

株式会社No.1は審査通過率の高さと手数料の安さが強み

株式会社No.1のファクタリングは審査通過率90%となっており、審査が甘めであると判断できます。

赤字決算や税金を滞納している法人・個人事業主の場合であっても審査対象です。

他社のファクタリングで審査落ちしていても、株式会社No.1のファクタリングサービスなら審査に通る可能性があります。

審査通過率が90%以上と高いだけでなく、手数料は1%〜と業界のなかでも低い水準となっている点が強みです。

| 審査通過率 | 90%以上 |

|---|---|

| 手数料 | 1%~ |

| 入金スピード | 最短30分 |

| 買取可能額 | 20~5000万円 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社No.1 |

QuQuMoはオンライン完結型のファクタリングサービス

QuQuMoは、申し込みから現金化まで最短2時間で完了するファクタリングサービスです。

オンラインで申し込みが完結するため、来店や面談が不要です。

また、2社間ファクタリングサービスであることから、取引先にファクタリングサービスを利用していることがバレる心配もありません。

法人はもちろん、個人事業主も利用可能となっているため、だれでも利用しやすいサービスといえるでしょう。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 1~14.8% |

| 入金スピード | 最短2時間 |

| 買取可能額 | 制限なし |

| 契約方式 | 2社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 株式会社アクティブサポート |

ラボルは個人事業主を対象とするサービスが特徴

ラボルは、個人事業主やフリーランスに特化したファクタリングサービスを展開しています。

申し込みから最短30分での入金が可能であるうえに、24時間365日対応なので、土日祝や時間帯を気にすることなく利用できることが魅力です。

手数料は一律10%に設定されており、決して低いわけではありませんが、明確でわかりやすいといえるでしょう。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 10% |

| 入金スピード | 最短30分 |

| 買取可能額 | 1万円~ |

| 契約方式 | 2社間ファクタリング |

| 対象事業者 | 個人事業主 |

| 運営会社 | 株式会社ラボル |

日本中小企業金融サポート機構は資金調達に関するさまざまな事業を展開

日本中小企業金融サポート機構は、ファクタリングのほか、事業継承やクラウドファンディングなど資金調達に関するさまざまな事業を展開していることが特徴です。

日本中小企業金融サポート機構はこれまでに対応業種27種、取引社数13,190社、支援総額318億円※を支援した実績があり、信頼性が高い企業であるといえます。

日本中小企業金融サポート機構のファクタリングサービスは、オンラインで申し込みが完結し、審査結果は最短30分であるため、スムーズに資金調達ができるか判断しやすいこともポイントです。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 1.5%~ |

| 入金スピード | 即日入金 ※17時までに計画完了の場合 |

| 買取可能額 | 無制限 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

※2024年12月時点

ペイトナーファクタリングは即日入金のスピード対応

ペイトナーファクタリングは、申し込み後即日入金というスピーディなファクタリングサービスを提供していることが特徴です。

AIによる審査を実施しているため、従来の審査よりもスムーズに結果がわかります。

また、個人事業主やフリーランス向けのファクタリングサービスとなっているため、審査通過率は公開されていませんが、比較的、審査基準は甘いと考えられます。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 10% |

| 入金スピード | 即日入金 |

| 買取可能額 | 1万円~ |

| 契約方式 | 2社間ファクタリング |

| 対象事業者 | 個人事業主 |

| 運営会社 | ペイトナー株式会社 |

PayTodayは手数料の安さが魅力

PayTodayは、累計申込額150億円を突破している2社間ファクタリングサービスです。

AI審査を導入しているため、最短30分でのスピーディな現金化が可能であり、日本全国の法人・個人事業主を対象としています。

また、気軽に利用しやすいファクタリングサービスでありながら、手数料は1〜9.5%と比較的低めに設定されていることもポイントです。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 1~9.5% |

| 入金スピード | 最短30分 |

| 買取可能額 | 10万円~ |

| 契約方式 | 2社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | Dual Life Partners株式会社 |

FREENANCEはフリーランスを総合的にサポート

GMOクリエイターズネットワークが展開しているFREENANCEは、個人事業主が抱えやすいお金や信用に関する問題を総合的にサポートするサービスのことです。

FREENANCEが展開する複数のサービスのうちの一つにファクタリングがあり、最短即日で売掛債券を現金化できます。

また、ファクタリングだけでなく、金銭管理や業務中に起こりうるリスクを想定した保険などもあるため、総合的なサポートを受けたい方におすすめです。

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 3~10% |

| 入金スピード | 最短即日 |

| 買取可能額 | 1万円~ |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 対象事業者 | 法人・個人事業主 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

審査が甘いファクタリング業者の特徴!必要書類が少なくオンラインで申し込み可能

絶対に審査に通るファクタリングはありませんが、業者の中には、審査基準を甘めにしているところもあります。

過去にファクタリングの審査に落ちているなど、審査に不安がある方は、以下の条件を満たしている業者を利用してみるのがおすすめです。

- 審査に必要な提出書類が少ない

- 契約から入金までの手続きがオンラインで完結する

- 手数料の上限が高く設定されている

- 少額からでも買取を実施している

- 個人事業主・フリーランスでも利用可能

さらに、申込から審査、入金まですべてオンラインで完結します。このような特徴を持っているファクタリング業者は、比較的審査が甘い傾向にあります。

では、一つひとつ詳しく見ていきましょう。

審査に必要な提出書類が少ない

「請求書」と「通帳のコピー」は必須ですが、そのほかの書類が必要かについては業者によって異なります。

たとえば、「確定申告書」「身分証明書」「会社謄本」などの提出が必要なケースもあります。

必要書類が多いと、会社および個人について詳細に審査していると考えられるため、審査が厳しい可能性が高いでしょう。

反対に、提出書類が少なくて済む場合は、限られた情報だけで審査を行っていることがわかるため、審査基準が甘めであるといえます。

契約から入金までの手続きがオンラインで完結する

近年では、手続きを簡略化するために、入金までのすべての手続きをオンラインで対応する業者も増えています。

オンラインで手続きが完了することは業者と利用者の双方にとってメリットが多い反面、対面でしか確認できないポイントもあります。

そのため、細かく審査を実施しているファクタリング業者は、対面での審査も実施しているのが現状です。

つまり、オンライン完結型のファクタリングサービスは、対面でしか確認できない審査項目を省いて審査していることから、比較的審査が甘いと考えられるのです。

手数料の上限が高く設定されている

そもそもファクタリングとは、未回収の売掛債券をファクタリング会社に買い取ってもらうことで、売掛金の支払期日前に現金化できるサービスです。

仮に債券が回収できないなどの問題が起こった場合、ファクタリング業者は損失を受けることになります。

そのため、業者は利益確保、リスク回避のために手数料を設定しています。

しかし、手数料が低い業者はリスク回避のために手数料を取っていないため、審査を厳しくする傾向にあります。

反対に、審査が甘い業者は、手数料を高く設定しなければリスクを回避できません。

つまり、手数料がどのくらいかによって、審査の甘さを予想できるのです。

少額からでも買取を実施している

大口の売掛債権を扱う業者は、万が一、債券を回収できなかったときに大きな損失につながるため、厳しい審査を行う傾向があります。

しかし、最近では1万円などの少額の取引にも対応する業者が増えており、個人事業主なども対象として少ない資金をファクタリングすることによって、利益の拡大を狙うところも少なくありません。

少額から買取を実施している業者の場合、仮にトラブルが起こっても大口の売掛債権のみを扱う業者よりも損失が少ないうえに、積極的に利用者を増やすことに注力しているため、審査が比較的甘いと考えられます。

個人事業主・フリーランスでも利用可能

個人事業主やフリーランスは、法人に比べて信用力が低いとされる傾向にあり、ファクタリング業者のなかには法人しか利用できないようにしているところもあります。

そのため、個人事業主やフリーランスも対象としている業者は、利用条件が緩和されており、比較的審査が甘いケースが多いのです。

法人限定のファクタリングの審査に落ちたときは、個人事業主やフリーランスも対象としている業者の審査を受けてみてください。

ファクタリングの審査通過率を高める方法3つ

審査が甘いとされるファクタリングに申し込んだとしても、必ずしも審査に通過できるわけではありません。

ファクタリング業者によって審査基準が異なるとはいえ、どのようなポイントを重視されているのかを知り、対策することで審査通過率を高められます。

ファクタリングの審査の通過率を高めるうえで、以下の3つの方法を実践してみるのがおすすめです。

- 2社間ファクタリングではなく3社間ファクタリングを利用する

- 支払いサイトが短い請求書を提出する

- 審査通過率が高いファクタリングに申し込む

では、具体的な方法について見ていきましょう。

2社間ファクタリングではなく3社間ファクタリングを利用する

2社間ファクタリングとは、申込者とファクタリング業者のみで完結するファクタリングサービスです。

2社間ファクタリングは業者と売掛先が直接やり取りをすることはなく、スムーズに手続きを進められることや、売掛先にファクタリングを利用していることがバレないことなどが特徴です。

一方、3社間ファクタリングは、申込者とファクタリング業者、売掛先の3社で取引きが行われ、売掛債券をファクタリング業者に譲渡することを売掛先に伝え、了承を得る必要があります。

2社間ファクタリングと3社間ファクタリングのそれぞれのメリット・デメリットについては、以下の表をご覧ください。

| メリット | デメリット | |

|---|---|---|

| 2社間ファクタリング | 売掛金を現金化するまでのスピードが早いファクタリングを利用していることが売掛先に知られない | 2社間ファクタリングよりも審査が厳しめであることが多い手数料が高い |

| 3社間ファクタリング | 2社間ファクタリングよりも審査が甘めであることが多い手数料が安い | 資金調達に時間がかかるファクタリングを利用していることが売掛先に知られる、了承が必要 |

3社間ファクタリングでは、売掛先も取引に関与するため、取引の透明性が高まり、業者にとってリスクが軽減されます。

そのため、2社間ファクタリングよりも審査が通りやすくなる傾向があるのです。

支払いサイトが短い請求書を提出する

ファクタリング審査の際、売掛債権の支払いサイトは審査を左右するポイントとなります。

支払いサイトとは、取引における締め日から支払期日までの期間のことです。

仮に支払いサイトが長い請求書を利用すると、業者が債券を回収できるまでの期間が長くなるため、「本当にこの支払いサイトで債券を回収できるのか」を厳しく審査しなければなりません。

反対に、支払いサイトが短い請求書を提出することで、業者にとって回収リスクが少なくなり、審査が通りやすくなる傾向にあります。

たとえば、支払いサイトが60日や90日ではなく、30日程度の請求書であれば、現金化までの期間が比較的短いと判断されて、審査に通りやすくなるでしょう。

審査通過率が高いファクタリングに申し込む

申込者の属性が異なることや、業者ごとに審査基準に違いがあることから、必ずしも「審査通過率が高い=審査が甘い」とは言い切れません。

とはいえ、審査通過率が高いところは審査基準が甘いと考えられます。

審査が甘い可能性のある業者に申し込みたい方は、審査通過率が90%以上の業者を選んでみるとよいでしょう。

ファクタリングの審査は甘くない?審査に落ちる理由

ファクタリング業者によって審査基準は異なりますが、業者は「しっかりと債券を回収できるのか」を審査で判断しています。

そのため、審査通過率などから、審査が甘いかどうかを予測することは可能ですが、誰もが簡単に審査に通るわけではありません。

なお、ファクタリングの審査に落ちる主な理由は、以下の3つが考えられます。

- 売掛先(取引先)が個人事業主・フリーランスである

- 支払いサイトが長い請求書を提出している

- 新規・もしくは取引して日が浅い売掛先(取引先)の請求書である

審査落ちしやすくなる項目に該当していないか見分けるためにも、審査落ちの理由を見ていきましょう。

売掛先(取引先)が個人事業主・フリーランスである

売掛先は「法人」と「個人事業主・フリーランス」に大別できますが、法人は個人事業主やフリーランスと比較して、社会的信用が高いと判断される傾向にあります。

もちろん、個人事業主・フリーランスであるだけで、支払い能力がないとは判断できません。

しかし、法人よりも社会的信用度が低いという見方をすることが一般的であるため、審査ではマイナス要素となるのです。

実際に、売掛先が個人事業主やフリーランスである場合は審査不可としているファクタリング会社もあります。

支払いサイトが長い請求書を提出している

支払いサイトが長い請求書は現金を回収できるまでの時間が長くなるため、ファクタリング業者にとってリスクが高まります。

反対に支払いサイトが短いほど資金を早く回収できるため、リスクが軽減されて審査基準が甘くなる傾向にあります。

ファクタリングに申し込む際、請求書の支払いサイトの長さが原因で審査に落ちる可能性があります。

基本的に支払いサイトが60日を超える場合は長いと判断されるため、60日よりも短い支払いサイトの請求書を提出するのがおすすめです。

新規・もしくは取引して日が浅い売掛先(取引先)の請求書である

売掛先との信頼関係が構築できていないと判断されるからです。

継続的に取引を行っている売掛先であれば信頼関係が構築できており、なおかつ売掛先の支払い能力があると判断できるため、審査に通過しやすくなります。

ファクタリング業者にとって、売掛金が未回収となることが最大のリスクです。

そのため、売掛先の支払い能力や信用度は審査において重要なポイントとなるのです。

審査が甘いファクタリング業者を利用するときの注意点

資金繰りが厳しい、すぐに現金が必要といった場合、審査が甘いファクタリング業者を利用するのは方法の一つです。

しかし、審査が甘いファクタリング業者を利用することは、以下のような注意点もあります。

- 審査を甘くして悪質なサービスを提供する業者もある

- 審査を甘くする代わりに手数料を高くしている業者が多い

- 売掛先にファクタリングの利用を知られる可能性がある

思わぬトラブルに巻き込まれないようにするためにも、注意点を知ったうえで、利用することが大切です。

では、審査が甘い業者を利用する際に注意すべきポイントを解説します。

審査を甘くして悪質なサービスを提供する業者もある

ファクタリング業者は、利用者がいなければ経営が成り立たないため、以下のようなポイントで他社と差を付けたり、審査基準を甘くするなどして、利用者を獲得しています。

- 提出書類の少なさ

- 手数料の安さ

- 申し込みから現金化までのスピード

- 審査通過率

- 対象事業者

- 買取可能額 など

しかし、審査基準を甘くするなど利用者に有利な条件をそろえると、業者はリスクが大きくなります。

そのため、一部のファクタリング業者は、魅力的な条件を提示しつつ、結果的に料金が高くつくような仕組みにしていることがあるため、契約内容を細かく確認するなど注意が必要です。

審査を甘くする代わりに手数料を高くしている業者が多い

審査基準を甘くすると業者にとってのリスクが高まるため、債権回収ができなくなることを想定して手数料が高めに設定していることが一般的です。

手数料が高いと、結果的に手元に残る資金が少なくなり、かえって資金繰りが厳しくなる場合も少なくありません。

また、手数料の設定が不透明な業者にも注意しましょう。

たとえば、公式サイトに「業界最低手数料1%~」と記載されていても、実際に審査を受けてみると適用金利が10%となるケースもあります。

虚偽の内容を記載しているわけではないですが、審査が甘いからといって安易に考えるのではなく、契約時にきちんと手数料を確認しましょう。

売掛先にファクタリングの利用を知られる可能性がある

先に解説したとおり、ファクタリングは「2社間ファクタリング」と「3社間ファクタリング」という2つの仕組みがあり、取引きの透明性が上がる分、3社間ファクタリングの方が審査基準が緩い傾向にあります。

しかし、3社間ファクタリングは、売掛先にファクタリングを利用していることがバレるため、利用していることを知られたくないときは2社間ファクタリングの業者を選択する必要があります。

審査の甘さだけに注目して、仕組みを確認していなければ、売掛先の信用を失いかねないため注意してください。

ポイントを押さえて審査が甘いファクタリング業者を利用しよう

今回は、審査が甘い可能性のあるファクタリング業者を10社紹介しました。

ファクタリングは資金繰りを助ける便利なサービスであり、業者によって審査基準が異なります。

ファクタリング業者のなかには、審査通過率が90%を超えるところもあり、審査が甘いと考えられるところもあります。

しかし、ファクタリングの審査は誰でも通るわけではないため、審査通過率を高める方法や審査に落ちる理由なども理解しておくことが大切です。

ぜひ今回の記事を参考に、ファクタリングサービスの利用を検討してみてください。